Disposizioni urgenti per la tutela del risparmio nel settore creditizio.

| Settore: | Normativa nazionale |

| Materia: | 12. Banche e istituti di credito |

| Capitolo: | 12.6 disciplina generale |

| Data: | 23/12/2016 |

| Numero: | 237 |

| Sommario |

| Art. 1. Garanzia dello Stato su passività di nuova emissione |

| Art. 2. Caratteristiche degli strumenti finanziari |

| Art. 3. Limiti |

| Art. 4. Condizioni |

| Art. 5. Garanzia dello Stato |

| Art. 6. Corrispettivo della garanzia dello Stato |

| Art. 7. Procedura |

| Art. 8. Escussione della garanzia su passività di nuova emissione |

| Art. 9. Relazioni alla Commissione europea e alle Camere |

| Art. 10. Erogazione di liquidità di emergenza |

| Art. 11. Escussione della garanzia statale sull'erogazione di liquidità di emergenza |

| Art. 12. Disposizioni di attuazione |

| Art. 13. Intervento dello Stato |

| Art. 14. Programma di rafforzamento patrimoniale |

| Art. 15. Richiesta di intervento dello Stato |

| Art. 16. Valutazioni dell'Autorità competente |

| Art. 17. Rispetto della disciplina in materia di aiuti di Stato |

| Art. 18. Realizzazione dell'intervento |

| Art. 19. Caratteristiche delle azioni |

| Art. 20. Effetti della sottoscrizione |

| Art. 21. Banche costituite in forma cooperativa |

| Art. 22. Ripartizione degli oneri fra i creditori |

| Art. 23. Disposizioni finali |

| Art. 24. Risorse finanziarie |

| Art. 24 bis. (Disposizioni generali concernenti l'educazione finanziaria, assicurativa e previdenziale) |

| Art. 25. Contribuzioni al Fondo di risoluzione nazionale |

| Art. 26. Modifiche all'articolo 3 del decreto legislativo 21 maggio 2004, n. 170 |

| Art. 26 bis. (Modifiche al decreto-legge n. 59 del 2016). |

| Art. 26 ter. (Temporanea irrilevanza dei limiti di cui al secondo periodo del comma 1 dell'articolo 84 del decreto del Presidente della Repubblica n. 917 del 1986, ai fini del diritto alla trasformazione delle [...] |

| Art. 27. Disposizioni finanziarie |

| Art. 28. Entrata in vigore |

§ 12.6.153 - D.L. 23 dicembre 2016, n. 237. [1]

Disposizioni urgenti per la tutela del risparmio nel settore creditizio.

(G.U. 23 dicembre 2016, n. 299)

IL PRESIDENTE DELLA REPUBBLICA

Visti gli articoli 77 e 87 della Costituzione;

Vista la direttiva 2014/59/UE del Parlamento europeo e del Consiglio del 15 maggio 2014, che istituisce un quadro di risanamento e risoluzione degli enti creditizi e delle imprese di investimento e che modifica la direttiva 82/891/CEE del Consiglio, e le direttive 2001/24/CE, 2002/47/CE, 2004/25/CE, 2005/56/CE, 2007/36/CE, 2011/35/UE, 2012/30/UE e 2013/36/UE e i regolamenti (UE) n. 1093/2010 e (UE) n. 648/2012, del Parlamento europeo e del Consiglio;

Visto il

Vista la

Visto il decreto legislativo 1° settembre 1993, n. 385, «Testo unico delle leggi in materia bancaria e creditizia» (T.U.B.) e successive modifiche e integrazioni;

Visto il

Visto, in particolare, l'articolo 18 del

Visto il

Vista la comunicazione della Commissione europea 2013/C - 216/01 concernente l'applicazione dal 1° agosto 2013 delle regole in materia di aiuti di Stato alle misure di sostegno alle banche nel contesto della crisi finanziaria (la «Comunicazione sul settore bancario»);

Visti gli esiti degli esercizi di stress effettuati a livello nazionale, dell'Unione europea o del Meccanismo di vigilanza unico;

Vista la nota del 22 dicembre 2016 con cui la Banca d'Italia ha trasmesso l'asseverazione, da parte di esperti indipendenti da essa nominati, del valore attribuibile agli strumenti e prestiti assoggettabili a conversione obbligatoria in azioni emessi da «Banca Monte dei Paschi di Siena S.p.A.» ai sensi dell'articolo 22, comma 2, del presente decreto-legge, indicato nei pareri predisposti da esperti incaricati dalla banca medesima ai fini della determinazione del prezzo di acquisto dei medesimi strumenti e prestiti nell'ambito dell'offerta pubblica di acquisto volontaria promossa il 28 novembre 2016 da «Banca Monte dei Paschi di Siena S.p.A.» su strumenti subordinati dalla stessa emessi o garantiti con obbligo di reinvestimento del corrispettivo in nuove azioni;

Ritenuto, sulla base dell'asseverazione acquisita da Banca d'Italia, che il valore di riferimento degli strumenti finanziari Tier1 si possa collocare nella fascia bassa degli intervalli individuati dagli esperti incaricati dalla «Banca Monte dei Paschi di Siena», e che per gli strumenti finanziari Lower Tier 2 ed Upper Tier 2 il valore di riferimento si possa collocare nell'intorno del valore centrale degli intervalli indicati dagli esperti incaricati dalla «Banca Monte dei Paschi di Siena»;

Ritenuta la straordinaria necessità ed urgenza di emanare disposizioni volte a garantire la stabilità economico-finanziaria del Paese, garantire la disponibilità del supporto pubblico a misure di rafforzamento patrimoniale e assicurare la protezione del risparmio;

Vista la deliberazione del Consiglio dei ministri, adottata nella riunione del 22 dicembre 2016;

Sulla proposta del Presidente del Consiglio dei ministri e del Ministro dell'economia e delle finanze;

Emana

il seguente decreto-legge:

Capo I

Garanzia dello Stato su passività di nuova emissione

Art. 1. Garanzia dello Stato su passività di nuova emissione

1. Al fine di evitare o porre rimedio a una grave perturbazione dell'economia e preservare la stabilità finanziaria, ai sensi dell'articolo 18 del

2. Per banche italiane si intendono le banche aventi sede legale in Italia.

3. La garanzia può essere concessa solo dopo la positiva decisione della Commissione europea sul regime di concessione della garanzia o, nel caso previsto dall'articolo 4, commi 2 e 3, sulla notifica individuale.

4. Il Ministro dell'economia e delle finanze può con proprio decreto estendere il periodo di cui al comma 1 e all'articolo 10, comma 1, fino a un massimo di ulteriori sei mesi previa approvazione da parte della Commissione europea.

5. Nel presente Capo I per Autorità competente si intende la Banca d'Italia o la Banca Centrale Europea secondo le modalità e nei casi previsti dal

Art. 2. Caratteristiche degli strumenti finanziari

1. La garanzia dello Stato può essere concessa su strumenti finanziari di debito emessi da banche italiane che presentino congiuntamente le seguenti caratteristiche:

a) sono emessi successivamente all'entrata in vigore del presente decreto-legge, anche nell'ambito di programmi di emissione preesistenti, e hanno durata residua non inferiore a tre mesi e non superiore a cinque anni o a sette anni per le obbligazioni bancarie garantite di cui all'articolo 7-bis della

b) prevedono il rimborso del capitale in un'unica soluzione a scadenza;

c) sono a tasso fisso;

d) sono denominati in euro;

e) non presentano clausole di subordinazione nel rimborso del capitale e nel pagamento degli interessi;

f) non sono titoli strutturati o prodotti complessi nè incorporano una componente derivata.

Art. 3. Limiti

1. L'ammontare delle garanzie concesse è limitato a quanto strettamente necessario per ripristinare la capacità di finanziamento a medio-lungo termine delle banche beneficiarie.

2. Per singola banca, l'ammontare massimo complessivo delle operazioni di cui al presente articolo non può eccedere, di norma, i fondi propri a fini di vigilanza.

Art. 4. Condizioni

1. La concessione della garanzia di cui all'articolo 1 è effettuata sulla base della valutazione caso per caso da parte dell'Autorità competente:

a) del rispetto dei requisiti di fondi propri di cui all'articolo 92 del

b) dell'inesistenza di carenze di capitale evidenziate nell'ambito di prove di stress condotte a livello nazionale, dell'Unione europea o del Meccanismo di vigilanza unico, o nell'ambito delle verifiche della qualità degli attivi o di analoghi esercizi condotti dall'Autorità competente o dall'Autorità bancaria europea; per carenza di capitale si intende l'inadeguatezza attuale o prospettica dei fondi propri rispetto alla somma dei requisiti di cui alla lettera a) e degli eventuali requisiti specifici di carattere inderogabile stabiliti dall'Autorità competente.

2. La garanzia di cui all'articolo 1 può essere concessa anche a favore di una banca che non rispetta i requisiti di cui al comma 1, lettera a) o lettera b), ma avente comunque patrimonio netto positivo, se la banca ha urgente bisogno di sostegno della liquidità, a seguito della positiva decisione della Commissione europea sulla compatibilità dell'intervento con il quadro normativo dell'Unione europea in materia di aiuti di Stato applicabile alle misure di sostegno alla liquidità nel contesto della crisi finanziaria.

3. La garanzia di cui all'articolo 1 può essere concessa anche a favore di una banca in risoluzione o di un ente-ponte di cui al

4. Le banche che ricorrono agli interventi previsti dal presente articolo devono svolgere la propria attività in modo da non abusare del sostegno ricevuto nè conseguire indebiti vantaggi per il tramite dello stesso, in particolare nelle comunicazioni commerciali rivolte al pubblico.

Art. 5. Garanzia dello Stato

1. La garanzia dello Stato è onerosa, incondizionata, irrevocabile e a prima richiesta.

2. La garanzia copre il capitale e gli interessi.

3. Per ciascuna banca, il valore nominale degli strumenti finanziari di cui all'articolo 2 con durata superiore ai 3 anni sui quali può essere prestata la garanzia dello Stato, non può eccedere un terzo del valore nominale totale degli strumenti finanziari emessi dalla banca stessa e garantiti dallo Stato ai sensi dell'articolo 1.

4. Non possono in alcun caso essere assistite da garanzia dello Stato le passività computabili nei fondi propri a fini di vigilanza.

Art. 6. Corrispettivo della garanzia dello Stato

1. Gli oneri economici a carico delle banche beneficiarie della garanzia sono determinati caso per caso sulla base della valutazione del rischio di ciascuna operazione con le seguenti modalità:

a) per passività con durata originaria di almeno dodici mesi, è applicata una commissione pari alla somma dei seguenti elementi:

1) una commissione di base di 0,40 punti percentuali; e

2) una commissione basata sul rischio eguale al prodotto di 0,40 punti percentuali per una metrica di rischio composta come segue: la metà del rapporto fra la mediana degli spread sui contratti di Credit Default Swap (CDS) senior a cinque anni relativi alla banca o alla capogruppo nei tre anni che terminano il mese precedente la data di emissione della garanzia e la mediana dell'indice iTraxx Europe Senior Financial a 5 anni nello stesso periodo di tre anni, più la metà del rapporto fra la mediana degli spread sui contratti CDS senior a 5 anni di tutti gli Stati membri dell'Unione europea e la mediana degli spread sui contratti CDS senior a 5 anni dello Stato italiano nel medesimo periodo di tre anni;

b) per le obbligazioni bancarie garantite di cui all'art. 7-bis della

c) per passività con durata originaria inferiore a dodici mesi, è applicata una commissione pari alla somma dei seguenti elementi:

1) una commissione di base di 0,50 punti percentuali; e

2) una commissione basata sul rischio eguale a 0,20 punti percentuali nel caso di banche aventi un rating del debito senior unsecured di A+ o A ed equivalenti, a 0,30 punti percentuali nel caso di banche aventi un rating di A- o equivalente, a 0,40 punti percentuali per banche aventi un rating inferiore a A- o prive di rating.

2. Per le banche per le quali non sono negoziati contratti di CDS o comunque non sono disponibili dati rappresentativi, la mediana degli spread di cui al comma 1), lettera a), numero 2), è calcolata nel modo seguente:

a) per banche che abbiano un rating rilasciato da agenzie esterne di valutazione del merito di credito (ECAI) riconosciute: la mediana degli spread sui contratti di CDS a cinque anni nei tre anni che terminano il mese precedente la data di emissione della garanzia registrati per un campione di grandi banche, definito dalla Commissione europea, insediate in paesi dell'area euro appartenenti alla medesima classe di rating del debito senior unsecured;

b) per banche prive di rating: la mediana degli spread sui contratti CDS registrati nel medesimo periodo per un campione di grandi banche, definito dalla Commissione europea, insediate in paesi dell'area dell'euro e appartenenti alla più bassa categoria di rating disponibile [5].

3. In caso di difformità delle valutazioni di rating, il rating rilevante per il calcolo della commissione è quello più elevato. Nel caso in cui le valutazioni di rating disponibili siano più di tre, il rating rilevante è il secondo più elevato.

4. I rating di cui al presente articolo sono quelli assegnati al momento della concessione della garanzia.

5. La commissione è applicata in ragione d'anno all'ammontare nominale degli strumenti finanziari emessi dalla banca per i quali è concessa la garanzia. Le commissioni dovute dalle banche interessate sono versate, in rate trimestrali posticipate, con le modalità indicate dall'articolo 24, comma 3. Le relative quietanze sono trasmesse dalla banca interessata al Ministero dell'economia e delle finanze, Dipartimento del Tesoro, di seguito denominato: «Dipartimento del Tesoro» [6].

6. Il Ministro dell'economia e delle finanze, con decreto adottato sentita la Banca d'Italia, può variare, tenuto conto delle condizioni di mercato, i criteri di calcolo e la misura delle commissioni del presente articolo in conformità delle decisioni della Commissione europea. Le variazioni non hanno effetto sulle operazioni già in essere.

Art. 7. Procedura

1. Le richieste di ammissione alla garanzia sono presentate dalle banche interessate nel medesimo giorno alla Banca d'Italia e al Dipartimento del Tesoro con modalità che assicurano la rapidità e la riservatezza della comunicazione.

2. La richiesta è presentata secondo un modello uniforme predisposto dal Dipartimento del Tesoro entro quindici giorni dall'entrata in vigore del presente decreto-legge, pubblicato sul sito internet del Dipartimento del Tesoro e della Banca d'Italia, indicando, tra l'altro, il fabbisogno di liquidità, anche prospettico, della banca, le operazioni di garanzia a cui la banca chiede di essere ammessa e quelle alle quali eventualmente sia già stata ammessa o per le quali abbia già fatto richiesta di ammissione.

3. La Banca d'Italia comunica tempestivamente al Dipartimento del Tesoro, di norma entro 3 giorni dalla presentazione della richiesta:

a) le valutazioni dell'Autorità competente sulla sussistenza delle condizioni di cui all'articolo 4, comma 1;

b) nel caso di valutazione positiva della condizione sub a):

1) la congruità delle condizioni e dei volumi dell'intervento di liquidità richiesto, alla luce delle dimensioni della banca e della sua patrimonializzazione;

2) l'ammontare dei fondi propri a fini di vigilanza;

3) l'ammontare della garanzia;

4) la misura della commissione dovuta secondo quanto previsto dall'articolo 6.

4. Sulla base degli elementi comunicati dalla Banca d'Italia, il Dipartimento del Tesoro provvede tempestivamente e di norma entro cinque giorni dalla ricezione della comunicazione della Banca d'Italia, in merito alla richiesta presentata dalla banca. Il Dipartimento del Tesoro comunica la decisione alla banca richiedente e alla Banca d'Italia, con modalità che assicurano la rapidità e la riservatezza della comunicazione.

5. Nei casi previsti dall'articolo 4, commi 2 e 3, ovvero qualora il valore nominale degli strumenti finanziari sui quali è concessa la garanzia sia superiore a 500 milioni di euro e sia superiore al 5% del totale passivo della banca richiedente, la banca è tenuta a presentare, entro due mesi dalla concessione della garanzia, un piano di ristrutturazione per confermare la redditività e la capacità di raccolta della banca a lungo termine senza ricorso al sostegno pubblico. Il piano entro due mesi dalla concessione della garanzia è sottoposto alla Commissione europea ai fini della valutazione della compatibilità della misura con il quadro normativo dell'Unione europea in materia di aiuti di Stato. Non è in ogni caso richiesta la presentazione del piano di ristrutturazione quando le passività garantite sono rimborsate entro due mesi dalla concessione della garanzia [7].

6. Nei casi indicati all'articolo 4, commi 2 e 3, e salvo quanto previsto dal comma 7, la banca richiedente non può, per tutto il tempo in cui beneficia della garanzia:

a) distribuire dividendi;

b) effettuare pagamenti discrezionali su strumenti di capitale aggiuntivo di classe 1 ai sensi del regolamento (UE) del Parlamento europeo e del Consiglio n. 575 del 26 giugno 2013 o coperti da clausola di grandfathering delle relative disposizioni transitorie;

c) riacquistare propri strumenti di capitale primario di classe 1 o strumenti di cui alla lettera b), anche a seguito dell'esercizio di opzioni call, senza preventiva autorizzazione della Commissione europea;

d) acquisire nuove partecipazioni, fatte salve le acquisizioni compatibili con la normativa europea in materia di aiuti di Stato, ivi comprese le acquisizioni per finalità di recupero dei crediti e di temporanea assistenza finanziaria a imprese in difficoltà.

7. Nei casi previsti dall'articolo 4, commi 2 e 3, la garanzia può essere concessa, in deroga al limite minimo di durata di tre mesi previsto dall'articolo 2, comma 1, lettera a), su strumenti finanziari con scadenza non superiore a due mesi [8].

Art. 8. Escussione della garanzia su passività di nuova emissione

1. La banca che non sia in grado di adempiere all'obbligazione garantita presenta richiesta motivata di attivazione della garanzia al Dipartimento del Tesoro e alla Banca d'Italia, allegando la relativa documentazione e indicando gli strumenti finanziari o le obbligazioni contrattuali per i quali richiede l'attivazione e i relativi importi dovuti. La richiesta è presentata, di norma, almeno trenta giorni prima della scadenza della passività garantita, salvo casi di motivata urgenza.

2. Il Dipartimento del Tesoro accertata, sulla base delle valutazioni della Banca d'Italia, la fondatezza della richiesta, provvede tempestivamente e comunque entro il giorno antecedente alla scadenza dell'obbligazione alla corresponsione dell'importo dovuto dalla banca.

3. A seguito dell'attivazione della garanzia dello Stato, la banca è tenuta a rimborsare all'erario le somme pagate dallo Stato maggiorate degli interessi al tasso legale fino al giorno del rimborso. La banca è altresì tenuta a presentare, entro e non oltre due mesi dalla richiesta di cui al comma 1, un piano di ristrutturazione da sottoporre alla Commissione europea ai fini della valutazione della compatibilità della misura con il quadro normativo dell'Unione europea in materia di aiuti di Stato.

3-bis. Le somme corrisposte dal Tesoro agli istituti di credito per onorare la garanzia prevista dal presente decreto sono vincolate per destinazione e non aggredibili da altri creditori della banca a diverso titolo [9].

4. Il presente articolo non pregiudica la facoltà dei detentori delle passività garantite e dei titolari di diritti reali di garanzia sulle medesime di escutere la garanzia dello Stato ai sensi dell'articolo 5, comma 1.

Art. 9. Relazioni alla Commissione europea e alle Camere [10]

1. Il Ministero dell'economia e delle finanze, sulla base degli elementi forniti dalla Banca d'Italia, presenta alla Commissione europea e alle Camere una relazione trimestrale sul funzionamento del regime, con cui sono fornite informazioni riguardo ciascuna emissione di strumenti garantiti ai sensi del presente Capo, l'ammontare della commissione effettivamente applicata con riferimento a ciascuna emissione, le caratteristiche degli strumenti finanziari di debito non garantiti emessi dalle banche beneficiarie.

Art. 10. Erogazione di liquidità di emergenza

1. Il Ministro dell'economia e delle finanze può rilasciare, entro sei mesi dall'entrata in vigore del presente decreto-legge, la garanzia statale per integrare il collaterale, o il suo valore di realizzo, stanziato da banche italiane a garanzia di finanziamenti erogati dalla Banca d'Italia per fronteggiare gravi crisi di liquidità (erogazione di liquidità di emergenza-ELA), in conformità con gli schemi previsti dalla Banca centrale europea [11].

2. La garanzia statale è irrevocabile e assistita dal beneficio di preventiva escussione, da parte della Banca d'Italia, delle garanzie stanziate dalla banca per accedere al finanziamento ELA.

3. La garanzia di cui al comma 1 può essere rilasciata per operazioni di erogazione di liquidità di emergenza in favore di banche che rispettano, secondo la valutazione dell'Autorità competente, le condizioni di cui all'articolo 4, commi 1, 2 e 3, del presente decreto.

4. La banca che riceve l'intervento di cui al comma 1 deve presentare un piano di ristrutturazione per confermare la redditività e la capacità di raccolta a lungo termine senza ricorso al sostegno pubblico, in particolare per limitare l'affidamento sulla liquidità fornita dalla Banca centrale.

5. Per quanto non diversamente previsto dal presente articolo, alla garanzia statale di cui al comma 1 si applicano, in quanto compatibili, gli articoli 1, 3, 4, 5, comma 2, 6, 7, 8, commi 3 e 4.

Art. 11. Escussione della garanzia statale sull'erogazione di liquidità di emergenza

1. In caso di inadempimento della banca alle proprie obbligazioni di pagamento nei confronti della Banca d'Italia rivenienti dal contratto di finanziamento ELA, la Banca d'Italia, in esito all'escussione del collaterale stanziato a copertura del finanziamento e nei limiti dell'importo garantito, presenta richiesta di attivazione della garanzia statale al Dipartimento del Tesoro, allegando la documentazione relativa all'escussione del collaterale e indicando gli importi residuali dovuti.

2. Il Dipartimento del Tesoro, accertata la fondatezza della richiesta, provvede tempestivamente e comunque entro trenta giorni alla corresponsione dell'importo dovuto dalla banca.

Art. 12. Disposizioni di attuazione

1. Con decreto del Ministro dell'economia e delle finanze, sentita la Banca d'Italia, possono essere adottate misure di attuazione del presente Capo I [12].

Capo II

Interventi di rafforzamento patrimoniale

Art. 13. Intervento dello Stato

1. Il presente Capo II disciplina modalità e condizioni dell'intervento dello Stato a sostegno delle banche e dei gruppi bancari italiani.

2. Al fine di evitare o porre rimedio a una grave perturbazione dell'economia e preservare la stabilità finanziaria, ai sensi dell'articolo 18 del

3. Nel presente Capo II per Autorità competente si intende la Banca d'Italia o la Banca centrale europea secondo le modalità e nei casi previsti dal regolamento (UE) del Consiglio n. 1024 del 15 ottobre 2013.

Art. 14. Programma di rafforzamento patrimoniale

1. L'intervento dello Stato ai sensi dell'articolo 13 può essere richiesto da un Emittente che - in relazione a una prova di stress basata su uno scenario avverso condotta a livello nazionale, dell'Unione europea o del Meccanismo di vigilanza unico - ha esigenza di rafforzare il proprio patrimonio.

2. Per poter chiedere l'intervento dello Stato ai sensi dell'articolo 13 l'Emittente deve aver precedentemente sottoposto all'Autorità competente un programma di rafforzamento patrimoniale (il «Programma»), indicante l'entità del fabbisogno di capitale necessario, le misure che l'Emittente intende intraprendere per conseguire il rafforzamento, nonchè il termine per la realizzazione del Programma.

3. L'Autorità competente valuta l'adeguatezza del Programma a conseguire, anche su base consolidata, l'obiettivo di rafforzamento patrimoniale di cui al comma 1 e ne informa l'Emittente e il Ministero.

4. L'Emittente informa al più presto l'Autorità competente sugli esiti delle misure adottate. L'Autorità competente ne informa il Ministero.

5. Se l'attuazione del Programma risulta insufficiente a conseguire l'obiettivo di rafforzamento patrimoniale di cui al comma 1, l'Emittente può presentare la richiesta di intervento dello Stato secondo la procedura stabilita dall'articolo 15. Tale richiesta può essere presentata dall'Emittente già ad esito della valutazione del Programma svolta ai sensi del comma 3, quando l'Autorità competente abbia ritenuto che lo stesso non sia sufficiente a conseguire gli obiettivi di rafforzamento patrimoniale, ovvero durante l'attuazione del Programma stesso, se questa risulta inidonea ad assicurare il conseguimento degli obiettivi di rafforzamento patrimoniale.

Art. 15. Richiesta di intervento dello Stato

1. L'Emittente che intende fare ricorso all'intervento dello Stato trasmette al Ministero e all'Autorità competente, e alla Banca d'Italia qualora non sia l'Autorità competente, una richiesta contenente:

a) l'indicazione dell'importo della sottoscrizione delle azioni dell'Emittente chiesta al Ministero;

b) l'indicazione dell'entità del patrimonio netto contabile, individuale o consolidato a seconda dei casi, alla data della richiesta e l'entità del fabbisogno di capitale regolamentare che residua, se del caso, tenendo conto dell'attuazione del Programma;

c) l'indicazione degli strumenti e prestiti di cui all'articolo 22, comma 2, e del loro valore contabile, accompagnata dalla valutazione, predisposta da un esperto indipendente, del valore economico ad essi attribuibile al fine della determinazione del tasso di conversione, in ipotesi di continuità aziendale;

d) una relazione di stima, predisposta da un esperto indipendente, dell'effettivo valore delle attività e passività dell'Emittente senza considerare alcuna forma di supporto pubblico e ipotizzando che l'Emittente sia sottoposto a liquidazione alla data di presentazione della richiesta di intervento dello Stato, nonchè di quanto in tale caso verrebbe corrisposto pro quota ai titolari degli strumenti e prestiti di cui all'articolo 22, comma 2;

e) l'attestazione di impegni di cui all'articolo 17;

f) il piano di ristrutturazione (il «Piano»), predisposto in conformità con la disciplina dell'Unione europea in materia di aiuti di Stato applicabile alle misure di ricapitalizzazione delle banche nel contesto della crisi finanziaria.

2. La Banca d'Italia acquisisce l'asseverazione, da parte di esperti indipendenti da essa nominati, a spese dell'Emittente:

a) del valore economico risultante dalla valutazione trasmessa dall'Emittente ai sensi del comma 1, lettera c);

b) della stima trasmessa ai sensi del comma 1, lettera d);

c) della valutazione di cui all'articolo 18, comma 4.

3. Gli esperti indipendenti previsti dai commi 1, lettere c) e d), e 2, non devono avere in corso nè devono avere intrattenuto negli ultimi tre anni relazioni di affari, professionali o finanziarie con l'Emittente tali da comprometterne l'indipendenza [13].

Art. 16. Valutazioni dell'Autorità competente

1. Entro sessanta giorni dalla ricezione della richiesta di cui all'articolo 15, l'Autorità competente comunica al Ministero e all'Emittente il fabbisogno di capitale regolamentare dell'Emittente.

2. L'Autorità competente può chiedere all'Emittente chiarimenti e integrazioni ed effettuare accertamenti. In tali casi il termine di cui al comma 1 è sospeso.

Art. 17. Rispetto della disciplina in materia di aiuti di Stato

1. La richiesta di cui all'articolo 15 è corredata della dichiarazione con cui l'Emittente assume, dal momento della domanda e fino a quando la sottoscrizione delle azioni da parte del Ministero non sia stata perfezionata, gli impegni previsti dal paragrafo 47 della comunicazione sul settore bancario della Commissione europea.

2. Fermi restando i poteri dell'Autorità competente, la sottoscrizione può essere subordinata, in conformità alla decisione della Commissione europea sulla compatibilità dell'intervento con il quadro normativo dell'Unione europea in materia di aiuti di Stato applicabile alle misure di ricapitalizzazione delle banche nel contesto della crisi finanziaria, alle seguenti condizioni:

a) revoca o sostituzione dei consiglieri esecutivi e del direttore generale dell'Emittente;

b) limitazione della retribuzione complessiva dei membri del consiglio di amministrazione e dell'alta dirigenza dell'Emittente. Per gli incarichi conferiti a decorrere dal 1° gennaio 2023, il trattamento economico annuo non può in ogni caso superare quello determinato ai sensi dell'articolo 23-ter del

Art. 18. Realizzazione dell'intervento

1. A seguito della comunicazione ai sensi dell'articolo 16 da parte dell'Autorità competente, il Piano e le sue eventuali successive variazioni sono notificati alla Commissione europea.

2. A seguito della positiva decisione della Commissione europea sulla compatibilità dell'intervento con il quadro normativo dell'Unione europea in materia di aiuti di Stato applicabile alle misure di ricapitalizzazione delle banche nel contesto della crisi finanziaria, con decreto del Ministro dell'economia e delle finanze, da pubblicare sulla Gazzetta Ufficiale, adottato su proposta della Banca d'Italia, si dispone l'applicazione delle misure di ripartizione degli oneri in conformità con quanto previsto dall'articolo 22.

3. Con decreto del Ministro dell'economia e delle finanze, adottato sentita la Banca d'Italia, si dispone altresì:

a) ove necessario, l'aumento del capitale dell'Emittente a servizio della sottoscrizione delle azioni da parte del Ministero, derogando anche all'articolo 2441 del codice civile e sempre che esso non sia stato deliberato dall'Emittente;

b) il prezzo di sottoscrizione o di acquisto nonchè ogni altro elemento necessario alla gestione della sottoscrizione o dell'acquisto, comprese le fasi successive;

c) la sottoscrizione o l'acquisto delle azioni dell'Emittente.

4. Ai fini delle determinazioni previste dal comma 2, su richiesta del Ministero e nel termine da esso indicato, l'Emittente trasmette al Ministero e alla Banca d'Italia l'indicazione del valore delle azioni necessario per calcolare, in conformità con l'Allegato, il prezzo delle azioni da attribuire ai titolari degli strumenti e prestiti indicati all'articolo 22, comma 2. Il valore delle azioni è calcolato da un soggetto in possesso dei requisiti di indipendenza previsti dall'articolo 15, comma 3, secondo i seguenti criteri:

a) nel caso in cui la banca non sia quotata, il valore è calcolato in base alla consistenza patrimoniale della società, alle sue prospettive reddituali, all'andamento del rapporto tra valore di mercato e valore contabile delle banche quotate e tenuto conto delle perdite connesse a eventuali operazioni straordinarie, ivi incluse quelle di cessione di attivi, da perfezionare in connessione con l'intervento dello Stato di cui al presente Capo;

b) nel caso in cui la banca sia quotata, il valore delle azioni è determinato in base all'andamento delle quotazioni dei trenta giorni di mercato antecedenti la data indicata dal Ministero avendo riguardo alla data di prevista emanazione del decreto di cui al comma 3; nel caso di sospensione della quotazione per periodi complessivamente superiori a quindici giorni nel periodo di riferimento, il valore delle azioni è il minore tra il prezzo di riferimento medio degli ultimi trenta giorni di mercato nei quali l'azione è stata negoziata e quello determinato ai sensi della lettera a) [15].

5. I decreti indicati ai commi 2 e 3 sono adottati se:

a) l'Emittente non versa in una delle situazioni di cui all'articolo 17, comma 2, lettere a), b), c), d) o e), del

b) non ricorrono i presupposti per la riduzione o la conversione ai sensi del Capo II del Titolo IV del

6. Le situazioni e i presupposti indicati al comma 5 si assumono non sussistenti quando non consti un accertamento in tal senso dell'Autorità competente.

7. I decreti di cui ai commi 2 e 3 sono sottoposti al controllo preventivo di legittimità della Corte dei conti e sono pubblicati nella Gazzetta Ufficiale della Repubblica italiana.

8. Il consiglio di amministrazione o il consiglio di gestione provvedono ad adeguare conseguentemente lo statuto dell'Emittente. Si applica l'articolo 2443, comma 3, del codice civile.

Art. 19. Caratteristiche delle azioni

1. Salvo quanto previsto dal comma 2, il Ministero sottoscrive azioni di nuova emissione. Le azioni emesse dall'Emittente per la sottoscrizione da parte del Ministero sono azioni ordinarie che attribuiscono il diritto di voto non limitato nè condizionato nell'assemblea ordinaria e nell'assemblea straordinaria, non privilegiate nella distribuzione degli utili nè postergate nell'attribuzione delle perdite.

2. Entro centoventi giorni dalla data di pubblicazione del decreto previsto dall'articolo 18, comma 2, il Ministero, in caso di transazione tra l'Emittente o una società del suo gruppo e gli azionisti divenuti tali a seguito dell'applicazione delle misure di ripartizione degli oneri di cui all'articolo 22, comma 2, può acquistare le azioni rivenienti dall'applicazione di dette misure, se ricorrono cumulativamente le seguenti condizioni [16]:

a-bis) gli strumenti oggetto di conversione sono stati sottoscritti o acquistati prima del 1º gennaio 2016; in caso di acquisto a titolo gratuito si fa riferimento al momento in cui lo strumento è stato acquistato dal dante causa [17];

a) la transazione è volta a porre fine o prevenire una lite avente a oggetto la commercializzazione degli strumenti coinvolti nell'applicazione delle misure di ripartizione degli oneri di cui all'articolo 22, comma 2, limitatamente a quelli per la cui offerta sussisteva obbligo di pubblicare un prospetto e con esclusione di quelli acquistati da controparti qualificate ai sensi dell'articolo 6, comma 2-quater, lettera d), del

b) gli azionisti non sono controparti qualificate ai sensi dell'articolo 6, comma 2-quater, lettera d), del

c) la transazione prevede che l'Emittente acquisti dagli azionisti in nome e per conto del Ministero le azioni rivenienti dall'applicazione delle misure di ripartizione degli oneri di cui all'articolo 22, comma 2, e che questi ricevano dall'Emittente, come corrispettivo, obbligazioni non subordinate emesse alla pari dall'Emittente o da società del suo gruppo, per un valore nominale pari al prezzo corrisposto dal Ministero ai sensi della lettera d); tali obbligazioni avranno durata comparabile alla vita residua degli strumenti e prestiti oggetto di conversione e rendimento in linea con quello delle obbligazioni non subordinate emesse dall'Emittente aventi analoghe caratteristiche rilevato sul mercato secondario nel periodo intercorrente tra la data di pubblicazione del decreto di cui all'articolo 18, comma 2, e quella di acquisto delle azioni ai sensi del presente comma;

d) il prezzo per l'acquisto da parte del Ministero delle azioni rivenienti dall'applicazione delle misure di ripartizione degli oneri è corrisposto all'Emittente in relazione alle obbligazioni da questo assegnate agli azionisti; il prezzo per l'acquisto di dette azioni è il minore tra quello utilizzato per determinare il numero di azioni da attribuire in sede di conversione ai sensi dell'articolo 22, comma 5, lettera d), e quello che determina un corrispettivo corrispondente al corrispettivo pagato dall'azionista per la sottoscrizione o l'acquisto degli strumenti oggetto di conversione ai sensi dell'articolo 22, comma 2, o, nel caso di acquisto a titolo gratuito, al corrispettivo pagato dal dante causa [18];

e) la transazione prevede la rinuncia dell'azionista a far valere ogni altra pretesa relativa alla commercializzazione degli strumenti finanziari convertiti, in applicazione delle misure di ripartizione degli oneri di cui all'articolo 22, comma 2, nelle azioni acquistate dal Ministero ai sensi del presente comma [19].

3. Le azioni dell'Emittente offerte in sottoscrizione al Ministero rispettano le condizioni previste dall'articolo 31 del regolamento (UE) del Parlamento europeo e del Consiglio n. 575 del 26 giugno 2013.

4. Il prezzo delle azioni offerte in sottoscrizione al Ministero è determinato secondo i criteri e la metodologia indicati nell'allegato.

5. Le spese di sottoscrizione e acquisto delle azioni da parte del Ministero sono interamente a carico dell'Emittente.

Art. 20. Effetti della sottoscrizione

1. All'assunzione di partecipazioni nell'Emittente da parte del Ministero, conseguente alla sottoscrizione o all'acquisto di azioni disposta ai sensi del presente Capo, non si applicano:

a) gli articoli 2527 e 2528 del codice civile;

b) gli articoli 106, comma 1, e 109, comma 1, del

c) eventuali limiti di possesso azionario previsti da disposizioni legislative o statutarie, ivi compresi i limiti previsti dall'articolo 30 del Testo unico bancario.

Art. 21. Banche costituite in forma cooperativa

1. Nelle assemblee delle banche costituite in forma cooperativa, in cui il Ministero esercita il diritto di voto inerente alle azioni sottoscritte a seguito delle operazioni previste dal presente decreto-legge, si applicano gli articoli 2351, comma 1, 2368, 2369 e 2372 del codice civile, in luogo degli articoli 2538, commi 2 e 5, e 2539 del codice civile, nonchè degli articoli 30, comma 1, e 31, comma 1, del testo unico di cui al decreto legislativo 1º settembre 1993, n. 385. Le quote di capitale sociale richieste per la costituzione e per le deliberazioni dell'assemblea sono quelle previste dalla legge e non si applica l'articolo 137, comma 4, del

1-bis. All'articolo 37-bis, comma 1-bis, del testo unico di cui al

Art. 22. Ripartizione degli oneri fra i creditori

1. Salvo quanto previsto al comma 7, la sottoscrizione delle azioni dell'Emittente ai sensi dell'articolo 18 è effettuata dal Ministro dell'economia e delle finanze dopo l'applicazione delle misure di ripartizione degli oneri secondo quanto previsto dal presente articolo, con l'obiettivo di contenere il ricorso ai fondi pubblici [21].

2. Con il decreto indicato dall'articolo 18, comma 2, sono disposte le misure di ripartizione degli oneri di seguito indicate e l'aumento del capitale dell'Emittente a servizio delle misure stesse:

a) conversione, in tutto o in parte, in azioni ordinarie di nuova emissione computabili nel capitale primario di classe 1 dell'Emittente aventi le caratteristiche indicate nell'articolo 19, comma 1, degli strumenti di capitale aggiuntivo di classe 1 ai sensi del regolamento (UE) del Parlamento europeo e del Consiglio n. 575 del 26 giugno 2013 (Additional Tier 1), inclusi gli strumenti qualificati come strumenti di capitale aggiuntivo di classe 1 ai sensi della clausola di grandfathering del citato regolamento e relative disposizioni di attuazione, nonchè delle altre passività dell'Emittente aventi un grado di subordinazione nella gerarchia concorsuale uguale o superiore;

b) ove la misura di cui alla lettera a) non sia sufficiente, conversione, in tutto o in parte, in azioni ordinarie di nuova emissione computabili nel capitale primario di classe 1 dell'Emittente aventi le caratteristiche indicate nell'articolo 19, comma 1, degli strumenti e prestiti computabili come elementi di classe 2 ai sensi del regolamento (UE) del Parlamento europeo e del Consiglio n. 575 del 26 giugno 2013 (Tier 2), inclusi gli strumenti e i prestiti qualificati come elementi di classe 2 ai sensi della clausola di grandfathering del citato regolamento e relative disposizioni di attuazione, nonchè degli altri strumenti e prestiti aventi lo stesso grado di subordinazione nella gerarchia concorsuale;

c-bis) quando necessario per assicurare l'efficacia delle misure di ripartizione degli oneri, il decreto di cui all'articolo 18, comma 2, può disporre, in luogo della conversione, l'azzeramento del valore nominale degli strumenti e prestiti di cui alle precedenti lettere e l'attribuzione di azioni ordinarie di nuova emissione computabili nel capitale primario di classe 1 dell'Emittente aventi le caratteristiche indicate nell'articolo 19, comma 1;

c) ove la misura di cui alla lettera b) non sia sufficiente, conversione, in tutto o in parte, in azioni ordinarie di nuova emissione computabili nel capitale primario di classe 1 dell'Emittente aventi le caratteristiche indicate nell'articolo 19, comma 1, degli strumenti e dei prestiti, diversi da quelli indicati dalle lettere a) e b), il cui diritto al rimborso del capitale è contrattualmente subordinato al soddisfacimento dei diritti di tutti i creditori non subordinati dell'Emittente [22].

2-bis. I maggiori o minori valori che derivano dall'applicazione del comma 2 alle banche emittenti di cui all'articolo 13, comma 2, del presente decreto, non concorrono alla formazione del reddito complessivo ai fini delle imposte sul reddito e alla determinazione del valore della produzione netta [23].

2-ter. Al fine di assicurare la parità di trattamento nella ripartizione degli oneri, qualora l'Emittente abbia presentato o abbia formalmente comunicato l'intenzione di presentare, a seguito dell'accertamento dei requisiti di accesso, la richiesta di intervento dello Stato ai sensi dell'articolo 15, il termine di scadenza delle passività di cui al comma 2 del presente articolo dallo stesso emesse che ricada nei sei mesi successivi alla presentazione dell'istanza o della formale comunicazione dell'intenzione di presentarla è prorogato fino al termine dello stesso periodo di sei mesi. La proroga non comporta inadempimento ai sensi di legge o di clausole contrattuali, ivi comprese quelle relative ad altri rapporti di cui è parte l'Emittente o una componente del gruppo bancario di cui esso è parte. Alla proroga si applica, in quanto compatibile, il comma 10 del presente articolo. Durante la proroga le passività producono interessi secondo le previsioni contrattuali applicabili [24].

3. L'adozione delle misure previste dal comma 2 comporta l'inefficacia delle garanzie rilasciate dall'Emittente se ricorrono cumulativamente le seguenti condizioni:

a) la garanzia ha a oggetto passività emesse da soggetti direttamente o indirettamente controllati dall'Emittente;

b) le passività garantite indicate alla lettera a) sono state emesse nell'ambito di un'operazione unitaria di finanziamento dell'Emittente che include un finanziamento all'Emittente da parte di un soggetto da questo controllato;

c) alle passività dell'Emittente derivanti dal finanziamento concessogli di cui alla lettera b), è applicata la misura di cui al comma 2.

4. L'adozione delle misure previste dal comma 2 comporta, altresì, l'inefficacia delle clausole contrattuali o di altro tipo stipulate dall'Emittente aventi ad oggetto proprie azioni o strumenti di capitale di cui allo stesso comma 2 e relative ai diritti patrimoniali spettanti sugli stessi, che ne impediscono o limitano la piena computabilità nel capitale primario di classe 1 [25].

5. Le misure di cui al comma 2 sono disposte:

a) nei confronti di tutte le passività indicate al comma 2, ove possibile in base alla legge a esse applicabile, secondo la gerarchia applicabile in sede concorsuale;

b) in modo uniforme nei confronti di tutti i creditori dell'Emittente che siano titolari di passività assoggettabili alle misure del comma 2 in base alla legge loro applicabile e appartenenti alla stessa categoria, salvo quanto previsto al comma 7, e proporzionalmente al valore nominale dei rispettivi strumenti finanziari o crediti;

c) in misura tale da assicurare che nessun titolare degli strumenti e prestiti di cui al comma 2, riceva, tenuto conto dell'incremento patrimoniale conseguito dall'Emittente per effetto dell'intervento dello Stato, un trattamento peggiore rispetto a quello che riceverebbe in caso di liquidazione dell'Emittente, assumendo che essa avvenga senza supporto pubblico;

d) determinando il numero di azioni da attribuire in sede di conversione sulla base della metodologia indicata nell'Allegato, lettera A), fermo restando il rispetto di quanto previsto dalle lettere a), b) e c) [26];

e) a condizione che l'Emittente abbia provveduto a convertire in azioni o altri strumenti di capitale primario di classe 1 gli strumenti finanziari convertibili eventualmente emessi, nel rispetto delle condizioni previste dai relativi contratti; a tal fine, l'Emittente include nella richiesta di cui all'articolo 15 l'attestazione di aver provveduto a convertire in azioni o altri strumenti di capitale primario di classe 1 gli strumenti finanziari convertibili eventualmente emessi, nel rispetto delle condizioni previste dai relativi contratti [27].

6. La condizione di cui al comma 5, lettera c), è verificata quando, tenuto conto della stima prevista dall'articolo 15, comma 1, lettera d), il valore delle azioni assegnate in conversione è almeno pari a quanto verrebbe corrisposto ai titolari degli strumenti di capitale aggiuntivo, degli elementi di classe 2 e degli altri strumenti e prestiti subordinati di cui al comma 2 nel caso in cui l'Emittente venisse sottoposto a liquidazione alla data di presentazione della richiesta di intervento dello Stato.

7. Non si dà luogo, del tutto o in parte, all'applicazione delle misure previste nel presente articolo quando la Commissione europea con la decisione di cui all'articolo 18, comma 2, abbia stabilito che la loro adozione può mettere in pericolo la stabilità finanziaria o determinare risultati sproporzionati. In caso di esclusione parziale dall'applicazione delle misure previste nel presente articolo, il decreto di cui all'articolo 18, comma 2, indica gli strumenti o le classi di strumenti esclusi, fermo il rispetto dei criteri di cui al comma 5, lettere a), c) e d). La valutazione sull'applicabilità delle ipotesi di esclusione indicate nel presente comma è compiuta, per ciascun intervento, dalla Commissione europea.

8. All'assunzione di partecipazioni nell'Emittente conseguente alle misure disposte ai sensi del comma 2 si applicano gli articoli 53 e 58, comma 2, del

9. La tutela giurisdizionale avverso le misure indicate dal presente articolo è disciplinata dall'articolo 95 del

10. In caso di adozione di una misura di cui al presente articolo o all'articolo 18, ai contratti stipulati dall'Emittente, da una componente del gruppo bancario a cui esso appartiene o da un soggetto da esso controllato si applica l'articolo 65 del

11. Le disposizioni contenute nel presente articolo sono di applicazione necessaria ai sensi dell'articolo 9 del regolamento (CE) del Parlamento europeo e del Consiglio n. 593 del 17 giugno 2008 e dell'articolo 17 della

Art. 23. Disposizioni finali

1. Con decreti del Ministro dell'economia e delle finanze, sentita la Banca d'Italia, possono essere dettate disposizioni di attuazione del presente Capo II.

2. Ai fini della strutturazione degli interventi previsti dal presente Capo II, nonchè della gestione dell'eventuale contenzioso, il Ministero può avvalersi, a spese dell'Emittente, di esperti in materia finanziaria, contabile e legale, scelti fra soggetti che non abbiano in corso o non abbiano intrattenuto negli ultimi tre anni relazioni di affari, professionali o finanziarie con l'Emittente tali da comprometterne l'indipendenza [29].

3. In sede di prima applicazione del presente Capo, qualora Banca Monte dei Paschi S.p.A. presenti la richiesta di cui all'articolo 15, comma 1, il valore economico da attribuire alle passività oggetto delle misure di ripartizione degli oneri ai sensi dell'articolo 22, comma 2, ai fini di cui al comma 5, lettera d), del medesimo articolo, è così determinato [30]:

a) Emissione XS0122238115: 75% del valore nominale;

b) Emissione XS0121342827: 75% del valore nominale;

c) Emissione XS0131739236: 75% del valore nominale;

d) Emissione XS0180906439: 18% del valore nominale;

e) Emissione IT0004352586: 100% del valore nominale;

f) Emissione XS0236480322: 100% del valore nominale;

g) Emissione XS0238916620: 100% del valore nominale;

h) Emissione XS0391999801: 100% del valore nominale;

i) Emissione XS0415922730: 100% del valore nominale;

l) Emissione XS0503326083: 100% del valore nominale;

m) Emissione XS0540544912: 100% del valore nominale.

4. In considerazione di quanto previsto dal comma 3, l'eventuale richiesta di Banca Monte dei Paschi di Siena non contiene la valutazione di cui all'articolo 15, comma 1, lettera c).

Capo III

Disposizioni finanziarie

Art. 24. Risorse finanziarie

1. Nello stato di previsione del Ministero dell'economia e delle finanze è istituito un Fondo con una dotazione di 20 miliardi di euro per l'anno 2017, destinato alla copertura degli oneri derivanti dalle operazioni di sottoscrizione e acquisto di azioni effettuate per il rafforzamento patrimoniale (ai sensi del Capo II) e dalle garanzie concesse dallo Stato su passività di nuova emissione e sull'erogazione di liquidità di emergenza (ai sensi del Capo I) a favore delle banche e dei gruppi bancari italiani.

3. Con decreti del Ministro dell'economia e delle finanze è disposta la ripartizione della dotazione del Fondo tra le finalità di cui al comma 1 e la eventuale successiva rimodulazione in relazione alle effettive esigenze.

4. Gli importi destinati alla copertura delle garanzie concesse ai sensi del Capo I sono versati su apposito conto corrente di Tesoreria centrale.

5. I corrispettivi delle garanzie concesse e quelli derivanti dalla successiva eventuale cessione delle azioni sono versati all'entrata del bilancio dello Stato per essere riassegnati al Fondo di cui al comma 1. Le risorse del Fondo non più necessarie alle finalità di cui al comma 1, quantificate con decreto del Ministro dell'economia e delle finanze, sono versate all'entrata del bilancio dello Stato per essere riassegnate al Fondo ammortamento titoli di Stato.

Art. 24 bis. (Disposizioni generali concernenti l'educazione finanziaria, assicurativa e previdenziale) [31]

1. Le disposizioni del presente articolo prevedono misure ed interventi intesi a sviluppare l'educazione finanziaria, assicurativa e previdenziale. Tali disposizioni assicurano l'efficacia, l'efficienza e la sistematicità delle azioni dei soggetti pubblici e privati in tema di educazione finanziaria, assicurativa e previdenziale e riconoscono l'importanza dell'educazione finanziaria quale strumento per la tutela del consumatore e per un utilizzo più consapevole degli strumenti e dei servizi finanziari offerti dal mercato.

2. In conformità con la definizione dell'Organizzazione per la cooperazione e lo sviluppo economico (OCSE), per educazione finanziaria, assicurativa e previdenziale, ai fini del presente articolo, si intende il processo attraverso il quale le persone migliorano la loro comprensione degli strumenti e dei prodotti finanziari e sviluppano le competenze necessarie ad acquisire una maggiore consapevolezza dei rischi e delle opportunità finanziarie.

3. Il Ministero dell'economia e delle finanze, d'intesa con il Ministero dell'istruzione e del merito, adotta, nell'ambito delle risorse disponibili a legislazione vigente, entro sei mesi dalla data di entrata in vigore della legge di conversione del presente decreto, il programma per una "Strategia nazionale per l'educazione finanziaria, assicurativa e previdenziale". La Strategia nazionale si conforma ai seguenti principi [32]:

a) organizzare in modo sistematico il coordinamento dei soggetti pubblici e, eventualmente su base volontaria, dei soggetti privati già attivi nella materia, ovvero di quelli che saranno attivati dal programma, garantendo che gli interventi siano continui nel tempo, promuovendo lo scambio di informazioni tra i soggetti e la diffusione delle relative esperienze, competenze e buone pratiche, e definendo le modalità con cui le iniziative di educazione finanziaria, assicurativa e previdenziale possano entrare in sinergia e collegarsi con le attività proprie del sistema nazionale dell'istruzione;

b) definire le politiche nazionali in materia di comunicazione e di diffusione di informazioni volte a promuovere l'educazione finanziaria, assicurativa e previdenziale;

c) prevedere la possibilità di stipulare convenzioni atte a promuovere interventi di formazione con associazioni rappresentative di categorie produttive, ordini professionali, associazioni dei consumatori, organizzazioni senza fini di lucro e università, anche con la partecipazione degli enti territoriali.

4. Lo schema del programma di cui al comma 3 è trasmesso alle Camere ai fini dell'espressione dei pareri delle Commissioni parlamentari competenti per materia e per i profili finanziari, che sono resi entro il termine di trenta giorni dalla data di trasmissione. Il Governo, qualora non intenda conformarsi ai pareri parlamentari, trasmette nuovamente lo schema del programma alle Camere con le sue osservazioni e con eventuali modificazioni, corredate dei necessari elementi integrativi di informazione e motivazione. I pareri definitivi delle Commissioni competenti per materia e per i profili finanziari sono espressi entro trenta giorni dalla data della nuova trasmissione. Decorso tale termine il programma può comunque essere adottato.

5. Il Governo trasmette annualmente alle Camere entro il 31 luglio una relazione sullo stato di attuazione della Strategia nazionale per l'educazione finanziaria, assicurativa e previdenziale. La relazione può contenere le eventuali proposte di modifica e di aggiornamento del programma di cui al comma 3, da adottare con le medesime procedure previste al comma 4.

6. Per l'attuazione della Strategia nazionale di cui al comma 3, con decreto da adottare entro tre mesi dalla data di entrata in vigore della legge di conversione del presente decreto, il Ministro dell'economia e delle finanze, di concerto con il Ministro dell'istruzione e del merito e con il Ministro dello sviluppo economico, istituisce il Comitato per la programmazione e il coordinamento delle attività di educazione finanziaria, con il compito di promuovere e programmare iniziative di sensibilizzazione ed educazione finanziaria [33].

7. Dall'istituzione del Comitato di cui al comma 6 non devono derivare oneri a carico della finanza pubblica, salvo quanto previsto dal comma 9 [34].

8. Il Comitato, composto da undici membri, è presieduto da un direttore, nominato dal Ministro dell'economia e delle finanze, d'intesa con il Ministro dell'istruzione, dell'università e della ricerca, scelto fra personalità con comprovate competenze ed esperienza nel settore. I membri diversi dal direttore, anch'essi scelti fra personalità con comprovate competenze ed esperienza nel settore, sono designati: uno dal Ministro dell'economia e delle finanze, uno dal Ministro dell'istruzione, dell'università e della ricerca, uno dal Ministro dello sviluppo economico, uno dal Ministro del lavoro e delle politiche sociali, uno dalla Banca d'Italia, uno dalla Commissione nazionale per le società e la borsa (CONSOB), uno dall'Istituto per la vigilanza sulle assicurazioni (IVASS), uno dalla Commissione di vigilanza sui fondi pensione (COVIP), uno dal Consiglio nazionale dei consumatori e degli utenti, uno dall'Organismo di vigilanza e tenuta dell'albo unico dei consulenti finanziari (OCF). I membri del Comitato, nonchè il direttore, durano in carica tre anni e l'incarico può essere rinnovato una sola volta.

9. Il Comitato opera attraverso riunioni periodiche, prevedendo, ove necessario, la costituzione di specifici gruppi di ricerca cui possono partecipare accademici ed esperti nella materia. La partecipazione al Comitato non dà titolo ad alcun emolumento o compenso o gettone di presenza. È fatta salva la corresponsione ai componenti del Comitato dei rimborsi delle spese di viaggio e di alloggio, sostenute per la partecipazione alle riunioni periodiche di cui al primo periodo, a valere sui fondi previsti dal comma 11 [35].

10. Il Comitato ha il compito di individuare obiettivi misurabili, programmi e azioni da porre in essere, valorizzando le esperienze, le competenze e le iniziative maturate dai soggetti attivi sul territorio nazionale e favorendo la collaborazione tra i soggetti pubblici e privati. A decorrere dall'anno 2023, il Comitato, con propria delibera, approva il piano triennale di attività, in coerenza con il programma di cui al comma 3 [36].

10-bis. Il Ministero dell'istruzione e del merito, sentito il Comitato, sottoscrive appositi accordi con la Banca d'Italia, la Commissione nazionale per le società e la borsa, l'Istituto per la vigilanza sulle assicurazioni e la Commissione di vigilanza sui fondi pensione al fine di promuovere la cultura dell'educazione finanziaria, assicurativa e previdenziale, nel rispetto dell'autonomia scolastica e nei limiti delle risorse umane, strumentali e finanziarie disponibili a legislazione vigente [37].

11. Agli oneri derivanti dalle attività del Comitato, nel limite di un milione di euro annui a decorrere dall'anno 2017, si provvede mediante corrispondente riduzione dello stanziamento del fondo speciale di parte corrente iscritto, ai fini del bilancio triennale 2017-2019, nell'ambito del programma "Fondi di riserva e speciali" della missione "Fondi da ripartire" dello stato di previsione del Ministero dell'economia e delle finanze per l'anno 2017, allo scopo parzialmente utilizzando l'accantonamento relativo al medesimo Ministero. Il Ministro dell'economia e delle finanze è autorizzato ad apportare, con propri decreti, le occorrenti variazioni di bilancio.

Capo IV

Misure urgenti per il settore bancario

Art. 25. Contribuzioni al Fondo di risoluzione nazionale

1. Le contribuzioni addizionali di cui all'articolo 1, comma 848, della

2. La Banca d'Italia può determinare, in una o più soluzioni, sulla base del richiamo di contribuzioni effettuato nel 2023 dal Fondo di risoluzione unico, sino alla completa copertura di qualsiasi obbligazione, perdita, costo e qualsivoglia onere o passività di cui al comma 1, l'importo delle contribuzioni addizionali da versare al Fondo di risoluzione nazionale ai fini di cui al comma 1, al netto delle contribuzioni richiamate dal Fondo di risoluzione unico ai sensi degli articoli 70 e 71 del

3. Per ogni richiamo da parte del Fondo di risoluzione nazionale, l'importo delle contribuzioni addizionali è dovuto dalle banche aventi sede legale in Italia e dalle succursali italiane di banche extracomunitarie considerate dal Comitato di risoluzione unico, alla data di riferimento individuata dal Comitato stesso, ai fini della contribuzione annuale al Fondo di risoluzione unico nell'ultimo richiamo della contribuzione annuale alla data di determinazione di cui al comma 2; i criteri di ripartizione delle contribuzioni addizionali sono quelli stabiliti dal Comitato di risoluzione unico per le contribuzioni al Fondo di risoluzione unico per il medesimo ultimo richiamo [39].

Art. 26. Modifiche all'articolo 3 del

1. All'articolo 3 del

a) il secondo periodo del comma 1-bis, è sostituito dal seguente «Salvo quanto previsto dal comma seguente, ai fini dell'opponibilità ai terzi e al debitore ceduto o debitore del credito dato in pegno restano fermi i requisiti di notificazione al debitore o di accettazione da parte del debitore previsti dal codice civile.»;

b) dopo il comma 1-bis sono inseriti i seguenti:

«1-ter. Qualora, al fine di soddisfare anche in modo indiretto esigenze di liquidità, la Banca d'Italia effettui operazioni di finanziamento o di altra natura che siano garantite mediante pegno o cessione di credito, la garanzia ha effetto nei confronti dei terzi dal momento della sua prestazione, ai sensi degli articoli 1, comma 1 lettera q), e 2, comma 1, lettera b), e in deroga agli articoli 1265, 2800 e 2914 n. 2), del codice civile. In deroga agli articoli 1248 e 2805 del codice civile, il debitore ceduto o il debitore del credito dato in pegno non possono opporre in compensazione alla Banca d'Italia eventuali crediti vantati nei confronti del soggetto rispettivamente cedente o datore di pegno, indipendentemente dal fatto che tali crediti siano sorti, acquisiti o divenuti esigibili prima della prestazione della garanzia a favore della Banca d'Italia o dopo la stessa. Agli altri effetti di legge, ai fini dell'opponibilità della garanzia al debitore ceduto o al debitore del credito dato in pegno restano fermi i requisiti di notificazione o di accettazione previsti dal codice civile.

1-quater. Quando le garanzie indicate nel comma 1-ter sono costituite da crediti ipotecari, non è richiesta l'annotazione prevista dall'articolo 2843 del codice civile. Alle operazioni della Banca d'Italia indicate al comma 1-ter si applica l'articolo 67, comma 4, del regio decreto 16 marzo 1942, n. 267.».

Art. 26 bis. (Modifiche al

1. All'articolo 8, comma 1, lettera a), del

2. All'articolo 9, comma 2, del

3. All'articolo 9, comma 6, del

4. All'articolo 11 del

a) al comma 1, il secondo periodo è sostituito dal seguente: "L'opzione è esercitata con efficacia a valere dal 1º gennaio 2016 con il primo versamento di cui al comma 7, è irrevocabile e comporta l'applicazione della disciplina di cui al presente articolo a decorrere dall'esercizio in corso al 31 dicembre 2016 fino all'esercizio in corso al 31 dicembre 2030, con l'obbligo del pagamento di un canone annuo";

b) al comma 2, la parola: "annualmente" è sostituita dalle seguenti: "per ciascun esercizio di applicazione della disciplina" e dopo le parole: "e le imposte versate" sono aggiunte le seguenti: "come risultante alla data di chiusura dell'esercizio precedente";

c) al comma 7, il primo e il secondo periodo sono sostituiti dal seguente: "Il versamento del canone è effettuato per ciascun esercizio entro il termine per il versamento a saldo delle imposte sui redditi relativo al periodo d'imposta precedente; per il primo periodo di applicazione della disciplina di cui al presente articolo, il versamento è invece effettuato, in ogni caso, entro il 31 luglio 2016 senza l'applicazione dell'articolo 17, comma 2, del regolamento di cui al

Art. 26 ter. (Temporanea irrilevanza dei limiti di cui al secondo periodo del comma 1 dell'articolo 84 del

1. Per i periodi d'imposta per i quali trova applicazione il comma 4 dell'articolo 16 del

2. All'onere derivante dall'attuazione del comma 1, valutato in 14,7 milioni di euro per l'anno 2017, in 10,9 milioni di euro per l'anno 2018, in 21,3 milioni di euro per l'anno 2019, in 29,7 milioni di euro per l'anno 2020, in 25,3 milioni di euro per l'anno 2021, in 21,5 milioni di euro per l'anno 2022, in 19,6 milioni di euro per l'anno 2023 e in 5,5 milioni di euro per l'anno 2024, si provvede mediante riduzione dello stanziamento del fondo speciale di parte corrente iscritto, ai fini del bilancio triennale 2017-2019, nell'ambito del programma "Fondi di riserva e speciali" della missione "Fondi da ripartire" dello stato di previsione del Ministero dell'economia e delle finanze per l'anno 2017, allo scopo parzialmente utilizzando l'accantonamento relativo al medesimo Ministero per 14,7 milioni di euro per l'anno 2017, per 10,9 milioni di euro per l'anno 2018 e per 29,7 milioni di euro a decorrere dall'anno 2019. Il Ministro dell'economia e delle finanze è autorizzato ad apportare, con propri decreti, le occorrenti variazioni di bilancio.

Art. 27. Disposizioni finanziarie

1. Per l'anno 2017, il livello massimo del saldo netto da finanziare del bilancio dello Stato e il livello massimo del ricorso al mercato finanziario, di competenza e di cassa, di cui all'allegato 1, articolo 1, comma 1, della

2. All'onere derivante dalle maggiori emissioni nette di titoli pubblici di cui al comma 1, nell'importo massimo di 60 milioni di euro per l'anno 2017, di 232 milioni di euro per l'anno 2018 e di 290 milioni di euro a decorrere dall'anno 2019, che aumentano a 148 milioni di euro per l'anno 2017, a 359 milioni di euro per l'anno 2018 e a 426 milioni di euro a decorrere dall'anno 2019, ai fini della compensazione degli effetti in termini di indebitamento netto, si provvede:

a) quanto a 14 milioni per l'anno 2017, 51 milioni per l'anno 2018, 129 milioni di euro per l'anno 2019 e a 100 milioni di euro annui a decorrere dall'anno 2020, mediante corrispondente utilizzo del Fondo per interventi strutturali di politica economica, di cui all'articolo 10, comma 5, del

b) quanto a 30 milioni di euro per l'anno 2017, a 100 milioni di euro per ciascuno degli anni 2018 e 2019, e a 129 milioni di euro annui a decorrere dall'anno 2020, mediante corrispondente riduzione del Fondo di cui all'articolo 1, comma 200, della

c) quanto a 16 milioni di euro per l'anno 2017, a 81 milioni di euro per l'anno 2018 e a 61 milioni di euro annui a decorrere dall'anno 2019, mediante corrispondente riduzione dello stanziamento del fondo speciale di parte corrente iscritto, ai fini del bilancio triennale 2017-2019, nell'ambito del programma «Fondi di riserva e speciali» della missione «Fondi da ripartire» dello stato di previsione del Ministero dell'economia e delle finanze per l'anno 2017, allo scopo parzialmente utilizzando l'accantonamento relativo al medesimo Ministero per 10 milioni di euro per l'anno 2017, 70 milioni di euro per l'anno 2018 e a 50 milioni di euro annui a decorrere dall'anno 2019, l'accantonamento relativo al Ministero dell'ambiente e della tutela del territorio e del mare per 2 milioni di euro per l'anno 2017 e per 4 milioni di euro annui a decorrere dall'anno 2018, l'accantonamento relativo al Ministero delle infrastrutture e dei trasporti per 2 milioni di euro per l'anno 2017 e per 3 milioni di euro annui a decorrere dall'anno 2018 e l'accantonamento relativo al Ministero della salute per 2 milioni di euro per l'anno 2017 e per 4 milioni di euro annui a decorrere dall'anno 2018 [43];

d) quanto a 88 milioni di euro per l'anno 2017, a 127 milioni di euro per l'anno 2018 e a 136 milioni di euro annui a decorrere dall'anno 2019, mediante corrispondente utilizzo del Fondo per la compensazione degli effetti finanziari non previsti a legislazione vigente conseguenti all'attualizzazione di contributi pluriennali, di cui all'articolo 6, comma 2, del

3. Le risorse di cui al precedente comma 2, lettere b) e c), sono iscritte sul fondo di cui all'articolo 10, comma 5, del

4. Con decreti del Ministro dell'economia e delle finanze, da comunicare al Parlamento, sulla base delle effettive emissioni di titoli del debito pubblico realizzate nel 2017 in relazione alle disposizioni di cui al presente decreto-legge, si provvede alla riduzione degli stanziamenti accantonati di cui al comma 3 in misura corrispondente al finanziamento dei maggiori interessi passivi, ovvero al disaccantonamento delle risorse che si prevede di non utilizzare per le finalità di cui al presente decreto [44].

5. Ai fini dell'immediata attuazione delle disposizioni recate dal presente decreto, ove necessario, il Ministero dell'economia e delle finanze può disporre il ricorso ad anticipazioni di tesoreria, la cui regolarizzazione avviene tempestivamente con l'emissione di ordini di pagamento sui pertinenti capitoli di spesa.

Art. 28. Entrata in vigore

1. Il presente decreto entra in vigore il giorno stesso della sua pubblicazione nella Gazzetta Ufficiale della Repubblica italiana e sarà presentato alle Camere per la conversione in legge.

Allegato [45]

METODOLOGIE DI CALCOLO

In caso di applicazione della misura di ripartizione degli oneri prevista dall'articolo 22, comma 2

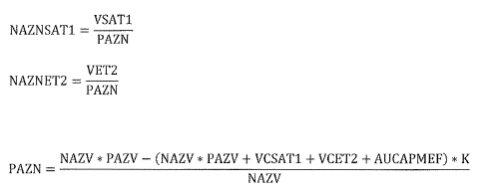

A) Numero di azioni attribuite ai portatori degli strumenti di capitale aggiuntivo di classe 1, degli elementi di classe 2 e degli altri strumenti e prestiti subordinati Il numero di azioni ordinarie attribuite ai portatori degli strumenti di capitale aggiuntivo di classe 1 (AT1), degli elementi di classe 2 e degli altri strumenti e prestiti subordinati (T2), in caso di conversione, è determinato secondo le seguenti formule:

NAZNSAT1 = VSAT1 / PAZN

NAZNET2 = VET2 / PAZN

PAZN = NAZV * PAZV - (NAZV * PAZV + VCSAT1 + VCET2 + AUCAPMEF) * K / NAZV

dove:

NAZNSAT1 = numero nuove azioni ordinarie assegnate ai portatori di strumenti AT1

NAZNET2 = numero nuove azioni ordinarie assegnate ai portatori di strumenti T2

VSAT1 = valore degli strumenti AT1 da convertire determinato secondo quanto previsto dall'articolo 15, commi 1, lettera c), e 2, lettera a), del decreto legge

VET2 = valore degli strumenti T2 da convertire determinato secondo quanto previsto dall'articolo 15, commi 1, lettera c), e 2,lettera a), del decreto legge

VCSAT1 = valore contabile degli strumenti AT1 da convertire fornito dall'Emittente ai sensi dell'articolo 15, comma 1, lettera c), del decreto legge

VCET2 = valore contabile degli strumenti T2 da convertire fornito dall'Emittente ai sensi dell'articolo 15, comma 1, lettera c), del decreto legge

AUCAPMEF = aumento di capitale sottoscritto dal Ministero

PAZN = prezzo delle azioni ordinarie di nuova emissione

NAZV = numero delle azioni ordinarie in circolazione prima dell'aumento di capitale previsto dall'articolo 18 del decreto legge

PAZV = valore delle azioni ordinarie determinato secondo quanto previsto dagli articoli 15, comma 2, lettera c) e 18, comma 4

K = 15%

Se per effetto dell'applicazione del fattore di sconto il valore di PAZN è negativo, PAZN 50%*PAZV

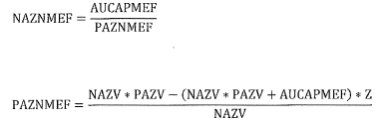

B) Numero delle azioni di nuova emissione attribuite al Ministero

Il numero di azioni ordinarie di nuova emissione attribuite al MInistero e il prezzo di sottoscrizione sono determinati secondo le seguenti formule:

NAZNMEF = AUCAPMEF / PAZNMEF

PAZNMEF = PAZN*(1-W)

dove:

NAZNMEF = numero nuove azioni ordinarie assegnate al Ministero

PAZNMEF = prezzo delle azioni di nuova emissione sottoscritte dal Ministero

W=25%

In caso di disapplicazione della misura di ripartizione degli oneri prevista dall'articolo 22, comma 2 (cfr. articolo 22, comma 7 del decreto legge)

Numero e prezzo di sottoscrizione delle azioni di nuova emissione attribuite al Ministero

Il numero di azioni ordinarie di nuova emissione attribuite al Ministero e il prezzo di sottoscrizione sono determinati secondo le seguenti formule:

NAZNMEF = AUCAPMEF / PAZNMEF

PAZNMEF = NAZV * PAZV - (NAZV * PAZV + AUCAPMEF) * Z / NAZV * (1-W)

dove:

NAZNMEF = numero nuove azioni ordinarie assegnate al Ministero

AUCAPMEF = aumento di capitale sottoscritto dal Ministero

PAZNMEF = prezzo delle azioni ordinarie di nuova emissione assegnate al Ministero

NAZV = numero delle azioni ordinarie in circolazione prima dell'aumento di capitale previsto dall'articolo 18 del decreto legge

PAZV = valore delle azioni ordinarie determinato secondo quanto previsto dagli articoli 15, comma 2, lettera c) e 18, comma 4

Z = 15%

W = 25%

Se per effetto dell'applicazione del fattore di sconto Z il valore di PAZNMEF è negativo, PAZNMEF = 37,5%*PAZV

Disposizioni urgenti per la tutela del risparmio nel settore creditizio.

IL PRESIDENTE DELLA REPUBBLICA

Visti gli articoli 77 e 87 della Costituzione;

Vista la direttiva 2014/59/UE del Parlamento europeo e del Consiglio del 15 maggio 2014, che istituisce un quadro di risanamento e risoluzione degli enti creditizi e delle imprese di investimento e che modifica la direttiva 82/891/CEE del Consiglio, e le direttive 2001/24/CE, 2002/47/CE, 2004/25/CE, 2005/56/CE, 2007/36/CE, 2011/35/UE, 2012/30/UE e 2013/36/UE e i regolamenti (UE) n. 1093/2010 e (UE) n. 648/2012, del Parlamento europeo e del Consiglio;

Visto il

Vista la

Visto il decreto legislativo 1° settembre 1993, n. 385, «Testo unico delle leggi in materia bancaria e creditizia» (T.U.B.) e successive modifiche e integrazioni;

Visto il

Visto, in particolare, l'articolo 18 del

Visto il

Vista la comunicazione della Commissione europea 2013/C - 216/01 concernente l'applicazione dal 1° agosto 2013 delle regole in materia di aiuti di Stato alle misure di sostegno alle banche nel contesto della crisi finanziaria (la «Comunicazione sul settore bancario»);

Visti gli esiti degli esercizi di stress effettuati a livello nazionale, dell'Unione europea o del Meccanismo di vigilanza unico;

Vista la nota del 22 dicembre 2016 con cui la Banca d'Italia ha trasmesso l'asseverazione, da parte di esperti indipendenti da essa nominati, del valore attribuibile agli strumenti e prestiti assoggettabili a conversione obbligatoria in azioni emessi da «Banca Monte dei Paschi di Siena S.p.A.» ai sensi dell'articolo 22, comma 2, del presente decreto-legge, indicato nei pareri predisposti da esperti incaricati dalla banca medesima ai fini della determinazione del prezzo di acquisto dei medesimi strumenti e prestiti nell'ambito dell'offerta pubblica di acquisto volontaria promossa il 28 novembre 2016 da «Banca Monte dei Paschi di Siena S.p.A.» su strumenti subordinati dalla stessa emessi o garantiti con obbligo di reinvestimento del corrispettivo in nuove azioni;

Ritenuto, sulla base dell'asseverazione acquisita da Banca d'Italia, che il valore di riferimento degli strumenti finanziari Tier1 si possa collocare nella fascia bassa degli intervalli individuati dagli esperti incaricati dalla «Banca Monte dei Paschi di Siena», e che per gli strumenti finanziari Lower Tier 2 ed Upper Tier 2 il valore di riferimento si possa collocare nell'intorno del valore centrale degli intervalli indicati dagli esperti incaricati dalla «Banca Monte dei Paschi di Siena»;

Ritenuta la straordinaria necessità ed urgenza di emanare disposizioni volte a garantire la stabilità economico-finanziaria del Paese, garantire la disponibilità del supporto pubblico a misure di rafforzamento patrimoniale e assicurare la protezione del risparmio;

Vista la deliberazione del Consiglio dei ministri, adottata nella riunione del 22 dicembre 2016;

Sulla proposta del Presidente del Consiglio dei ministri e del Ministro dell'economia e delle finanze;

Emana

il seguente decreto-legge:

Capo I

Garanzia dello Stato su passività di nuova emissione

Art. 1. Garanzia dello Stato su passività di nuova emissione

1. Al fine di evitare o porre rimedio a una grave perturbazione dell'economia e preservare la stabilità finanziaria, ai sensi dell'articolo 18 del

2. Per banche italiane si intendono le banche aventi sede legale in Italia.

3. La garanzia può essere concessa solo dopo la positiva decisione della Commissione europea sul regime di concessione della garanzia o, nel caso previsto dall'articolo 4, commi 2 e 3, sulla notifica individuale.

4. Il Ministro dell'economia e delle finanze può con proprio decreto estendere il periodo di cui al comma 1 e all'articolo 10, comma 1, fino a un massimo di ulteriori sei mesi previa approvazione da parte della Commissione europea.

5. Nel presente Capo I per Autorità competente si intende la Banca d'Italia o la Banca Centrale Europea secondo le modalità e nei casi previsti dal

Art. 2. Caratteristiche degli strumenti finanziari

1. La garanzia dello Stato può essere concessa su strumenti finanziari di debito emessi da banche italiane che presentino congiuntamente le seguenti caratteristiche:

a) sono emessi successivamente all'entrata in vigore del presente decreto-legge, anche nell'ambito di programmi di emissione preesistenti, e hanno durata residua non inferiore a tre mesi e non superiore a cinque anni o a sette anni per le obbligazioni bancarie garantite di cui all'articolo 7-bis della

b) prevedono il rimborso del capitale in un'unica soluzione a scadenza;

c) sono a tasso fisso;

d) sono denominati in euro;

e) non presentano clausole di subordinazione nel rimborso del capitale e nel pagamento degli interessi;

f) non sono titoli strutturati o prodotti complessi nè incorporano una componente derivata.

Art. 3. Limiti

1. L'ammontare delle garanzie concesse è limitato a quanto strettamente necessario per ripristinare la capacità di finanziamento a medio-lungo termine delle banche beneficiarie.

2. Per singola banca, l'ammontare massimo complessivo delle operazioni di cui al presente articolo non può eccedere, di norma, i fondi propri a fini di vigilanza.

Art. 4. Condizioni

1. La concessione della garanzia di cui all'articolo 1 è effettuata sulla base della valutazione caso per caso da parte dell'Autorità competente:

a) del rispetto dei requisiti di fondi propri di cui all'articolo 92 del

b) dell'inesistenza di carenze di capitale evidenziate nell'ambito di prove di stress condotte a livello nazionale, dell'Unione europea o del Meccanismo di vigilanza unico, o nell'ambito delle verifiche della qualità degli attivi o di analoghi esercizi condotti dall'Autorità competente o dall'Autorità bancaria europea; per carenza di capitale si intende l'inadeguatezza attuale o prospettica dei fondi propri rispetto alla somma dei requisiti di cui alla lettera a) e degli eventuali requisiti specifici di carattere inderogabile stabiliti dall'Autorità competente.

2. La garanzia di cui all'articolo 1 può essere concessa anche a favore di una banca che non rispetta i requisiti di cui al comma 1, lettera a) o lettera b), ma avente comunque patrimonio netto positivo, se la banca ha urgente bisogno di sostegno della liquidità, a seguito della positiva decisione della Commissione europea sulla compatibilità dell'intervento con il quadro normativo dell'Unione europea in materia di aiuti di Stato applicabile alle misure di sostegno alla liquidità nel contesto della crisi finanziaria.

3. La garanzia di cui all'articolo 1 può essere concessa a favore di una banca in risoluzione o di un ente-ponte di cui al

4. Le banche che ricorrono agli interventi previsti dal presente articolo devono svolgere la propria attività in modo da non abusare del sostegno ricevuto nè conseguire indebiti vantaggi per il tramite dello stesso, in particolare nelle comunicazioni commerciali rivolte al pubblico.

Art. 5. Garanzia dello Stato

1. La garanzia dello Stato è onerosa, incondizionata, irrevocabile e a prima richiesta.

2. La garanzia copre il capitale e gli interessi.

3. Per ciascuna banca, il valore nominale degli strumenti finanziari di cui all'articolo 2 con durata superiore ai 3 anni sui quali può essere prestata la garanzia dello Stato, non può eccedere un terzo del valore nominale totale degli strumenti finanziari emessi dalla banca stessa e garantiti dallo Stato ai sensi dell'articolo 1.

4. Non possono in alcun caso essere assistite da garanzia dello Stato le passività computabili nei fondi propri a fini di vigilanza.