Attuazione della direttiva 2014/59/UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, che istituisce un quadro di risanamento e [...]

| Settore: | Normativa nazionale |

| Materia: | 12. Banche e istituti di credito |

| Capitolo: | 12.6 disciplina generale |

| Data: | 16/11/2015 |

| Numero: | 180 |

| Sommario |

| Art. 1. Definizioni |

| Art. 2. Ambito di applicazione |

| Art. 2 bis. (Disciplina applicabile ad altri intermediari). |

| Art. 3. Banca d'Italia |

| Art. 4. Ministro dell'economia e delle finanze |

| Art. 5. Segreto |

| Art. 6. Collaborazione tra autorità |

| Art. 6 bis. (Partecipazione al MRU e poteri della Banca d'Italia). |

| Art. 7. Piani di risoluzione individuali |

| Art. 8. Piani di risoluzione di gruppo |

| Art. 9. Cooperazione |

| Art. 10. Trasmissione delle informazioni e dei piani di risoluzione di gruppo |

| Art. 11. Piani di risoluzione in forma semplificata |

| Art. 12. Valutazione della risolvibilità |

| Art. 13. Valutazione della risolvibilità dei gruppi |

| Art. 13 bis. (Potere di vietare talune distribuzioni). |

| Art. 14. Rimozione degli impedimenti alla risolvibilità di banche non facenti parte di un gruppo |

| Art. 15. Rimozione degli impedimenti alla risolvibilità di gruppi |

| Art. 16. Misure di rimozione degli impedimenti alla risolvibilità |

| Art. 16 bis. (Applicazione e calcolo del requisito minimo di fondi propri e passività computabili). |

| Art. 16 ter. (Esenzione dal requisito minimo di fondi propri e passività computabili). |

| Art. 16 quater. (Passività computabili nel requisito minimo di fondi propri e passività computabili). |

| Art. 16 quinquies. (Determinazione del requisito minimo di fondi propri e passività computabili). |

| Art. 16 sexies. (Determinazione del requisito minimo di fondi propri e passività computabili per gli enti designati per la risoluzione che sono G-SII o società controllate rilevanti facenti parte di G-SII non [...] |

| Art. 16 septies. (Applicazione del requisito minimo di fondi propri e passività computabili agli enti designati per la risoluzione). |

| Art. 16 octies. (Applicazione del requisito minimo di fondi propri e passività computabili ai soggetti che non sono enti designati per la risoluzione). |

| Art. 16 novies. (Deroga rispetto all'obbligo di rispettare il requisito minimo di fondi propri e passività computabili per le componenti dei gruppi bancari cooperativi). |

| Art. 16 decies. (Procedura per la determinazione del requisito minimo di fondi propri e passività computabili). |

| Art. 16 undecies. (Segnalazione a fini di vigilanza e comunicazione al pubblico del requisito). |

| Art. 16 duodecies. (Segnalazioni all'ABE). |

| Art. 16 terdecies. (Violazione del requisito minimo di fondi propri e passività computabili). |

| Art. 16 quaterdecies. (Applicazione del requisito minimo di fondi propri e passività computabili successivamente alla risoluzione o alla riduzione o conversione degli strumenti di capitale e di altre passività). |

| Art. 17. Presupposti comuni alla risoluzione e alle altre procedure di gestione delle crisi |

| Art. 18. Sostegno finanziario pubblico straordinario |

| Art. 19. Accertamento dei presupposti |

| Art. 19 bis. (Potere di sospendere taluni obblighi). |

| Art. 20. Individuazione della procedura di crisi |

| Art. 21. Obiettivi della risoluzione |

| Art. 22. Principi della risoluzione |

| Art. 23. Valutazione |

| Art. 24. Finalità e contenuto della valutazione |

| Art. 25. Valutazione provvisoria |

| Art. 26. Tutela giurisdizionale e indennità spettanti ai soggetti incaricati della valutazione |

| Art. 27. Presupposti |

| Art. 28. Strumenti soggetti a riduzione o conversione |

| Art. 29. Riduzione o conversione |

| Art. 30. Cooperazione fra autorità |

| Art. 31. Ulteriori previsioni in caso di conversione |

| Art. 32. Avvio della risoluzione |

| Art. 32 bis. (Presupposti per l'avvio della risoluzione nei confronti del gruppo bancario cooperativo). |

| Art. 33. Presupposti per l'avvio della risoluzione di altri soggetti |

| Art. 34. Attuazione del programma di risoluzione |

| Art. 35. Effetti della risoluzione |

| Art. 36. Dichiarazione dello stato di insolvenza |

| Art. 37. Commissari speciali |

| Art. 37 bis. (Altre spese). |

| Art. 38. Chiusura della risoluzione |

| Art. 39. Misure di risoluzione |

| Art. 40. Cessione |

| Art. 41. Autorizzazioni |

| Art. 42. Costituzione e funzionamento dell'ente-ponte |

| Art. 43. Cessione |

| Art. 44. Cessazione dell'ente-ponte |

| Art. 45. Costituzione e funzionamento della società veicolo per la gestione delle attività |

| Art. 46. Cessione |

| Art. 47. Disposizioni comuni alle cessioni |

| Art. 48. Finalità del bail-in |

| Art. 49. Passività escluse dal bail-in |

| Art. 50. Requisito minimo di passività soggette a bail-in |

| Art. 51. Importo del bail-in |

| Art. 52. Trattamento degli azionisti e dei creditori |

| Art. 53. Autorizzazioni |

| Art. 54. Derivati |

| Art. 55. Tasso di conversione del debito in capitale |

| Art. 56. Piano di riorganizzazione aziendale |

| Art. 57. Effetti del bail-in |

| Art. 58. Rimozione degli ostacoli al bail-in |

| Art. 59. Riconoscimento contrattuale del bail-in |

| Art. 60. Poteri generali di risoluzione |

| Art. 61. Poteri accessori |

| Art. 62. Fornitura di servizi |

| Art. 63. Esecuzione di misure disposte da autorità di risoluzione di altri Stati membri |

| Art. 64. Attività, passività, azioni e altre partecipazioni ubicate in Stati terzi |

| Art. 65. Esclusione di talune disposizioni contrattuali in caso di risoluzione |

| Art. 66. Sospensione di obblighi di pagamento e di consegna |

| Art. 67. Limitazione dell'escussione di garanzie |

| Art. 68. Sospensione temporanea dei meccanismi terminativi |

| Art. 68 bis. (Riconoscimento contrattuale dei poteri di sospensione) |

| Art. 69. Principi e criteri relativi a decisioni o azioni che coinvolgono più Stati membri |

| Art. 70. Collegi di risoluzione |

| Art. 71. Incidenza dei piani di risoluzione sulle finanze pubbliche |

| Art. 72. Decisioni sulle azioni di risoluzione in seno ai collegi di risoluzione |

| Art. 73. Scambio di informazioni |

| Art. 74. Riconoscimento e applicazione delle misure di risoluzione adottate in Stati terzi |

| Art. 75. Risoluzione di succursali italiane di banche extracomunitarie |

| Art. 76. Cooperazione con le autorità degli Stati terzi |

| Art. 77. Scambio di informazioni riservate |

| Art. 78. Fondi di risoluzione |

| Art. 78 bis. (Partecipazione al Fondo di Risoluzione Unico). |

| Art. 78 ter. (Recupero degli aiuti di Stato). |

| Art. 79. Utilizzo dei fondi di risoluzione |

| Art. 80. Fondi istituiti presso altri soggetti |

| Art. 81. Livello-obiettivo della dotazione finanziaria |

| Art. 82. Contributi ordinari |

| Art. 83. Contributi straordinari |

| Art. 84. Prestiti dei fondi di risoluzione |

| Art. 85. Mutualizzazione del finanziamento in caso di risoluzione del gruppo con componenti in altri Stati membri |

| Art. 86. Intervento dei sistemi di garanzia dei depositanti nel contesto della risoluzione |

| Art. 87. Trattamento di azionisti e creditori in caso di applicazione del bail-in e di cessioni parziali |

| Art. 88. Valutazione della differenza di trattamento |

| Art. 89. Salvaguardia per azionisti e creditori |

| Art. 90. Salvaguardia per le controparti nelle cessioni parziali |

| Art. 91. Tutela dei contratti di garanzia finanziaria, degli accordi di compensazione e di netting |

| Art. 92. Tutela degli accordi di garanzia |

| Art. 93. Tutela dei contratti di finanza strutturata e delle passività garantite |

| Art. 94. Cessioni parziali: tutela dei sistemi di negoziazione, compensazione e regolamento |

| Art. 95. Tutela giurisdizionale |

| Art. 96. Sanzioni amministrative agli enti, agli esponenti o al personale |

| Art. 97. Sanzioni per la violazione di disposizioni dell'Unione europea direttamente applicabili |

| Art. 98. Comunicazione all'ABE sulle sanzioni applicate |

| Art. 99. Deroghe |

| Art. 100. Modifiche alla legge fallimentare |

| Art. 101. Disposizioni penali |

| Art. 102. Contenuto dei piani di risoluzione |

| Art. 103. Contenuto dei piani di risoluzione di gruppo |

| Art. 104. Elementi da considerare nell'ambito della valutazione di risolvibilità di una banca o di un gruppo |

| Art. 105. Contenuto del piano di riorganizzazione aziendale a seguito del bail-in |

| Art. 106. Entrata in vigore |

| Art. 107. Clausola di invarianza finanziaria |

§ 12.6.143 - D.Lgs. 16 novembre 2015, n. 180.

Attuazione della direttiva 2014/59/UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, che istituisce un quadro di risanamento e risoluzione degli enti creditizi e delle imprese di investimento e che modifica la direttiva 82/891/CEE del Consiglio, e le direttive 2001/24/CE, 2002/47/CE, 2004/25/CE, 2005/56/CE, 2007/36/CE, 2011/35/UE, 2012/30/UE e 2013/36/UE e i regolamenti (UE), n. 1093/2010 e (UE) n. 648/2012, del Parlamento europeo e del Consiglio.

(G.U. 16 novembre 2015, n. 267)

IL PRESIDENTE DELLA REPUBBLICA

Visti gli articoli 76 e 87 della Costituzione;

Vista la direttiva 2014/59/UE del Parlamento europeo e del Consiglio, del 15 maggio 2014, che istituisce un quadro di risanamento e risoluzione degli enti creditizi e delle imprese di investimento e che modifica la direttiva 82/891/CEE del Consiglio, e le direttive 2001/24/CE, 2002/47/CE, 2004/25/CE, 2005/56/CE, 2007/36/CE, 2011/35/UE, 2012/30/UE e 2013/36/UE e i regolamenti (UE), n. 1093/2010 e (UE) n. 648/2012, del Parlamento europeo e del Consiglio;

Vista la

Vista la

Visto il testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385;

Vista la preliminare deliberazione del Consiglio dei Ministri, adottata nella riunione del 10 settembre 2015;

Acquisiti i pareri delle competenti Commissioni della Camera dei deputati e del Senato della Repubblica;

Vista la deliberazione del Consiglio dei Ministri, adottata nella riunione del 13 novembre 2015;

Sulla proposta del Presidente del Consiglio dei Ministri e del Ministro dell'economia e delle finanze, di concerto con il Ministro dello sviluppo economico e con il Ministro della giustizia;

Emana

il seguente decreto legislativo:

Titolo I

DISPOSIZIONI DI CARATTERE GENERALE

Art. 1. Definizioni

1. Ai fini del presente decreto si intende per:

a) «accordo di netting»: un accordo in virtù del quale determinati crediti o obbligazioni possono essere convertiti in un unico credito netto, compresi gli accordi di netting per close-out di cui all'articolo 1, comma 1, lettera f), del

b) «alta dirigenza»: il direttore generale, i vice-direttori generali e le cariche ad esse assimilate, i responsabili delle principali aree di affari e coloro che rispondono direttamente all'organo amministrativo [1];

c) «autorità competente»: la Banca d'Italia, la Banca centrale europea relativamente ai compiti specifici ad essa attribuiti dal

d) «autorità di vigilanza su base consolidata»: l'autorità di vigilanza come definita all'articolo 4, paragrafo 1, punto 41, del

e) «autorità di risoluzione di gruppo»: l'autorità di risoluzione dello Stato membro in cui ha sede l'autorità di vigilanza su base consolidata;

f) «azione di risoluzione»: la decisione di sottoporre un soggetto a risoluzione, l'esercizio di uno o più poteri di cui al Titolo IV, Capo V, oppure l'applicazione di una o più misure di risoluzione di cui al Titolo IV, Capo IV, o degli articoli 24, 25, 26 e 27 del

g) «bail-in»: la riduzione o la conversione in capitale dei diritti degli azionisti e dei creditori, secondo quanto previsto dal Titolo IV, Capo IV, Sezione III, o dall'articolo 27 del

h) «banca»: una banca come definita all'articolo 1, comma 1, lettera b), del Testo Unico Bancario;

h-bis) «banca affiliata»: una banca di credito cooperativo o una banca a cui fa capo un sottogruppo territoriale aderente al gruppo bancario cooperativo in quanto soggetta all'attività di direzione e coordinamento della capogruppo in virtù del contratto di coesione con essa stipulato [4];

h-ter) «banca extracomunitaria»: una banca come definita all'articolo 1, comma 2, lettera c), del Testo Unico Bancario [5];

i) «capitale primario di classe 1»: il capitale primario di classe 1 calcolato ai sensi dell'articolo 50 del

l) «capogruppo»: la capogruppo di un gruppo bancario ai sensi dell'articolo 61 del Testo Unico Bancario;

m) «cessionario»: il soggetto al quale sono ceduti azioni, altre partecipazioni, titoli di debito, attività, diritti o passività, o una combinazione degli stessi, dall'ente sottoposto a risoluzione;

n) «clausola di close-out netting»: una clausola come definita all'articolo 1, comma 1, lettera f), del

n-bis) «coefficiente di capitale totale»: il requisito di cui all'articolo 92, paragrafo 1, lettera c), del

n-ter) «coefficiente di leva finanziaria»: il coefficiente di cui all'articolo 92, paragrafo 1, lettera d), del

o) «contratti finanziari» i seguenti contratti e accordi:

1) contratti su valori mobiliari, fra cui:

i) contratti di acquisto, vendita o prestito di un titolo o gruppi o indici di titoli;

ii) opzioni su un titolo o gruppi o indici di titoli;

iii) operazioni di vendita attive o passive con patto di riacquisto su ciascuno di questi titoli, o gruppi o indici di titoli;

2) contratti connessi a merci, fra cui:

i) contratti di acquisto, vendita o prestito di merci o gruppi o indici di merci per consegna futura;

ii) opzioni su merci o gruppi o indici di merci;

iii) operazioni di vendita con patto di riacquisto attive o passive su merci o gruppi o indici di merci;

3) contratti standardizzati a termine (futures) e contratti differenziali a termine (forward), compresi i contratti per l'acquisto, la vendita o la cessione, a un dato prezzo a una data futura, di merci o beni di qualsiasi altro tipo, servizi, diritti o interessi;

4) accordi di swap, tra cui:

i) swap e opzioni su tassi d'interesse; accordi a pronti (spot) o altri accordi su cambi, valute, indici azionari o azioni, indici obbligazionari o titoli di debito, indici di merci o merci, variabili climatiche, quote di emissione o tassi di inflazione;

ii) total return swap, credit default swap o credit swap;

iii) accordi o transazioni analoghe agli accordi di cui ai punti i) o ii) negoziati abitualmente sui mercati degli swap o dei derivati;

5) accordi di prestito interbancario in cui la scadenza del prestito è pari o inferiore a tre mesi;

6) accordi quadro per i contratti o accordi di cui ai numeri 1, 2, 3, 4 e 5;

p) «controparte centrale»: un soggetto di cui all'articolo 2, punto 1, del

q) «depositi»: i crediti relativi ai fondi acquisiti dalle banche con obbligo di rimborso; non costituiscono depositi i crediti relativi a fondi acquisiti dalla banca debitrice rappresentati da strumenti finanziari indicati dall'articolo 1, comma 2, del Testo Unico della Finanza, o il cui capitale non è rimborsabile alla pari, o il cui capitale è rimborsabile alla pari solo in forza di specifici accordi o garanzie concordati con la banca o terzi; costituiscono depositi i certificati di deposito purchè non rappresentati da valori mobiliari emessi in serie;

r) «depositi ammissibili al rimborso»: i depositi che, ai sensi dell'articolo 96-bis.1, commi 1 e 2, del testo unico bancario, sono astrattamente idonei a essere rimborsati da un sistema di garanzia dei depositanti [9];

s) «depositi protetti»: i depositi ammissibili al rimborso che non superano il limite di rimborso da parte del sistema di garanzia dei depositanti previsto dall'articolo 96-bis.1, commi 3 e 4, del testo unico bancario [10];

t) «derivato»: uno strumento derivato come definito all'articolo 2, punto 5, del

t-bis) «disposizioni dell'MRU»: il

u) «elementi di classe 2»: gli strumenti di capitale e i prestiti subordinati ai sensi del

v) «ente-ponte»: la società di capitali costituita ai sensi del Titolo IV, Capo IV, Sezione II, Sottosezione II, o dell'articolo 25 del

v-bis) «ente a rilevanza sistemica a livello globale» o «G-SII»: un G-SII secondo la definizione di cui all'articolo 4, paragrafo 1, punto 133, del

v-ter) «ente designato per la risoluzione»: una persona giuridica avente sede legale nell'Unione europea identificata come soggetto per il quale il piano di risoluzione di gruppo prevede l'applicazione di un'azione di risoluzione ovvero una banca non sottoposta a vigilanza su base consolidata per la quale il piano di risoluzione individuale prevede l'applicazione di un'azione di risoluzione [14];

v-ter.1) «ente designato per la liquidazione": una persona giuridica avente sede legale nell'Unione europea identificata come soggetto per il quale il piano di risoluzione individuale o di gruppo prevede la sottoposizione alla liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o ad altra analoga procedura concorsuale applicabile, ovvero identificata come soggetto, diverso da un ente designato per la risoluzione, ma appartenente a un gruppo soggetto a risoluzione, per il quale il piano di risoluzione di gruppo non prevede l'esercizio dei poteri di svalutazione e conversione [15];

v-quater) «ente di maggiori dimensioni»: l'ente designato per la risoluzione che non è G-SII e che fa parte di un gruppo soggetto a risoluzione le cui attività totali superano i 100 miliardi di euro [16];

z) «ente sottoposto a risoluzione»: uno dei soggetti indicati all'articolo 2 in relazione al quale è avviata un'azione di risoluzione;

aa) «evento determinante l'escussione della garanzia»: un evento come definito all'articolo 1, comma 1, lettera i), del

bb) «funzioni essenziali»: attività, servizi o operazioni la cui interruzione potrebbe compromettere la prestazione in uno o più Stati membri di servizi essenziali per il sistema economico o la stabilità finanziaria, in ragione della dimensione, della quota di mercato, delle interconnessioni esterne o interne, della complessità o dell'operatività transfrontaliera di una banca o di un gruppo, con particolare riguardo alla sostituibilità dell'attività, dei servizi o delle operazioni;

cc) «giorno lavorativo»: qualsiasi giorno tranne il sabato, la domenica o le festività pubbliche;

dd) «gruppo»: una società controllante e le società da essa controllate ai sensi dell'articolo 23 del Testo Unico Bancario;

dd-bis) «gruppo bancario cooperativo»: il gruppo bancario cooperativo previsto dall'articolo 37-bis del Testo Unico Bancario [17];

dd-ter) «gruppo soggetto a risoluzione»:

1) un ente designato per la risoluzione e le società da esso controllate che non siano:

i) a loro volta enti designati per la risoluzione;

ii) controllate da altri enti designati per la risoluzione;

iii) soggetti aventi sede legale in un Paese terzo che, in conformità al piano di risoluzione, non sono inclusi nel gruppo soggetto a risoluzione, nonchè le società da essi controllate;

2) le società appartenenti a un gruppo bancario cooperativo, quando almeno una delle banche affiliate o la società capogruppo è un ente designato per la risoluzione [18];

dd-quater) «impresa di investimento di paesi terzi diversa da una banca»: l'impresa che non ha la propria sede legale o direzione legale nell'Unione europea, diversa da una banca, che presta uno o più dei seguenti servizi o attività di investimento:

1) negoziazione per conto proprio;

2) assunzione a fermo e, in aggiunta o in alternativa, collocamento sulla base di un impegno irrevocabile nei confronti dell'emittente;

3) gestione di sistemi multilaterali di negoziazione [19];

ee) «infrastruttura di mercato»: un sistema di gestione accentrata, un sistema di pagamento, un sistema di regolamento titoli, una controparte centrale o un repertorio di dati sulle negoziazioni;

ff) «legge fallimentare»: il

hh) «linee di operatività principali»: linee di operatività e servizi connessi che rappresentano fonti significative di entrate, di utili o di valore di avviamento della banca o di un gruppo di cui fa parte una banca;

ii) «meccanismi terminativi»: clausole che attribuiscono alle parti di un contratto il diritto di scioglierlo contratto o chiuderlo per close-out, di esigere l'intera prestazione con decadenza dal beneficio del termine, di compensare obbligazioni, anche secondo un meccanismo di netting, e ogni analoga disposizione che consente la sospensione, la modifica o l'estinzione di un'obbligazione da parte di un contraente o che impedisce l'insorgere di un obbligo previsto dal contratto;

ll) «misura di gestione della crisi»: un'azione di risoluzione o la nomina di un commissario speciale ai sensi dell'articolo 37;

mm) «misura di prevenzione della crisi»: l'esercizio dei poteri previsti dall'articolo 69-sexies, comma 3, del Testo Unico Bancario, l'applicazione di una misura di intervento precoce o dell'amministrazione straordinaria a norma del Testo Unico Bancario, l'esercizio dei poteri previsti dagli articoli 14 e 15 del presente decreto e dall'articolo 10 del

mm-bis) «MRU»: il Meccanismo di risoluzione unico, ossia il sistema di risoluzione istituito ai sensi del

nn) «obbligazioni bancarie garantite»: i titoli di debito di cui all'articolo 7-bis, della

oo) «organo di amministrazione»: l'organo o gli organi di una società cui è conferito il potere di stabilire gli indirizzi strategici, gli obiettivi e la direzione generale, che supervisionano e monitorano le decisioni della dirigenza e comprendono le persone che dirigono di fatto la società; nelle società per azioni, società in accomandita per azioni e società cooperative per azioni a responsabilità limitata aventi sede legale in Italia, esso identifica: (i) quando è adottato il sistema tradizionale o quello monistico, il consiglio di amministrazione; (ii) quando è adottato il sistema dualistico, il consiglio di gestione; nel caso in cui sia adottato il sistema dualistico e lo statuto attribuisca al consiglio di sorveglianza il compito di deliberare in ordine alle operazioni strategiche e ai piani industriali e finanziari della società ai sensi dell'articolo 2409-terdecies, comma 1, lettera f-bis, del codice civile, anche il consiglio di sorveglianza;

pp) «partecipazioni»: azioni, quote, altri strumenti finanziari che attribuiscono diritti amministrativi o comunque i diritti previsti dall'articolo 2351, ultimo comma, del codice civile, nonchè titoli convertibili in - o che conferiscono il diritto di acquisire, o che rappresentano - azioni, quote o i suddetti altri strumenti finanziari;

qq) «passività ammissibili»: gli strumenti di capitale non computabili nei fondi propri e le altre passività e di uno dei soggetti indicati all'articolo 2, non escluse dall'ambito di applicazione del bail-in in virtù dell'articolo 49, comma 1 [22];

qq-bis) «passività computabili»: le passività ammissibili che soddisfano le condizioni dell'articolo 16-quater ovvero dell'articolo 16-octies, comma 6, lettera a), le passività indicate dall'articolo 2, comma 1, punto 49-bis, del

rr) «passività garantita»: una passività per la quale il diritto del creditore al pagamento o ad altra forma di adempimento è garantito da privilegio, pegno o ipoteca, o da contratti di garanzia con trasferimento del titolo in proprietà o con costituzione di garanzia reale, comprese le passività derivanti da operazioni di vendita con patto di riacquisto;

ss) «prestazione della garanzia»: il compimento degli atti indicati all'articolo 1, comma 1, lettera q), del

tt) «repertorio di dati sulle negoziazioni»: un soggetto di cui all'articolo 2, punto 2, del

tt-bis) «requisito combinato di riserva di capitale»: il requisito combinato di riserva di capitale come definito all'articolo 128, punto 6, della direttiva 2013/36/UE e relative disposizioni di recepimento [24];

tt-ter) «requisito di capitale di primo pilastro»: il requisito di cui all'articolo 92, comma 1, del

tt-quater) «requisito di capitale vincolante di secondo pilastro»: il requisito stabilito in base alla normativa di recepimento dell'articolo 104-bis della direttiva 2013/36/UE [26];

tt-quinquies) «riserva di capitale anticiclica»: il requisito di cui all'articolo 128, punto 6, della direttiva 2013/36/UE e relative disposizioni di recepimento [27];

uu) «risoluzione»: l'applicazione di una o più misure previste al Titolo IV, Capo IV, per realizzare gli obiettivi indicati nell'articolo 21 ovvero indicate nel programma di risoluzione adottato ai sensi dell'articolo 18 del

vv) «sede di negoziazione»: un mercato regolamentato, un sistema multilaterale di negoziazione o un sistema organizzato di negoziazione come definiti dall'articolo 4, paragrafo 1, della direttiva 2014/65/UE;

zz) «SEVIF»: il Sistema europeo di vigilanza finanziaria di cui all'articolo 1, comma 1, lettera h-bis), del Testo Unico Bancario;

aaa) «SIM»: una società di intermediazione mobiliare o un'impresa di investimento dell'Unione europea che presta uno o più dei seguenti servizi o attività di investimento:

1) negoziazione per conto proprio;

2) assunzione a fermo e in aggiunta o in alternativa collocamento sulla base di un impegno irrevocabile nei confronti dell'emittente;

3) gestione di sistemi multilaterali di negoziazione [29];

bbb) «sistema di gestione accentrata»: un soggetto che presta i servizi di cui alla Sezione A, punti 1 e/o 2, dell'Allegato al

ccc) «sistema di pagamento»: un accordo di cui all'articolo 2, punto 1, del

ddd) «sistema di regolamento titoli»: un sistema di cui all'articolo 2, paragrafo 1, punto 10, del

eee) «sistema di tutela istituzionale» o «IPS»: un accordo riconosciuto dalla Banca d'Italia ai sensi dell'articolo 113, paragrafo 7, del

fff) «società controllante»: la società controllante ai sensi dell'articolo 23 del Testo Unico Bancario;

ggg) «società controllate»: le società che sono controllate ai sensi dell'articolo 23 del Testo Unico Bancario. Ai fini dell'applicazione ai gruppi bancari cooperativi degli articoli 8, 13, 15, 16 e 70, del Titolo III, Capo II-bis, nonchè del Titolo IV, Capo II, si considerano società controllate altresì, ove appropriato, le banche affiliate, la società capogruppo e le rispettive società controllate, tenuto conto delle modalità con cui il requisito minimo di fondi propri e passività computabili è applicato a questi gruppi ai sensi dell'articolo 16-quinquies, comma 3 [30];

ggg-bis) «società controllate rilevanti»: le società di cui all'articolo 4, paragrafo 1, punto 135, del

hhh) «società finanziarie»: le società di cui all'articolo 59, comma 1, lettera b), del Testo Unico Bancario;

lll) «società veicolo per la gestione delle attività»: una società di capitali costituita ai sensi del Titolo IV, Capo IV, Sezione II, Sottosezione III, o dell'articolo 26 del

lll-bis) «soggetto assimilato a un ente di maggiori dimensioni»: l'ente designato per la risoluzione che non è G-SII, che fa parte di un gruppo soggetto a risoluzione le cui attività totali sono inferiori a 100 miliardi di euro e che è considerato idoneo a porre rischi sistemici in caso di dissesto o di rischio di dissesto dal Comitato di Risoluzione Unico o dalla Banca d'Italia [33];

mmm) «sostegno finanziario pubblico straordinario»: un aiuto di Stato ai sensi dell'articolo 107, paragrafo 1, del Trattato sul Funzionamento dell'Unione Europea o qualsiasi altro sostegno finanziario pubblico a livello sovranazionale che se erogato a livello nazionale configurerebbe un aiuto di stato, fornito per mantenere o ripristinare la solidità, la liquidità o la solvibilità di uno dei soggetti indicati all'articolo 2;

nnn) «Stato terzo»: uno Stato non facente parte dell'Unione Europea;

ooo) «Stato membro»: uno Stato facente parte dell'Unione Europea;

ppp) «strumenti di capitale»: gli strumenti di capitale aggiuntivo di classe 1 e gli elementi di classe 2 ai sensi del

ppp-bis) «strumenti di capitale primario di classe 1»: le azioni, le riserve e gli altri strumenti finanziari computabili nel capitale primario di classe 1 ai sensi del

qqq) «strumenti di capitale aggiuntivo di classe 1»: gli strumenti di cui all'articolo 52, paragrafo 1, del

qqq-bis) «strumenti subordinati computabili»: gli strumenti che soddisfano tutte le condizioni previste dall'articolo 72-bis del

rrr) «succursale significativa»: una succursale considerata significativa nello Stato membro nel quale essa è stabilita ai sensi dell'articolo 51, paragrafo 1, della direttiva 2013/36/UE;

sss) «Testo Unico Bancario»: il

uuu) «Testo Unico della Finanza»: il

vvv) «titoli di debito»: le obbligazioni e altre forme di debito trasferibile, gli strumenti che creano o riconoscono un debito e quelli che conferiscono diritti di acquistare titoli di debito.

Art. 2. Ambito di applicazione

1. Il presente decreto si applica ai seguenti soggetti:

a) banche aventi sede legale in Italia;

b) società italiane capogruppo di un gruppo bancario e società appartenenti a un gruppo bancario ai sensi degli articoli 60 e 61 del Testo Unico Bancario;

c) società incluse nella vigilanza consolidata ai sensi dell'artizolo 65, comma 1, lettere c) e h), del Testo Unico Bancario;

d) società aventi sede legale in Italia incluse nella vigilanza consolidata in un altro Stato membro.

Art. 2 bis. (Disciplina applicabile ad altri intermediari). [36]

1. Alle SIM, alle succursali italiane di imprese di investimento di paesi terzi diverse da una banca e alle società appartenenti a un gruppo individuato ai sensi dell'articolo 11 del Testo Unico della Finanza, si applica, per le materie regolate dal presente decreto, quanto previsto dal Testo Unico della Finanza e dalle norme ivi richiamate, quando questi soggetti non rientrano nell'ambito di applicazione di cui all'articolo 2.

Titolo II

AUTORITÀ

Art. 3. Banca d'Italia

1. La Banca d'Italia svolge le funzioni ed esercita i poteri disciplinati dal presente decreto in qualità di autorità di risoluzione nei confronti dei soggetti di cui all'articolo 2, quando essi hanno sede legale in Italia, salvo ove diversamente indicato. Nei casi previsti dal presente decreto, le stesse funzioni e poteri sono esercitati nei confronti delle succursali stabilite in Italia di banche extracomunitarie.

2. La Banca d'Italia svolge le funzioni ed esercita i poteri disciplinati dal presente decreto in qualità di autorità di risoluzione di gruppo nei confronti dei gruppi quando essa è l'autorità di vigilanza su base consolidata in base al

3. Quando i gruppi di cui al comma 2 includono componenti aventi sede legale in un altro Stato membro dell'Unione europea, la Banca d'Italia svolge le funzioni attribuite all'autorità di risoluzione di gruppo in materia di predisposizione e aggiornamento dei piani di risoluzione di gruppo, valutazione della risolvibilità, determinazione del requisito minimo di fondi propri e passività computabili, avvio della risoluzione e adozione delle relative misure anche con riguardo alle componenti del gruppo aventi sede legale in un altro Stato membro dell'Unione europea, nel rispetto delle competenze dell'autorità di risoluzione di quello Stato e nei termini disciplinati dal presente decreto e da disposizioni dell'Unione europea [37].

4. La Banca d'Italia emana regolamenti nei casi previsti dalla legge, impartisce istruzioni e adotta i provvedimenti di carattere particolare di sua competenza. Essa inoltre applica le norme tecniche di regolamentazione e di attuazione e gli atti delegati adottati dalla Commissione Europea, anche su proposta dell'ABE; può emanare disposizioni di attuazione del presente decreto, anche in attuazione di orientamenti dell'ABE.

5. La Banca d'Italia, fermi restando i diversi termini fissati da disposizioni di legge, e salve le deroghe previste dal presente decreto, stabilisce, per i procedimenti di propria competenza, i termini per provvedere, individua il responsabile del procedimento e indica i motivi delle decisioni. Si applicano, in quanto compatibili, e salvo che sia diversamente previsto dal presente decreto, le disposizioni della

6. La Banca d'Italia esercita i poteri di risoluzione in armonia con le disposizioni dell'Unione Europea ed è l'autorità di risoluzione nazionale ai fini delle disposizioni del MRU; collabora con la Banca Centrale Europea, con le autorità e i comitati che compongono il SEVIF e il MRU e con le altre autorità e istituzioni indicate dalle disposizioni dell'Unione europea; nei casi e nei modi previsti dalle disposizioni dell'Unione europea, adempie agli obblighi di comunicazione nei confronti di essi; nei casi e nei modi previsti dalle disposizioni dell'Unione Europea, la Banca d'Italia può inoltre concludere accordi con l'ABE e con le autorità di risoluzione di altri Stati membri che prevedano anche la ripartizione di compiti, la delega di funzioni e, ferme restando le disposizioni di cui al Titolo IV, Capo VI, ricorrere all'ABE per la risoluzione di controversie con le autorità di risoluzione degli altri Stati membri in situazioni transfrontaliere. La Banca d'Italia, nell'esercizio della propria autonomia organizzativa, prevede adeguate forme di separazione tra le funzioni connesse con la gestione delle crisi e le altre funzioni da essa svolte, in modo da assicurarne l'indipendenza operativa, e istituisce forme di collaborazione e coordinamento tra le relative strutture. Essa rende pubbliche le misure adottate per conseguire gli obiettivi di cui al presente comma [38].

7. La Banca d'Italia informa annualmente il Ministro dell'economia e delle finanze degli atti adottati ai sensi dell'articolo 34.

8. La Banca d'Italia pubblica i provvedimenti di carattere generale emanati ai sensi del presente decreto, nonchè altri provvedimenti rilevanti relativi ai soggetti che possono essere sottoposti a risoluzione.

9. I provvedimenti di carattere generale della Banca d'Italia sono pubblicati nella Gazzetta Ufficiale della Repubblica italiana quando le disposizioni in essi contenute sono destinate anche a soggetti diversi da quelli che possono essere sottoposti a risoluzione.

10. Nell'esercizio delle funzioni previste dal presente decreto, alla Banca d'Italia, ai componenti dei suoi organi nonchè ai suoi dipendenti si applica l'articolo 24, comma 6-bis, della

Art. 4. Ministro dell'economia e delle finanze

1. Il Ministro dell'economia e delle finanze approva il provvedimento di cui all'articolo 32 con cui la Banca d'Italia dispone l'avvio della risoluzione ed esercita le funzioni di sua competenza previste dal presente decreto.

2. La Banca d'Italia e il Ministero dell'economia e delle finanze concordano modalità per la tempestiva condivisione delle informazioni al fine di garantire efficacia e efficienza della gestione delle crisi.

Art. 5. Segreto

1. Tutte le notizie, le informazioni e i dati in possesso della Banca d'Italia in ragione della sua attività di risoluzione sono coperti da segreto d'ufficio anche nei confronti delle pubbliche amministrazioni, ad eccezione del Ministero dell'economia e delle finanze nell'esercizio delle funzioni previste dal presente decreto. Il segreto non può essere opposto all'autorità giudiziaria quando le informazioni richieste siano necessarie per le indagini o i procedimenti relativi a violazioni sanzionate penalmente.

2. I dipendenti della Banca d'Italia sono vincolati dal segreto d'ufficio. Nell'esercizio delle funzioni di risoluzione, essi sono pubblici ufficiali e hanno l'obbligo di riferire esclusivamente al Direttorio le irregolarità constatate, anche quando assumono la veste di reati. Restano ferme le disposizioni del MRU in materia di comunicazione delle informazioni al Comitato di Risoluzione Unico o alla Banca Centrale Europea [39].

3. Sono altresì coperti da segreto d'ufficio le notizie, le informazioni e i dati di cui vengono a conoscenza o in possesso i seguenti soggetti in ragione dell'attività svolta in relazione alle funzioni disciplinate dal presente decreto:

a) il Ministro dell'economia e delle finanze, nonchè il personale del Ministero dell'economia e delle finanze;

b) la Consob, la COVIP, l'IVASS e ogni altra pubblica amministrazione o autorità coinvolta nella risoluzione, fermo restando l'articolo 6, commi 1 e 2;

c) i commissari speciali di cui all'articolo 37;

4. Sono obbligati al segreto con riferimento alle informazioni e i dati acquisiti nell'ambito di attività svolte in connessione con l'espletamento di compiti disciplinati dal presente decreto:

a) coloro che sono stati contattati, direttamente o indirettamente, dalla Banca d'Italia in qualità di potenziali acquirenti nell'ambito di una risoluzione, indipendentemente dall'esito del contatto o della sollecitazione, i componenti dei relativi organi e coloro che prestano la loro attività per essi;

b) i soggetti direttamente o indirettamente incaricati dalla Banca d'Italia dello svolgimento di funzioni disciplinate dal presente decreto, i componenti dei relativi organi e coloro che prestano la loro attività per essi;

c) i componenti degli organi dei soggetti presso cui sono istituiti i fondi di risoluzione e coloro che prestano la loro attività per questi ultimi;

d) un ente-ponte o una società veicolo per la gestione delle attività istituiti ai sensi del presente decreto, nella persona dei propri rappresentanti, nonchè i componenti dei relativi organi e coloro che prestano la loro attività per essi;

e) i sistemi di garanzia dei depositanti, i componenti dei relativi organi e coloro che prestano la propria attività per essi;

f) i sistemi di indennizzo degli investitori, i componenti dei relativi organi e coloro che prestano la propria attività per essi.

5. La Banca d'Italia e i soggetti di cui al comma 3, lettere a) e b), e di cui al comma 4, adottano adeguati presidi per assicurare il rispetto del segreto da parte delle persone coinvolte nell'esercizio di attività connesse alla risoluzione e per valutare i possibili effetti in caso di violazione del segreto.

6. Quando necessario per pianificare o attuare una misura di risoluzione, in deroga a quanto previsto dai commi 1, 3 e 4:

a) la Banca d'Italia può trasmettere informazioni o autorizzarne la trasmissione a soggetti terzi;

b) i soggetti indicati ai commi 3 e 4 possono trasmettere a soggetti terzi le informazioni, diverse da quelle ad essi trasmesse dalla Banca d'Italia ai sensi della lettera a), acquisite nell'ambito di attività connesse alla risoluzione.

7. Nei casi indicati nel comma 6, i terzi destinatari delle informazioni sono obbligati al segreto sulle medesime.

Art. 6. Collaborazione tra autorità

1. Le pubbliche amministrazioni e gli enti pubblici forniscono le informazioni e le altre forme di collaborazione richieste dalla Banca d'Italia, in conformità delle leggi disciplinanti i rispettivi ordinamenti.

2. La Banca d'Italia, la Consob, la COVIP e l'IVASS collaborano tra loro, anche mediante scambio di informazioni, per agevolare le rispettive funzioni e non possono reciprocamente opporsi il segreto d'ufficio.

3. La Banca d'Italia collabora, anche mediante scambio di informazioni, con le autorità e i comitati che compongono il SEVIF e il MRU, nonchè con le autorità di risoluzione degli altri Stati membri, per agevolare le rispettive funzioni. Le informazioni ricevute dalla Banca d'Italia possono essere trasmesse alle autorità italiane competenti, salvo diniego dell'autorità dello Stato membro che ha fornito le informazioni [40].

4. Nel rispetto delle condizioni previste dalle disposizioni dell'Unione europea, la Banca d'Italia scambia informazioni con le autorità e i soggetti esteri indicati dalle disposizioni medesime. La collaborazione e lo scambio di informazioni con le autorità di Stati terzi sono disciplinati dagli articoli 76 e 77.

Art. 6 bis. (Partecipazione al MRU e poteri della Banca d'Italia). [41]

1. Nelle materie disciplinate dalle disposizioni del MRU il presente decreto legislativo si applica, in quanto compatibile con tali disposizioni, quando esse prevedono l'applicazione della disciplina nazionale di recepimento della direttiva 2014/59/UE del Parlamento europeo e del Consiglio. Il presente decreto si applica, inoltre, per gli aspetti non disciplinati dalle disposizioni del MRU e in quanto compatibile con queste ultime.

2. Nelle materie disciplinate dalle disposizioni del MRU, i poteri attribuiti alla Banca d'Italia dal presente decreto sono esercitati dalla Banca d'Italia stessa nei limiti e secondo le modalità stabilite dalle disposizioni del MRU che disciplinano l'esercizio di compiti di risoluzione e, per alcuni di essi, prevedono differenti modalità di cooperazione tra il Comitato di Risoluzione Unico e le autorità nazionali per i soggetti sottoposti al regime accentrato di risoluzione e quelli non sottoposti al regime accentrato di risoluzione.

3. Ai sensi del comma 2, la Banca d'Italia, in particolare:

a) formula proposte per l'adozione dei provvedimenti del Comitato di Risoluzione Unico, quando richiesto dalle disposizioni del MRU;

b) fornisce al Comitato di Risoluzione Unico e alla Banca Centrale Europea le informazioni necessarie per lo svolgimento dei compiti ad essi attribuiti ai sensi delle disposizioni del MRU, fermo restando il potere del Comitato di Risoluzione Unico e della Banca Centrale Europea di ottenere le informazioni e di condurre ispezioni;

c) assiste il Comitato di Risoluzione Unico nella preparazione degli atti relativi ai compiti di risoluzione a esso attribuiti dalle disposizioni del MRU;

d) dà esecuzione ai programmi di risoluzione adottati dal Comitato di Risoluzione Unico ad essa indirizzati e attua ogni altra decisione del Comitato ad essa destinata;

e) informa il Comitato di Risoluzione Unico dell'attività svolta e dei procedimenti amministrativi avviati, nei casi e secondo le modalità previsti dalle disposizioni del MRU;

f) esercita i poteri, non attribuiti in via esclusiva al Comitato di Risoluzione Unico, previsti dal presente decreto legislativo nelle materie disciplinate dalle disposizioni del MRU, anche su richiesta o dietro istruzioni del Comitato di Risoluzione Unico, informando quest'ultimo dell'attività svolta in esito alla richiesta;

g) esercita i poteri ad essa attribuiti dal presente decreto che non siano attribuiti al Comitato di Risoluzione Unico dalle disposizioni del MRU.

4. Nelle materie inerenti l'esercizio dei compiti attributi al Comitato di Risoluzione Unico dalle disposizioni del MRU, le sanzioni amministrative previste nel Titolo VII sono applicate secondo quanto ivi previsto.

5. Nell'esercizio delle rispettive competenze, la Banca d'Italia e il MRU operano in stretta collaborazione, secondo il principio di leale cooperazione.

6. La Banca d'Italia esercita i poteri, anche sanzionatori, ad essa attribuiti dal presente decreto legislativo anche per assicurare il rispetto da parte dei soggetti indicati dall'articolo 2 degli atti dell'Unione europea direttamente applicabili ovvero in caso di inosservanza degli stessi.

Titolo III

MISURE PREPARATORIE

Capo I

Piani di risoluzione

Art. 7. Piani di risoluzione individuali

1. La Banca d'Italia predispone, sentita l'autorità competente, un piano di risoluzione per ciascuna banca non sottoposta a vigilanza su base consolidata. Se la banca ha una o più succursali significative in altri Stati membri, sono sentite anche le autorità di risoluzione di quegli Stati [42].

2. Fatto salvo l'articolo 11, il piano è preparato in base alle informazioni fornite ai sensi dell'articolo 9 e prevede le modalità per l'applicazione alla banca delle misure e dei poteri da attivare in caso di risoluzione secondo quanto stabilito dall'articolo 102 [43].

3. Nell'elaborare il piano, sono identificati eventuali ostacoli rilevanti per la risoluzione e stabilite modalità d'intervento atte ad affrontarli, in conformità al Capo II.

4. Il piano è riesaminato, e se necessario aggiornato, almeno annualmente, nonchè in caso di significativo mutamento della struttura societaria o organizzativa, della attività o della situazione patrimoniale o finanziaria della banca.

4-bis. Il piano è riesaminato ai sensi del comma 4 dopo l'attuazione di un'azione di risoluzione o l'esercizio del potere di riduzione o conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

4-ter. Nei casi di riesame del piano di cui al comma 4-bis, la Banca d'Italia, nel fissare i termini per la costituzione del requisito minimo di fondi propri e passività computabili tiene conto del termine per conformarsi agli orientamenti sui fondi propri aggiuntivi [45].

Art. 8. Piani di risoluzione di gruppo

1. Per ciascun gruppo che include una banca italiana, è predisposto un piano di risoluzione, che individua misure per la risoluzione delle società appartenenti al gruppo bancario e delle società incluse nella vigilanza consolidata, indicate all'articolo 2, comma 1, lettera c), e che identifica uno o più enti designati per la risoluzione e gruppi soggetti a risoluzione [46].

2. Il piano di risoluzione è preparato in base alle informazioni fornite ai sensi dell'articolo 9 e prevede le modalità per l'applicazione al gruppo delle misure e dei poteri da attivare in caso di risoluzione secondo quanto stabilito dall'articolo 103 [47].

3. Il piano di risoluzione è riesaminato e, se necessario, aggiornato almeno annualmente, nonchè in caso di significativo mutamento della struttura giuridica o organizzativa del gruppo, o della sua situazione patrimoniale o finanziaria, avendo riguardo a ogni componente del gruppo.

4. Il piano è predisposto dalla Banca d'Italia quando essa è l'autorità di risoluzione di gruppo. Sono sentite le autorità di risoluzione e le autorità competenti degli Stati membri in cui sono stabilite succursali significative delle società del gruppo; sono inoltre sentite le autorità competenti per la vigilanza su base consolidata.

5. Se il gruppo include società aventi sede legale in altri Stati membri, il piano è predisposto e aggiornato secondo quanto previsto dall'articolo 70, sia quando la Banca d'Italia è l'autorità di risoluzione di gruppo sia quando essa è l'autorità di risoluzione di una componente del gruppo.

5-bis. Nei casi di cui al comma 5, se il gruppo comprende più di un gruppo soggetto a risoluzione, la pianificazione delle azioni di risoluzione applicabili a ciascun gruppo soggetto a risoluzione avviene con le modalità previste dall'articolo 70 [48].

Art. 9. Cooperazione

1. I soggetti cui il piano di risoluzione si riferisce collaborano ai fini della predisposizione e del tempestivo aggiornamento del piano, e forniscono, anche per il tramite dell'autorità competente, le informazioni necessarie per la predisposizione, l'aggiornamento e l'applicazione dei piani di risoluzione. Essi conservano documentazione dettagliata dei contratti finanziari di cui sono parte e la mettono a disposizione della Banca d'Italia secondo i termini e le modalità da questa stabiliti [49].

2. Le banche e le capogruppo italiane controllate da una società estera inclusa nella vigilanza consolidata della Banca d'Italia provvedono alla trasmissione dei piani, delle informazioni, dei documenti, e di ogni altro dato che debba essere trasmesso tra la società estera controllante e la Banca d'Italia.

3. Le società aventi sede legale in Italia che controllano una banca soggetta a vigilanza consolidata in un altro Stato membro collaborano con l'autorità di risoluzione di tale Stato al fine di assicurare la trasmissione delle informazioni, dei documenti, e di ogni altro dato rilevante per la predisposizione dei piani di risoluzione.

4. La Banca d'Italia riceve dalle banche e dalle società che controllano una banca soggetta a vigilanza consolidata in Italia, nonchè dall'autorità competente, comunicazione immediata di qualsiasi cambiamento che comporta la necessità di revisione o aggiornamento dei piani di risoluzione [50].

Art. 10. Trasmissione delle informazioni e dei piani di risoluzione di gruppo

1. La capogruppo trasmette alla Banca d'Italia le informazioni richieste in conformità dell'articolo 9. Le informazioni riguardano tutti i soggetti cui il piano di risoluzione si riferisce.

2. La Banca d'Italia trasmette le informazioni acquisite a norma del comma 1 all'ABE, nonchè, in caso di gruppo con componenti aventi sede legale in altri Stati membri:

a) alle autorità di risoluzione delle società controllate;

b) alle autorità di risoluzione degli altri Stati membri in cui sono stabilite succursali significative, per quanto attiene alle succursali;

c) ove rilevanti, alle autorità competenti rappresentate nei collegi delle autorità di vigilanza o con le quali è stato stipulato un accordo di coordinamento e cooperazione; e

d) alle autorità di risoluzione degli altri Stati membri in cui hanno sede legale le società diverse da una banca o una SIM, che controllano una banca.

3. Le informazioni trasmesse alle autorità di cui al comma 2, lettere a), b), c), nonchè alle autorità competenti delle società controllate comprendono almeno tutte le informazioni riguardanti la società controllata o la succursale significativa di loro rispettiva competenza. Le informazioni fornite all'ABE comprendono tutte le informazioni d'interesse dell'ABE in relazione ai piani di risoluzione di gruppo. Le informazioni relative a società controllate aventi sede legale in Stati terzi sono trasmesse previo consenso dell'autorità competente o di risoluzione interessata.

4. I piani di risoluzione e i piani di risoluzione di gruppo, nonchè ogni loro eventuale modifica, sono trasmessi alle autorità competenti interessate.

5. Alla banca interessata è trasmessa una sintesi degli elementi fondamentali del piano.

Art. 11. Piani di risoluzione in forma semplificata

1. La Banca d'Italia può, con provvedimenti di carattere generale o particolare, prevedere modalità semplificate di adempimento degli obblighi stabiliti dal presente Capo, avendo riguardo alle possibili conseguenze del dissesto della banca o del gruppo in considerazione delle loro caratteristiche, ivi inclusi le dimensioni, la complessità operativa, la struttura societaria, lo scopo mutualistico, l'adesione a un sistema di tutela istituzionale.

Capo II

Risolvibilità

Art. 12. Valutazione della risolvibilità

1. La Banca d'Italia valuta, sentita l'autorità competente, se una banca non facente parte di un gruppo è risolvibile. Se la banca ha una o più succursali significative in altri Stati membri, sono sentite anche le autorità di risoluzione di quegli Stati [51].

2. Una banca si intende risolvibile quando, anche in presenza di situazioni di instabilità finanziaria generalizzata o di eventi sistemici, essa può essere assoggettata a liquidazione coatta amministrativa o a risoluzione, minimizzando le conseguenze negative significative per il sistema finanziario italiano, di altri Stati membri o dell'Unione europea e nella prospettiva di assicurare la continuità delle funzioni essenziali.

3. Per valutare la risolvibilità si considerano gli elementi indicati dall'articolo 104 e quanto stabilito dai regolamenti della Commissione Europea. La valutazione non fa affidamento sulle seguenti misure [52]:

a) sostegno finanziario pubblico straordinario, fatto salvo l'utilizzo dei fondi di risoluzione;

b) assistenza di liquidità di emergenza fornita dalla banca centrale;

c) assistenza di liquidità fornita dalla banca centrale con garanzie durata e tasso di interesse non standard.

4. La valutazione è effettuata in occasione della preparazione e dell'aggiornamento del piano di risoluzione in conformità dell'articolo 7, che ne tiene debitamente conto. La Banca d'Italia, se ritiene che la banca non è risolvibile, lo comunica tempestivamente all'ABE. In tal caso, l'obbligo di predisporre o aggiornare il piano di risoluzione è sospeso fino alla definitiva individuazione delle misure per la rimozione degli impedimenti sostanziali alla risolvibilità ai sensi dell'articolo 14.

Art. 13. Valutazione della risolvibilità dei gruppi

1. La Banca d'Italia valuta se un gruppo è risolvibile, quando è l'autorità di risoluzione di gruppo: sono sentite le autorità competenti per la vigilanza su base consolidata e individuale. Se le banche del gruppo hanno una o più succursali significative in altri Stati membri, sono sentite anche le autorità di risoluzione e competenti di quegli Stati.

2. Un gruppo si intende risolvibile, anche in presenza di situazioni di instabilità finanziaria generalizzata o di eventi sistemici, quando le componenti del gruppo possono essere assoggettate alle procedure concorsuali rispettivamente applicabili oppure quando il gruppo può essere sottoposto alla risoluzione applicando le misure di risoluzione ed esercitando i poteri di risoluzione nei confronti degli enti designati per la risoluzione ad esso appartenenti, in modo da minimizzare le conseguenze negative significative per il sistema finanziario degli Stati membri in cui le componenti o le succursali del gruppo sono stabilite, di altri Stati membri o dell'Unione europea e nella prospettiva di assicurare la continuità delle funzioni essenziali svolte dalle componenti del gruppo mediante la loro separazione, se facilmente praticabile in modo tempestivo, o con altri mezzi [53].

3. Per valutare la risolvibilità si considerano gli elementi indicati dall'articolo 104 e quanto stabilito dai regolamenti della Commissione Europea. La valutazione non fa affidamento sulle misure indicate nell'art. 12, comma 3 [54].

4. La valutazione è effettuata in occasione della preparazione e dell'aggiornamento del piano di risoluzione di gruppo in conformità all'art. 8, che ne tiene debitamente conto. La Banca d'Italia, in qualità di autorità di risoluzione di gruppo, se ritiene che il gruppo non è risolvibile, lo comunica tempestivamente all'ABE. In tal caso, l'obbligo di predisporre o aggiornare il piano di risoluzione di gruppo o di concorrere a una decisione congiunta su di esso è sospeso fino alla definitiva individuazione delle misure per la rimozione degli impedimenti sostanziali alla risolvibilità ai sensi dell'art. 15.

4-bis. Se un gruppo è composto da più di un gruppo soggetto a risoluzione, la valutazione della risolvibilità è effettuata su ciascun gruppo soggetto a risoluzione in conformità al presente articolo. Questa valutazione non fa venir meno la valutazione della risolvibilità dell'intero gruppo ed è effettuata secondo le modalità di cui all'articolo 8 [55].

Art. 13 bis. (Potere di vietare talune distribuzioni). [56]

1. Se uno dei soggetti di cui all'articolo 2 rispetta il requisito combinato di riserva di capitale considerato in aggiunta alla somma dei requisiti di capitale di primo pilastro di cui all'articolo 92, paragrafo 1, lettere a), b) e c) del

a) effettuare distribuzioni in relazione al capitale primario di classe 1;

b) assumere obblighi di pagamento di remunerazioni variabili o di benefici pensionistici discrezionali o pagare remunerazioni variabili se l'obbligazione di pagamento è stata assunta quando il requisito combinato di riserva di capitale non era rispettato;

c) effettuare pagamenti su strumenti di capitale aggiuntivo di classe 1.

2. Il divieto disposto ai sensi del comma 1 ha ad oggetto le distribuzioni per la parte eccedente l'ammontare massimo distribuibile calcolato secondo quanto previsto dal comma 7; esso viene adottato secondo quanto previsto dai commi 3, 4, 5 e 6.

3. Se uno dei soggetti di cui all'articolo 2 versa nella situazione di cui al comma 1, ne informa immediatamente la Banca d'Italia. La Banca d'Italia, sentita l'autorità competente, decide senza indugio se vietare le distribuzioni di cui al comma 1, valutando le seguenti circostanze:

a) i motivi, la durata e l'entità del mancato rispetto del requisito combinato di riserva di capitale da parte del soggetto e il suo impatto sulla risolvibilità dello stesso;

b) l'evoluzione della situazione finanziaria del soggetto e la probabilità che, nel prossimo futuro, esso versi in una situazione di dissesto o di rischio di dissesto ai sensi dell'articolo 17, comma 1, lettera a);

c) la capacità del soggetto di ripristinare il rispetto dei requisiti di cui al comma 1 entro un periodo di tempo ragionevole;

d) in caso di incapacità del soggetto di sostituire le passività che non soddisfano più i criteri di computabilità o di durata di cui agli articoli 72-ter e 72-quater del

e) l'adeguatezza e la proporzionalità del divieto di cui al comma 1 rispetto alla situazione in cui versa il soggetto, tenendo in considerazione il suo potenziale impatto sulle sue condizioni di finanziamento sia sulla sua risolvibilità.

4. La valutazione di cui al comma 3 è effettuata dalla Banca d'Italia almeno ogni mese fino a quando perdura il mancato rispetto del requisito combinato di riserva di capitale di cui al comma 1 e comunque non oltre nove mesi dall'informativa di cui al comma 3.

5. Se, decorsi nove mesi dalla informativa di cui al comma 3, la situazione di cui al comma 1 permane, la Banca d'Italia, sentita l'autorità competente, adotta il divieto di cui al comma 1, salvo quando valuta che ricorrono almeno due delle seguenti condizioni:

a) il mancato rispetto del requisito combinato di riserva di capitale ai sensi del comma 1 è dovuto a una grave perturbazione del funzionamento dei mercati finanziari, che comporta tensioni generalizzate in vari segmenti dei mercati finanziari stessi;

b) la perturbazione di cui alla lettera a) comporta una maggiore volatilità dei prezzi degli strumenti computabili nei fondi propri e delle passività computabili del soggetto di cui all'articolo 2 o maggiori costi per esso e determina una chiusura, anche solo parziale, dei mercati che impedisce al soggetto di emettere questi strumenti e passività;

c) la chiusura dei mercati di cui alla lettera b) riguarda non solo il soggetto di cui all'articolo 2, ma anche altri intermediari finanziari;

d) la perturbazione di cui alla lettera a) impedisce al soggetto di emettere strumenti computabili nei fondi propri e passività computabili in misura sufficiente a porre rimedio al mancato rispetto del requisito combinato di riserva di capitale ai sensi del comma 1;

e) il divieto di effettuare distribuzioni di cui al comma 1 determinerebbe ricadute negative su parte del sistema bancario, compromettendo potenzialmente la stabilità finanziaria.

6. Quando la Banca d'Italia non adotta il divieto ai sensi del comma 5, essa ne informa l'autorità competente. La valutazione di cui al comma 5 è effettuata dalla Banca d'Italia con cadenza almeno mensile fino a quando perdura la situazione di cui al comma 5.

7. L'ammontare massimo distribuibile è calcolato moltiplicando la somma determinata ai sensi del comma 8 per il fattore determinato ai sensi del comma 9. All'importo così calcolato sono sottratti gli importi delle distribuzioni di cui al comma 1, lettera a), b) o c).

8. La somma di cui al comma 7 è pari alla somma degli utili di periodo e in aggiunta, o in alternativa, di esercizio non inclusi nel capitale primario di classe 1 ai sensi dell'articolo 26, paragrafo 2, del

9. Il fattore di cui al paragrafo 7 è determinato come segue:

a) quando il capitale primario di classe 1 non utilizzato per rispettare il requisito di cui all'articolo 92-bis del

b) quando il capitale primario di classe 1 disponibile rientra nel secondo quartile del requisito combinato di riserva di capitale, il fattore è pari a 0,2;

c) quando il capitale primario di classe 1 disponibile rientra nel terzo quartile del requisito combinato di riserva di capitale, il fattore è pari a 0,4;

d) quando il capitale primario di classe 1 disponibile rientra nel quarto quartile (ossia il più elevato) del requisito combinato di riserva di capitale, il fattore è pari a 0,6.

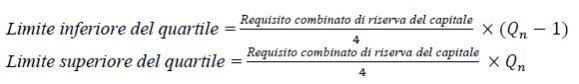

10. I limiti inferiore e superiore di ciascun quartile del requisito combinato di riserva di capitale sono calcolati come segue:

dove «Qn» = numero del rispettivo quartile.

Art. 14. Rimozione degli impedimenti alla risolvibilità di banche non facenti parte di un gruppo

1. Se, a seguito della valutazione effettuata conformemente all'articolo 12, risultano impedimenti sostanziali alla risolvibilità di una banca, la Banca d'Italia ne dà comunicazione alla banca stessa, all'autorità competente, nonchè alle autorità di risoluzione degli Stati membri in cui sono stabilite succursali significative. In caso di gruppo, si procede a norma dell'articolo 15 [57].

2. Fatto salvo quanto previsto dal comma 2-bis, entro quattro mesi dalla data di ricevimento della comunicazione, la banca propone misure per superare gli impedimenti [58].

2-bis. Quando l'impedimento alla risolvibilità dipende da una delle seguenti situazioni, la banca propone, entro due settimane dalla data di ricevimento della comunicazione di cui al comma 2, misure per ripristinare il rispetto dei requisiti indicati nel presente comma e la tempistica per la loro attuazione, tenuto conto delle cause dell'impedimento:

a) la banca rispetta il requisito combinato di riserva di capitale considerato in aggiunta ai requisiti di capitale di primo pilastro e al requisito di capitale vincolante di secondo pilastro, ma non in aggiunta al requisito minimo di fondi propri e passività computabili calcolato conformemente all'articolo 16- bis, lettera a);

b) la banca non rispetta i requisiti previsti dagli articoli 92-bis e 494 del

2-ter. La Banca d'Italia, sentita l'autorità competente, approva le misure proposte ai sensi dei commi 2 e 2-bis, se esse sono adeguate a superare l'impedimento, e ne dà comunicazione alla banca. In caso contrario, la Banca d'Italia indica alla banca, direttamente o per il tramite dell'autorità competente, le misure alternative da adottare tra quelle elencate all'articolo 16, commi 1 e 2. Esse sono individuate tenuto conto del possibile impatto degli impedimenti sulla stabilità finanziaria e dell'effetto delle misure alternative sull'attività della banca, sulla sua stabilità e sulla sua capacità di contribuire al sistema economico, nonchè sul mercato dei servizi finanziari e sulla stabilità finanziaria di altri Stati membri e dell'Unione. La banca propone entro un mese un piano per conformarsi ad esse [60].

Art. 15. Rimozione degli impedimenti alla risolvibilità di gruppi

1. Se, a seguito della valutazione effettuata conformemente all'articolo 13, risultano impedimenti sostanziali alla risolvibilità di un gruppo con componenti aventi sede legale solo in Italia, la Banca d'Italia ne dà comunicazione alla capogruppo, all'autorità competente, nonchè alle autorità di risoluzione degli Stati membri in cui sono stabilite succursali significative [61].

2. La Banca d'Italia, in collaborazione con l'autorità di vigilanza su base consolidata e con l'ABE conformemente all'articolo 25, paragrafo 1, del

3. Entro quattro mesi dalla data di ricezione della relazione, la capogruppo può presentare osservazioni e proporre misure alternative per superare gli impedimenti individuati nella relazione. Se gli impedimenti individuati nella relazione sono imputabili ad una situazione di cui all'articolo 14, comma 2-bis, in relazione a una componente del gruppo, si applicano i commi 2-bis e 2-ter del medesimo articolo. La Banca d'Italia comunica all'autorità di vigilanza su base consolidata, all'ABE, alle autorità di risoluzione degli Stati membri in cui sono stabilite succursali significative, le misure proposte dalla capogruppo [63].

4. La Banca d'Italia, sentite le autorità competenti e le autorità di risoluzione degli Stati membri in cui sono stabilite succursali significative, decide sulle misure proposte dalla capogruppo, tenendo conto dell'impatto delle misure in tutti gli Stati membri in cui il gruppo opera ed eventualmente indica le misure da adottare tra quelle elencate all'articolo 16, commi 1 e 2.

5. La decisione è motivata e adottata entro quattro mesi che decorrono dalla presentazione di eventuali osservazioni da parte della capogruppo o, in mancanza di osservazioni, entro un mese dalla scadenza del termine di quattro mesi di cui al comma 3. La decisione è trasmessa alla capogruppo. Se gli impedimenti alla risolvibilità sono imputabili a una situazione di cui all'articolo 14, comma 2-bis, la decisione è adottata entro due settimane dalla presentazione di eventuali osservazioni da parte della capogruppo di cui al comma 3 [64].

6. In caso di gruppo con componenti aventi sede legale in altri Stati membri, si applica la procedura di cui all'articolo 70.

Art. 16. Misure di rimozione degli impedimenti alla risolvibilità

1. Ai fini degli articoli 14, comma 2-ter, e 15, commi 4 e 6, la Banca d'Italia può ordinare ad uno dei soggetti di cui all'articolo 2 di:

a) modificare o adottare accordi di finanziamento infragruppo, o elaborare contratti di servizio, infragruppo o con terzi, per la prestazione di funzioni essenziali;

b) limitare il livello massimo di esposizione ai rischi, individuali e aggregati;

c) fornire informazioni rilevanti ai fini della risoluzione, anche su base periodica;

d) cedere o dismettere determinati beni o rapporti giuridici;

e) limitare, sospendere o cessare determinate attività, linee di business, vendita di prodotti, o astenersi da intraprenderne di nuovi [65].

2. Ai fini degli articoli 14, comma 2-ter, e 15, commi 4 e 6, la Banca d'Italia può inoltre:

a) imporre modifiche alla forma giuridica o alla struttura operativa di uno dei soggetti di cui all'articolo 2, o alla struttura del gruppo, per ridurne la complessità e assicurare che le funzioni essenziali possano, in caso di risoluzione, essere separate dalle altre funzioni; se per dare attuazione alle modifiche è richiesto il conferimento dell'intera azienda bancaria a una società controllata, ai soci non spetta il diritto di recesso ai sensi dell'art. 2437 del codice civile;

b) imporre a una società non finanziaria di cui all'art. 65, comma 1, lettera h), del Testo Unico Bancario, anche se avente sede legale in altri Stati membri, di costituire una società finanziaria intermedia che controlli la banca, se necessario per agevolarne la risoluzione ed evitare che la risoluzione determini conseguenze negative sulle componenti non finanziarie del gruppo;

b-bis) imporre a un soggetto di cui all'articolo 2 di presentare un piano per ripristinare il rispetto del requisito minimo di fondi propri e passività computabili oltre che, se del caso, del requisito combinato di riserva di capitale in aggiunta al requisito di fondi propri e passività computabili;

c) ordinare a un soggetto di cui all'articolo 2 di emettere passività computabili o adottare altre misure per ottemperare ai requisiti di cui agli articoli 16-septies e 16-octies, anche intraprendendo trattative per modificare le clausole applicabili alle passività computabili, agli strumenti aggiuntivi di classe 1 o agli elementi di classe 2 emessi per rendere efficace, secondo la legge che governa gli strumenti, l'eventuale riduzione o conversione disposta dalla Banca d'Italia;

c-bis) imporre a un soggetto di cui all'articolo 2, di modificare il profilo di durata degli strumenti di fondi propri, d'intesa con l'autorità competente, e delle passività computabili per assicurare il rispetto del requisito minimo di fondi propri e passività computabili [66].

2-bis. La Banca d'Italia esercita i poteri del presente articolo per dare attuazione alle istruzioni del Comitato di Risoluzione Unico ai sensi dell'articolo 10 del

Capo II-bis [68]

Requisito minimo di fondi propri e passività computabili

Art. 16 bis. (Applicazione e calcolo del requisito minimo di fondi propri e passività computabili). [69]

1. I soggetti di cui all'articolo 2 che non sono enti designati per la liquidazione rispettano il requisito minimo di fondi propri e passività computabili secondo quanto previsto dal presente Capo [70].

1-bis. Agli enti designati per la liquidazione nei confronti dei quali la Banca d'Italia non determina il requisito minimo di fondi propri e passività computabili ai sensi del comma 1-ter non si applicano l'articolo 77, paragrafo 2, e l'articolo 78-bis del

1-ter. La Banca d'Italia può determinare, su base individuale, il requisito di cui al comma 1 nei confronti di un ente designato per la liquidazione, in misura superiore a quella sufficiente ad assorbire le perdite ai sensi dell'articolo 16-quinquies, comma 2, lettera a), tenuto conto, in particolare, dei possibili impatti della liquidazione dell'ente sulla stabilità finanziaria e sul rischio di contagio del sistema finanziario, anche per quanto riguarda la capacità di finanziamento dei sistemi di garanzia dei depositanti [72].

2. Il requisito di cui al comma 1 è espresso nelle seguenti percentuali:

a) dell'importo complessivo dell'esposizione al rischio calcolato in conformità dell'articolo 92, paragrafo 3, del

b) della misura dell'esposizione complessiva calcolata in conformità degli articoli 429 e 429-bis del

Art. 16 ter. (Esenzione dal requisito minimo di fondi propri e passività computabili). [73]

1. Agli intermediari iscritti all'albo di cui all'articolo 106 del Testo Unico Bancario che si finanziano con obbligazioni garantite e concedono finanziamenti solo sotto forma di credito fondiario, non si applica l'articolo 16-bis, comma 1-ter, al ricorrere di tutte le seguenti condizioni:

a) in base al piano di risoluzione questi intermediari sono destinati alla liquidazione coatta amministrativa nella quale è prevista la cessione di beni e rapporti giuridici;

b) la procedura di cui alla lettera a) prevede che i creditori di questi intermediari, inclusi i titolari di obbligazioni garantite, subiscano perdite secondo modalità conformi agli obiettivi della risoluzione indicati all'articolo 21 [74].

2. Gli intermediari esentati ai sensi del comma 1, non sono inclusi nel perimetro del consolidamento di cui all'articolo 16-septies, comma 1 [75].

Art. 16 quater. (Passività computabili nel requisito minimo di fondi propri e passività computabili). [76]

1. Sono computabili nel requisito minimo di fondi propri e passività computabili le passività che soddisfano le condizioni di cui agli articoli 72-bis, 72-ter, fatta eccezione per il paragrafo 2, lettera d), e 72-quater del

2. Le passività derivanti da titoli di debito che incorporano una componente derivata, incluse le obbligazioni strutturate, sono computate nel requisito minimo di fondi propri e passività computabili se soddisfano le condizioni di cui al primo periodo del comma 1, fatta eccezione per l'articolo 72-bis, paragrafo 2, lettera l), del

a) il valore nominale della passività derivante dal titolo di debito è noto al momento dell'emissione, è fisso o crescente, e non è influenzato dalla componente derivata incorporata nel titolo, e l'importo totale della passività, ivi compresa la componente derivata in essa incorporata, può essere determinato giornalmente su un mercato liquido attivo per la vendita e per l'acquisto di strumenti equivalenti senza rischio di credito conformemente agli articoli 104 e 105 del

b) il titolo di debito include una clausola contrattuale che specifica che il valore della passività in caso di insolvenza o di risoluzione dell'emittente è fisso o crescente e non è superiore all'importo inizialmente versato dal titolare.

3. I titoli di debito di cui al comma 2, compresa la loro componente derivata, non sono soggetti a un accordo di netting e la loro valutazione non è soggetta all'articolo 54, comma 2. Le passività da essi derivanti sono computate nel requisito di passività soggette a bail-in soltanto per la parte che corrisponde al valore nominale di cui al comma 2, lettera a), o all'importo fisso o crescente di cui al comma 2, lettera b).

4. Sono computate nel requisito minimo di fondi propri e passività computabili di un ente designato per la risoluzione le passività emesse da una sua società controllata con sede legale nell'Unione europea e facente parte dello stesso gruppo soggetto a risoluzione, se il titolare di queste passività è un azionista della società controllata non appartenente al medesimo gruppo e ricorrono le seguenti condizioni:

a) le passività sono emesse conformemente all'articolo 16-octies, comma 6, lettera a);

b) l'esercizio del potere di riduzione o conversione di queste passività in conformità al Titolo IV, Capo II o dell'articolo 21 del

c) le passività non superano l'importo determinato sottraendo dall'importo del requisito minimo di fondi propri e passività computabili previsto dall'articolo 16-octies, comma 1, la somma delle passività emesse a favore dell'ente designato per la risoluzione, e da esso acquistate, direttamente o indirettamente mediante componenti dello stesso gruppo soggetto a risoluzione, e l'importo dei fondi propri emessi conformemente all'articolo 16-octies, comma 6, lettera b).

5. Fermo restando quanto previsto all'articolo 16-quinquies, comma 8, e all'articolo 16-sexies, comma 1, lettera a), gli enti designati per la risoluzione che sono G-SII, enti di maggiori dimensioni o soggetti assimilati a un ente di maggiori dimensioni rispettano una componente del requisito di cui all'articolo 16-septies pari all'8 per cento delle passività totali, inclusi i fondi propri, utilizzando fondi propri, strumenti subordinati computabili o passività di cui al comma 4. Se sono soddisfatte le condizioni di cui all'articolo 72-ter, comma 3, del

X1 = 3,5 per cento dell'importo dell'esposizione al rischio calcolato conformemente all'articolo 92, comma 3, del

X2 = somma del 18 per cento dell'importo dell'esposizione al rischio calcolato conformemente all'articolo 92, comma 3, del

6. Per gli enti di maggiori dimensioni, se l'applicazione del comma 5 porta la componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 a un livello superiore al 27 per cento dell'importo dell'esposizione al rischio, la Banca d'Italia dispone che questa componente del requisito sia limitata al 27 per cento dell'importo dell'esposizione al rischio, purchè nel piano di risoluzione non sia prevista la possibilità di utilizzare il fondo di risoluzione o il requisito minimo di fondi propri e passività computabili consenta all'ente designato per la risoluzione di applicare il bail-in nell'ammontare indicato all'articolo 49, commi 6 o 8. La Banca d'Italia tiene conto del rischio che la mancata limitazione della componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 ai sensi del presente comma abbia un impatto sproporzionato sul modello di business dell'ente interessato. Il presente comma non si applica ai soggetti assimilati agli enti di maggiori dimensioni.

7. Per gli enti designati per la risoluzione che non sono G-SII, enti di maggiori dimensioni o soggetti assimilati a questi ultimi, la Banca d'Italia può disporre che una componente del requisito minimo di fondi propri e passività computabili, pari al maggiore importo tra l'8 per cento delle passività totali, inclusi i fondi propri, e l'ammontare determinato secondo la formula di cui al comma 11, sia rispettata utilizzando fondi propri, strumenti subordinati computabili, o passività di cui al comma 4, se ricorrono le seguenti condizioni:

a) le passività non subordinate computabili nel requisito hanno nella gerarchia applicabile in sede concorsuale lo stesso grado di passività escluse o ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, comma 1 e 2;

b) sussiste il rischio che, a causa dell'applicazione dei poteri di riduzione e conversione a passività non subordinate non escluse o non ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, commi 1 e 2, i titolari di crediti derivanti da tali passività subiscano perdite maggiori di quelle che subirebbero in una liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile;

c) l'importo dei fondi propri e delle altre passività subordinate non supera quanto necessario per evitare che i creditori di cui alla lettera b) subiscano perdite maggiori di quelle che subirebbero in una liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile.

8. La Banca d'Italia effettua la valutazione di cui al comma 7, lettera b), se l'importo delle passività escluse o ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, commi 1 e 2, supera il 10 per cento delle passività con lo stesso rango nella gerarchia applicabile nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale.

9. Ai fini dei commi 5, 6, 7, 8, 11 e 12, le passività risultanti da uno strumento derivato sono incluse nelle passività totali, purchè siano pienamente riconosciuti i diritti di netting della controparte.

10. I fondi propri di un ente designato per la risoluzione che sono utilizzati per rispettare il requisito combinato di riserva di capitale possono essere utilizzati anche per rispettare la componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 ai sensi dei commi 5, 6, 7, 8, 11 e 12.