Attuazione della direttiva (UE) 2019/879 del Parlamento europeo e del Consiglio, del 20 maggio 2019, che modifica la direttiva 2014/59/UE per [...]

| Settore: | Normativa nazionale |

| Materia: | 12. Banche e istituti di credito |

| Capitolo: | 12.6 disciplina generale |

| Data: | 08/11/2021 |

| Numero: | 193 |

| Sommario |

| Art. 1. Modifiche al decreto legislativo 16 novembre 2015, n. 180 |

| Art. 2. Modifiche al decreto legislativo 1° settembre 1993, n. 385 |

| Art. 3. Modifiche al decreto legislativo 24 febbraio 1998, n. 58 |

| Art. 4. Modifiche al decreto legislativo 12 aprile 2001, n. 210 |

| Art. 5. Modifiche alla legge 27 dicembre 2017, n. 205 |

| Art. 6. Modifiche al decreto legislativo 12 gennaio 2019, n. 14 |

| Art. 7. Disposizioni transitorie relative alla disciplina del requisito minimo di fondi propri e passività computabili introdotta nel decreto legislativo 16 novembre 2015, n. 180. |

| Art. 8. Disposizioni transitorie relative al decreto legislativo 16 novembre 2015, n. 180, al decreto legislativo 1° settembre 1993, n. 385 e al decreto legislativo 24 febbraio 1998, n. 58. |

| Art. 9. Clausola di invarianza finanziaria |

| Art. 10. Entrata in vigore |

§ 12.6.180 - D.Lgs. 8 novembre 2021, n. 193.

Attuazione della direttiva (UE) 2019/879 del Parlamento europeo e del Consiglio, del 20 maggio 2019, che modifica la direttiva 2014/59/UE per quanto riguarda la capacità di assorbimento di perdite e di ricapitalizzazione degli enti creditizi e delle imprese di investimento e la direttiva 98/26/CE, nonchè per l'adeguamento della normativa nazionale al regolamento (UE) n. 806/2014 del Parlamento europeo e del Consiglio, del 15 luglio 2014, che fissa norme e una procedura uniformi per la risoluzione degli enti creditizi e di talune imprese di investimento nel quadro del meccanismo di risoluzione unico e del Fondo di risoluzione unico e che modifica il regolamento (UE) n. 1093/2010, come modificato dal regolamento (UE) 2019/877 del Parlamento europeo e del Consiglio, del 20 maggio 2019.

(G.U. 30 novembre 2021, n. 285)

IL PRESIDENTE DELLA REPUBBLICA

Visti gli articoli 76 e 87 della Costituzione;

Visti la

Vista la

Vista la

Visto il testo unico delle disposizioni in materia di intermediazione finanziaria, ai sensi degli articoli 8 e 21 della

Visto il testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385;

Visto il

Vista la preliminare deliberazione del Consiglio dei ministri, adottata nella riunione del 29 luglio 2021;

Acquisiti i pareri delle competenti Commissioni della Camera dei deputati e del Senato della Repubblica;

Vista la deliberazione del Consiglio dei ministri, adottata nella riunione del 4 novembre 2021;

Sulla proposta del Presidente del Consiglio dei ministri e del Ministro dell'economia e delle finanze, di concerto con i Ministri dello sviluppo economico, della giustizia e degli affari esteri e della cooperazione internazionale;

Emana

il seguente decreto legislativo:

Art. 1. Modifiche al

1. Al

a) All'articolo 1, comma 1:

1) alla lettera b), le parole «della principali aree di affari e coloro che sono rispondono» sono sostituite dalle seguenti: «delle principali aree di affari e coloro che rispondono»;

2) la lettera f) è sostituita dalla seguente: «f) «azione di risoluzione»: la decisione di sottoporre un soggetto a risoluzione, l'esercizio di uno o più poteri di cui al Titolo IV, Capo V, oppure l'applicazione di una o più misure di risoluzione di cui al Titolo IV, Capo IV, o degli articoli 24, 25, 26 e 27 del regolamento (UE) n. 806/2014;»;

3) alla lettera g) sono aggiunte, in fine, le seguenti parole: «, o dall'articolo 27 del regolamento (UE) n. 806/2014»

4) dopo la lettera h) sono inserite le seguenti:

«h-bis) «banca affiliata»: una banca di credito cooperativo o una banca a cui fa capo un sottogruppo territoriale aderente al gruppo bancario cooperativo in quanto soggetta all'attività di direzione e coordinamento della capogruppo in virtù del contratto di coesione con essa stipulato;

h-ter) «banca extracomunitaria»: una banca come definita all'articolo 1, comma 2, lettera c), del Testo Unico Bancario;»;

5) la lettera i) è sostituita dalla seguente:

«i) «capitale primario di classe 1»: il capitale primario di classe 1 calcolato ai sensi dell'articolo 50 del regolamento (UE) n. 575/2013;»;

6) dopo la lettera n) sono inserite le seguenti:

«n-bis) «coefficiente di capitale totale»: il requisito di cui all'articolo 92, paragrafo 1, lettera c), del

n-ter) «coefficiente di leva finanziaria»: il coefficiente di cui all'articolo 92, paragrafo 1, lettera d), del regolamento (UE) n. 575/2013;»;

7) alla lettera s), le parole «comma 5,» sono soppresse;

8) dopo la lettera t) è inserita la seguente:

«t-bis) «disposizioni dell'MRU»: il

9) alla lettera v) dopo le parole «Sezione II, Sottosezione II,» sono inserite le seguenti: «o dell'articolo 25 del regolamento (UE) n. 806/2014»;

10) dopo la lettera v) sono inserite le seguenti:

«v-bis) «ente a rilevanza sistemica a livello globale» o «G-SII»: un G-SII secondo la definizione di cui all'articolo 4, paragrafo 1, punto 133, del

v-ter) «ente designato per la risoluzione»: una persona giuridica avente sede legale nell'Unione europea identificata come soggetto per il quale il piano di risoluzione di gruppo prevede l'applicazione di un'azione di risoluzione ovvero una banca non sottoposta a vigilanza su base consolidata per la quale il piano di risoluzione individuale prevede l'applicazione di un'azione di risoluzione;

v-quater) «ente di maggiori dimensioni»: l'ente designato per la risoluzione che non è G-SII e che fa parte di un gruppo soggetto a risoluzione le cui attività totali superano i 100 miliardi di euro;»;

11) dopo la lettera dd) sono inserite le seguenti:

«dd-bis) «gruppo bancario cooperativo»: il gruppo bancario cooperativo previsto dall'articolo 37-bis del Testo Unico Bancario;

dd-ter) «gruppo soggetto a risoluzione»:

1) un ente designato per la risoluzione e le società da esso controllate che non siano:

i) a loro volta enti designati per la risoluzione;

ii) controllate da altri enti designati per la risoluzione;

iii) soggetti aventi sede legale in un Paese terzo che, in conformità al piano di risoluzione, non sono inclusi nel gruppo soggetto a risoluzione, nonchè le società da essi controllate;

2) le società appartenenti a un gruppo bancario cooperativo, quando almeno una delle banche affiliate o la società capogruppo è un ente designato per la risoluzione;

dd-quater) «impresa di investimento di paesi terzi diversa da una banca»: l'impresa che non ha la propria sede legale o direzione legale nell'Unione europea, diversa da una banca, che presta uno o più dei seguenti servizi o attività di investimento:

1) negoziazione per conto proprio;

2) assunzione a fermo e, in aggiunta o in alternativa, collocamento sulla base di un impegno irrevocabile nei confronti dell'emittente;

3) gestione di sistemi multilaterali di negoziazione;»;

12) la lettera mm) è sostituita dalla seguente:

«mm) «misura di prevenzione della crisi»: l'esercizio dei poteri previsti dall'articolo 69-sexies, comma 3, del Testo Unico Bancario, l'applicazione di una misura di intervento precoce o dell'amministrazione straordinaria a norma del Testo Unico Bancario, l'esercizio dei poteri previsti dagli articoli 14 e 15 del presente decreto e dall'articolo 10 del

13) dopo la lettera mm) è inserita la seguente:

«mm-bis) «MRU»: il Meccanismo di risoluzione unico, ossia il sistema di risoluzione istituito ai sensi del

14) alla lettera qq), le parole «nel patrimonio di vigilanza» sono sostituite dalle seguenti: «nei fondi propri»;

15) dopo la lettera qq) è inserita la seguente:

«qq-bis) «passività computabili»: le passività ammissibili che soddisfano le condizioni dell'articolo 16-quater ovvero dell'articolo 16-octies, comma 6, lettera a), le passività indicate dall'articolo 2, comma 1, punto 49-bis, del

16) dopo la lettera tt) sono inserite le seguenti:

«tt-bis) «requisito combinato di riserva di capitale»: il requisito combinato di riserva di capitale come definito all'articolo 128, punto 6, della direttiva 2013/36/UE e relative disposizioni di recepimento;

tt-ter) «requisito di capitale di primo pilastro»: il requisito di cui all'articolo 92, comma 1, del

tt-quater) «requisito di capitale vincolante di secondo pilastro»: il requisito stabilito in base alla normativa di recepimento dell'articolo 104-bis della direttiva 2013/36/UE;

tt-quinquies) «riserva di capitale anticiclica»: il requisito di cui all'articolo 128, punto 6, della direttiva 2013/36/UE e relative disposizioni di recepimento;»;

17) alla lettera uu) sono aggiunte, in fine, le seguenti parole: «ovvero indicate nel programma di risoluzione adottato ai sensi dell'articolo 18 del

18) la lettera aaa) è sostituita dalla seguente:

«aaa) «SIM»: una società di intermediazione mobiliare o un'impresa di investimento dell'Unione europea che presta uno o più dei seguenti servizi o attività di investimento:

1) negoziazione per conto proprio;

2) assunzione a fermo e in aggiunta o in alternativa collocamento sulla base di un impegno irrevocabile nei confronti dell'emittente;

3) gestione di sistemi multilaterali di negoziazione;»;

19) alla lettera ggg) è aggiunto, in fine, il seguente periodo: «. Ai fini dell'applicazione ai gruppi bancari cooperativi degli articoli 8, 13, 15, 16 e 70, del Titolo III, Capo II-bis, nonchè del Titolo IV, Capo II, si considerano società controllate altresì, ove appropriato, le banche affiliate, la società capogruppo e le rispettive società controllate, tenuto conto delle modalità con cui il requisito minimo di fondi propri e passività computabili è applicato a questi gruppi ai sensi dell'articolo 16-quinquies, comma 3»;

20) dopo la lettera ggg) è inserita la seguente:

«ggg-bis) «società controllate rilevanti»: le società di cui all'articolo 4, paragrafo 1, punto 135, del regolamento (UE) n. 575/2013;»;

21) alla lettera lll), dopo le parole «Sottosezione III,», sono inserite le seguenti: «o dell'articolo 26 del

22) dopo la lettera lll) è inserita la seguente:

«lll-bis) «soggetto assimilato a un ente di maggiori dimensioni»: l'ente designato per la risoluzione che non è G-SII, che fa parte di un gruppo soggetto a risoluzione le cui attività totali sono inferiori a 100 miliardi di euro e che è considerato idoneo a porre rischi sistemici in caso di dissesto o di rischio di dissesto dal Comitato di Risoluzione Unico o dalla Banca d'Italia;»;

23) dopo la lettera ppp) è inserita la seguente:

«ppp-bis) «strumenti di capitale primario di classe 1»: le azioni, le riserve e gli altri strumenti finanziari computabili nel capitale primario di classe 1 ai sensi del regolamento (UE) n. 575/2013;»;

24) dopo la lettera qqq) è inserita la seguente:

«qqq-bis) «strumenti subordinati computabili»: gli strumenti che soddisfano tutte le condizioni previste dall'articolo 72-bis del

b) al Titolo I, dopo l'articolo 2, è inserito il seguente:

«Art. 2-bis. (Disciplina applicabile ad altri intermediari). - 1. Alle SIM, alle succursali italiane di imprese di investimento di paesi terzi diverse da una banca e alle società appartenenti a un gruppo individuato ai sensi dell'articolo 11 del Testo Unico della Finanza, si applica, per le materie regolate dal presente decreto, quanto previsto dal Testo Unico della Finanza e dalle norme ivi richiamate, quando questi soggetti non rientrano nell'ambito di applicazione di cui all'articolo 2.»;

c) all'articolo 3 sono apportate le seguenti modificazioni:

1) al comma 3, le parole «passività soggette a bail-in ai sensi dell'articolo 50» sono sostituite dalle seguenti: «fondi propri e passività computabili»;

2) al comma 6, al primo periodo, dopo le parole «La Banca d'Italia esercita i poteri di risoluzione in armonia con le disposizioni dell'Unione Europea» sono inserite le seguenti: «ed è l'autorità di risoluzione nazionale ai fini delle disposizioni del MRU» e dopo le parole «il SEVIF» sono inserite le seguenti: «e il MRU»;

d) all'articolo 5, comma 2, è aggiunto, in fine, il seguente periodo: «Restano ferme le disposizioni del MRU in materia di comunicazione delle informazioni al Comitato di Risoluzione Unico o alla Banca Centrale Europea.»;

e) all'articolo 6, comma 3, dopo le parole «il SEVIF» sono inserite le seguenti: «e il MRU»;

f) al Titolo II, dopo l'articolo 6, è inserito il seguente:

«Art. 6 bis. (Partecipazione al MRU e poteri della Banca d'Italia).- 1. Nelle materie disciplinate dalle disposizioni del MRU il presente decreto legislativo si applica, in quanto compatibile con tali disposizioni, quando esse prevedono l'applicazione della disciplina nazionale di recepimento della direttiva 2014/59/UE del Parlamento europeo e del Consiglio. Il presente decreto si applica, inoltre, per gli aspetti non disciplinati dalle disposizioni del MRU e in quanto compatibile con queste ultime.

2. Nelle materie disciplinate dalle disposizioni del MRU, i poteri attribuiti alla Banca d'Italia dal presente decreto sono esercitati dalla Banca d'Italia stessa nei limiti e secondo le modalità stabilite dalle disposizioni del MRU che disciplinano l'esercizio di compiti di risoluzione e, per alcuni di essi, prevedono differenti modalità di cooperazione tra il Comitato di Risoluzione Unico e le autorità nazionali per i soggetti sottoposti al regime accentrato di risoluzione e quelli non sottoposti al regime accentrato di risoluzione.

3. Ai sensi del comma 2, la Banca d'Italia, in particolare:

a) formula proposte per l'adozione dei provvedimenti del Comitato di Risoluzione Unico, quando richiesto dalle disposizioni del MRU;

b) fornisce al Comitato di Risoluzione Unico e alla Banca Centrale Europea le informazioni necessarie per lo svolgimento dei compiti ad essi attribuiti ai sensi delle disposizioni del MRU, fermo restando il potere del Comitato di Risoluzione Unico e della Banca Centrale Europea di ottenere le informazioni e di condurre ispezioni;

c) assiste il Comitato di Risoluzione Unico nella preparazione degli atti relativi ai compiti di risoluzione a esso attribuiti dalle disposizioni del MRU;

d) dà esecuzione ai programmi di risoluzione adottati dal Comitato di Risoluzione Unico ad essa indirizzati e attua ogni altra decisione del Comitato ad essa destinata;

e) informa il Comitato di Risoluzione Unico dell'attività svolta e dei procedimenti amministrativi avviati, nei casi e secondo le modalità previsti dalle disposizioni del MRU;

f) esercita i poteri, non attribuiti in via esclusiva al Comitato di Risoluzione Unico, previsti dal presente decreto legislativo nelle materie disciplinate dalle disposizioni del MRU, anche su richiesta o dietro istruzioni del Comitato di Risoluzione Unico, informando quest'ultimo dell'attività svolta in esito alla richiesta;

g) esercita i poteri ad essa attribuiti dal presente decreto che non siano attribuiti al Comitato di Risoluzione Unico dalle disposizioni del MRU.

4. Nelle materie inerenti l'esercizio dei compiti attributi al Comitato di Risoluzione Unico dalle disposizioni del MRU, le sanzioni amministrative previste nel Titolo VII sono applicate secondo quanto ivi previsto.

5. Nell'esercizio delle rispettive competenze, la Banca d'Italia e il MRU operano in stretta collaborazione, secondo il principio di leale cooperazione.

6. La Banca d'Italia esercita i poteri, anche sanzionatori, ad essa attribuiti dal presente decreto legislativo anche per assicurare il rispetto da parte dei soggetti indicati dall'articolo 2 degli atti dell'Unione europea direttamente applicabili ovvero in caso di inosservanza degli stessi.»;

g) all'articolo 7:

1) al comma 1, le parole «la Banca Centrale Europea se questa è» sono soppresse;

2) al comma 2, le parole «dalla Banca d'Italia, anche con provvedimenti di carattere generale.» sono sostituite dalle seguenti: «dall'articolo 102.»;

3) dopo il comma 4 sono aggiunti i seguenti:

«4-bis. Il piano è riesaminato ai sensi del comma 4 dopo l'attuazione di un'azione di risoluzione o l'esercizio del potere di riduzione o conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

4-ter. Nei casi di riesame del piano di cui al comma 4-bis, la Banca d'Italia, nel fissare i termini per la costituzione del requisito minimo di fondi propri e passività computabili tiene conto del termine per conformarsi agli orientamenti sui fondi propri aggiuntivi.»;

h) all'articolo 8:

1) al comma 1, sono aggiunte, in fine, le seguenti parole: «, e che identifica uno o più enti designati per la risoluzione e gruppi soggetti a risoluzione»;

2) al comma 2, le parole «dalla Banca d'Italia, anche con provvedimenti di carattere generale.» sono sostituite dalle seguenti: «dall'articolo 103.»;

3) dopo il comma 5 è aggiunto il seguente:

«5-bis. Nei casi di cui al comma 5, se il gruppo comprende più di un gruppo soggetto a risoluzione, la pianificazione delle azioni di risoluzione applicabili a ciascun gruppo soggetto a risoluzione avviene con le modalità previste dall'articolo 70.»;

i) all'articolo 9:

1) al comma 1, le parole «della Banca Centrale Europea se questa è l'autorità» sono sostituite dalle seguenti: «dell'autorità»;

2) al comma 4, le parole «dalla Banca Centrale Europea, se questa è l'autorità» sono sostituite dalle seguenti: «dall'autorità»;

l) all'articolo 12:

1) al comma 1, le parole «la Banca Centrale Europea quando questa è», sono soppresse;

2) al comma 3, le parole «dalla Banca d'Italia, anche con provvedimenti di carattere generale,» sono sostituite dalle seguenti: «dall'articolo 104»;

m) all'articolo 13:

1) il comma 2 è sostituito dal seguente:

«2. Un gruppo si intende risolvibile, anche in presenza di situazioni di instabilità finanziaria generalizzata o di eventi sistemici, quando le componenti del gruppo possono essere assoggettate alle procedure concorsuali rispettivamente applicabili oppure quando il gruppo può essere sottoposto alla risoluzione applicando le misure di risoluzione ed esercitando i poteri di risoluzione nei confronti degli enti designati per la risoluzione ad esso appartenenti, in modo da minimizzare le conseguenze negative significative per il sistema finanziario degli Stati membri in cui le componenti o le succursali del gruppo sono stabilite, di altri Stati membri o dell'Unione europea e nella prospettiva di assicurare la continuità delle funzioni essenziali svolte dalle componenti del gruppo mediante la loro separazione, se facilmente praticabile in modo tempestivo, o con altri mezzi.»;

2) al comma 3, le parole «dalla Banca d'Italia, anche con provvedimenti di carattere generale,» sono sostituite dalle seguenti: «dall'articolo 104»;

3) dopo il comma 4 è aggiunto il seguente:

«4-bis. Se un gruppo è composto da più di un gruppo soggetto a risoluzione, la valutazione della risolvibilità è effettuata su ciascun gruppo soggetto a risoluzione in conformità al presente articolo. Questa valutazione non fa venir meno la valutazione della risolvibilità dell'intero gruppo ed è effettuata secondo le modalità di cui all'articolo 8.»;

n) dopo l'articolo 13 è inserito il seguente:

«Art. 13 bis. (Potere di vietare talune distribuzioni). - 1. Se uno dei soggetti di cui all'articolo 2 rispetta il requisito combinato di riserva di capitale considerato in aggiunta alla somma dei requisiti di capitale di primo pilastro di cui all'articolo 92, paragrafo 1, lettere a), b) e c) del

a) effettuare distribuzioni in relazione al capitale primario di classe 1;

b) assumere obblighi di pagamento di remunerazioni variabili o di benefici pensionistici discrezionali o pagare remunerazioni variabili se l'obbligazione di pagamento è stata assunta quando il requisito combinato di riserva di capitale non era rispettato;

c) effettuare pagamenti su strumenti di capitale aggiuntivo di classe 1.

2. Il divieto disposto ai sensi del comma 1 ha ad oggetto le distribuzioni per la parte eccedente l'ammontare massimo distribuibile calcolato secondo quanto previsto dal comma 7; esso viene adottato secondo quanto previsto dai commi 3, 4, 5 e 6.

3. Se uno dei soggetti di cui all'articolo 2 versa nella situazione di cui al comma 1, ne informa immediatamente la Banca d'Italia. La Banca d'Italia, sentita l'autorità competente, decide senza indugio se vietare le distribuzioni di cui al comma 1, valutando le seguenti circostanze:

a) i motivi, la durata e l'entità del mancato rispetto del requisito combinato di riserva di capitale da parte del soggetto e il suo impatto sulla risolvibilità dello stesso;

b) l'evoluzione della situazione finanziaria del soggetto e la probabilità che, nel prossimo futuro, esso versi in una situazione di dissesto o di rischio di dissesto ai sensi dell'articolo 17, comma 1, lettera a);

c) la capacità del soggetto di ripristinare il rispetto dei requisiti di cui al comma 1 entro un periodo di tempo ragionevole;

d) in caso di incapacità del soggetto di sostituire le passività che non soddisfano più i criteri di computabilità o di durata di cui agli articoli 72-ter e 72-quater del

e) l'adeguatezza e la proporzionalità del divieto di cui al comma 1 rispetto alla situazione in cui versa il soggetto, tenendo in considerazione il suo potenziale impatto sulle sue condizioni di finanziamento sia sulla sua risolvibilità.

4. La valutazione di cui al comma 3 è effettuata dalla Banca d'Italia almeno ogni mese fino a quando perdura il mancato rispetto del requisito combinato di riserva di capitale di cui al comma 1 e comunque non oltre nove mesi dall'informativa di cui al comma 3.

5. Se, decorsi nove mesi dalla informativa di cui al comma 3, la situazione di cui al comma 1 permane, la Banca d'Italia, sentita l'autorità competente, adotta il divieto di cui al comma 1, salvo quando valuta che ricorrono almeno due delle seguenti condizioni:

a) il mancato rispetto del requisito combinato di riserva di capitale ai sensi del comma 1 è dovuto a una grave perturbazione del funzionamento dei mercati finanziari, che comporta tensioni generalizzate in vari segmenti dei mercati finanziari stessi;

b) la perturbazione di cui alla lettera a) comporta una maggiore volatilità dei prezzi degli strumenti computabili nei fondi propri e delle passività computabili del soggetto di cui all'articolo 2 o maggiori costi per esso e determina una chiusura, anche solo parziale, dei mercati che impedisce al soggetto di emettere questi strumenti e passività;

c) la chiusura dei mercati di cui alla lettera b) riguarda non solo il soggetto di cui all'articolo 2, ma anche altri intermediari finanziari;

d) la perturbazione di cui alla lettera a) impedisce al soggetto di emettere strumenti computabili nei fondi propri e passività computabili in misura sufficiente a porre rimedio al mancato rispetto del requisito combinato di riserva di capitale ai sensi del comma 1;

e) il divieto di effettuare distribuzioni di cui al comma 1 determinerebbe ricadute negative su parte del sistema bancario, compromettendo potenzialmente la stabilità finanziaria.

6. Quando la Banca d'Italia non adotta il divieto ai sensi del comma 5, essa ne informa l'autorità competente. La valutazione di cui al comma 5 è effettuata dalla Banca d'Italia con cadenza almeno mensile fino a quando perdura la situazione di cui al comma 5.

7. L'ammontare massimo distribuibile è calcolato moltiplicando la somma determinata ai sensi del comma 8 per il fattore determinato ai sensi del comma 9. All'importo così calcolato sono sottratti gli importi delle distribuzioni di cui al comma 1, lettera a), b) o c).

8. La somma di cui al comma 7 è pari alla somma degli utili di periodo e in aggiunta, o in alternativa, di esercizio non inclusi nel capitale primario di classe 1 ai sensi dell'articolo 26, paragrafo 2, del

9. Il fattore di cui al paragrafo 7 è determinato come segue:

a) quando il capitale primario di classe 1 non utilizzato per rispettare il requisito di cui all'articolo 92-bis del

b) quando il capitale primario di classe 1 disponibile rientra nel secondo quartile del requisito combinato di riserva di capitale, il fattore è pari a 0,2;

c) quando il capitale primario di classe 1 disponibile rientra nel terzo quartile del requisito combinato di riserva di capitale, il fattore è pari a 0,4;

d) quando il capitale primario di classe 1 disponibile rientra nel quarto quartile (ossia il più elevato) del requisito combinato di riserva di capitale, il fattore è pari a 0,6.

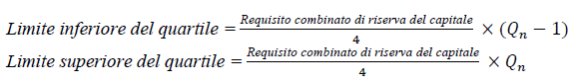

10. I limiti inferiore e superiore di ciascun quartile del requisito combinato di riserva di capitale sono calcolati come segue:

dove «Qn» = numero del rispettivo quartile.».

o) all'articolo 14:

1) al comma 1, le parole «alla Banca Centrale Europea se questa è l'autorità» sono sostituite dalle seguenti: «all'autorità»;

2) il comma 2 è sostituito dal seguente: «2. Fatto salvo quanto previsto dal comma 2-bis, entro quattro mesi dalla data di ricevimento della comunicazione, la banca propone misure per superare gli impedimenti.»;

3) dopo il comma 2 sono aggiunti i seguenti:

«2-bis. Quando l'impedimento alla risolvibilità dipende da una delle seguenti situazioni, la banca propone, entro due settimane dalla data di ricevimento della comunicazione di cui al comma 2, misure per ripristinare il rispetto dei requisiti indicati nel presente comma e la tempistica per la loro attuazione, tenuto conto delle cause dell'impedimento:

a) la banca rispetta il requisito combinato di riserva di capitale considerato in aggiunta ai requisiti di capitale di primo pilastro e al requisito di capitale vincolante di secondo pilastro, ma non in aggiunta al requisito minimo di fondi propri e passività computabili calcolato conformemente all'articolo 16- bis, lettera a);

b) la banca non rispetta i requisiti previsti dagli articoli 92-bis e 494 del

2-ter. La Banca d'Italia, sentita l'autorità competente, approva le misure proposte ai sensi dei commi 2 e 2-bis, se esse sono adeguate a superare l'impedimento, e ne dà comunicazione alla banca. In caso contrario, la Banca d'Italia indica alla banca, direttamente o per il tramite dell'autorità competente, le misure alternative da adottare tra quelle elencate all'articolo 16, commi 1 e 2. Esse sono individuate tenuto conto del possibile impatto degli impedimenti sulla stabilità finanziaria e dell'effetto delle misure alternative sull'attività della banca, sulla sua stabilità e sulla sua capacità di contribuire al sistema economico, nonchè sul mercato dei servizi finanziari e sulla stabilità finanziaria di altri Stati membri e dell'Unione. La banca propone entro un mese un piano per conformarsi ad esse.»;

p) all'articolo 15:

1) al comma 1, le parole «alla Banca Centrale Europea se questa è l'autorità» sono sostituite dalle seguenti: «all'autorità»;

2) il comma 2 è sostituito dal seguente:

«2. La Banca d'Italia, in collaborazione con l'autorità di vigilanza su base consolidata e con l'ABE conformemente all'articolo 25, paragrafo 1, del

3) il comma 3 è sostituito dal seguente:

«3. Entro quattro mesi dalla data di ricezione della relazione, la capogruppo può presentare osservazioni e proporre misure alternative per superare gli impedimenti individuati nella relazione. Se gli impedimenti individuati nella relazione sono imputabili ad una situazione di cui all'articolo 14, comma 2-bis, in relazione a una componente del gruppo, si applicano i commi 2-bis e 2-ter del medesimo articolo. La Banca d'Italia comunica all'autorità di vigilanza su base consolidata, all'ABE, alle autorità di risoluzione degli Stati membri in cui sono stabilite succursali significative, le misure proposte dalla capogruppo.»;

4) il comma 5 è sostituito dal seguente:

«5. La decisione è motivata e adottata entro quattro mesi che decorrono dalla presentazione di eventuali osservazioni da parte della capogruppo o, in mancanza di osservazioni, entro un mese dalla scadenza del termine di quattro mesi di cui al comma 3. La decisione è trasmessa alla capogruppo. Se gli impedimenti alla risolvibilità sono imputabili a una situazione di cui all'articolo 14, comma 2-bis, la decisione è adottata entro due settimane dalla presentazione di eventuali osservazioni da parte della capogruppo di cui al comma 3.»;

q) all'articolo 16:

1) il comma 1 è sostituito dal seguente:

«1. Ai fini degli articoli 14, comma 2-ter, e 15, commi 4 e 6, la Banca d'Italia può ordinare ad uno dei soggetti di cui all'articolo 2 di:

a) modificare o adottare accordi di finanziamento infragruppo, o elaborare contratti di servizio, infragruppo o con terzi, per la prestazione di funzioni essenziali;

b) limitare il livello massimo di esposizione ai rischi, individuali e aggregati;

c) fornire informazioni rilevanti ai fini della risoluzione, anche su base periodica;

d) cedere o dismettere determinati beni o rapporti giuridici;

e) limitare, sospendere o cessare determinate attività, linee di business, vendita di prodotti, o astenersi da intraprenderne di nuovi.»;

2) al comma 2:

2.1 all'alinea, le parole «comma 2», sono sostituite dalle seguenti: «comma 2-ter»;

2.2 alla lettera a), le parole «della banca o società del gruppo» sono sostituite dalle seguenti: «di uno dei soggetti di cui all'articolo 2»;

2.3 dopo la lettera b), è inserita la seguente:

«b-bis) imporre a un soggetto di cui all'articolo 2 di presentare un piano per ripristinare il rispetto del requisito minimo di fondi propri e passività computabili oltre che, se del caso, del requisito combinato di riserva di capitale in aggiunta al requisito di fondi propri e passività computabili;»;

2.4 la lettera c) è sostituita dalla seguente:

«c) ordinare a un soggetto di cui all'articolo 2 di emettere passività computabili o adottare altre misure per ottemperare ai requisiti di cui agli articoli 16-septies e 16-octies, anche intraprendendo trattative per modificare le clausole applicabili alle passività computabili, agli strumenti aggiuntivi di classe 1 o agli elementi di classe 2 emessi per rendere efficace, secondo la legge che governa gli strumenti, l'eventuale riduzione o conversione disposta dalla Banca d'Italia;»;

2.5 dopo la lettera c) è inserita la seguente:

«c-bis) imporre a un soggetto di cui all'articolo 2, di modificare il profilo di durata degli strumenti di fondi propri, d'intesa con l'autorità competente, e delle passività computabili per assicurare il rispetto del requisito minimo di fondi propri e passività computabili.»;

3) dopo il comma 2 è aggiunto il seguente:

«2-bis. La Banca d'Italia esercita i poteri del presente articolo per dare attuazione alle istruzioni del Comitato di Risoluzione Unico ai sensi dell'articolo 10 del

r) al titolo III, dopo il capo II, è inserito il seguente:

«Capo II-bis Requisito minimo di fondi propri e passività computabili

Art. 16 bis. (Applicazione e calcolo del requisito minimo di fondi propri e passività computabili). - 1. I soggetti di cui all'articolo 2 rispettano il requisito minimo di fondi propri e passività computabili secondo quanto previsto dal presente Capo.

2. Il requisito di cui al comma 1 è espresso nelle seguenti percentuali:

a) dell'importo complessivo dell'esposizione al rischio calcolato in conformità dell'articolo 92, paragrafo 3, del

b) della misura dell'esposizione complessiva calcolata in conformità degli articoli 429 e 429-bis del

Art. 16 ter. (Esenzione dal requisito minimo di fondi propri e passività computabili). - 1. La Banca d'Italia esonera dall'obbligo di rispettare il requisito minimo di fondi propri e passività computabili i soggetti di cui all'articolo 2 quando si tratta di intermediari iscritti all'albo di cui all'articolo 106 del Testo Unico Bancario che si finanziano con obbligazioni garantite e concedono finanziamenti solo sotto forma di credito fondiario, al ricorrere di tutte le seguenti condizioni:

a) in base al piano di risoluzione questi intermediari sono destinati alla liquidazione coatta amministrativa nella quale è prevista la cessione di beni e rapporti giuridici conformemente al Titolo, IV, Capo IV, Sezione, II;

b) la procedura di cui alla lettera a) prevede che i creditori di questi istituti, inclusi i titolari di obbligazioni garantite, subiscano perdite secondo modalità conformi agli obiettivi della risoluzione indicati all'articolo 21.

2. Gli intermediari esonerati ai sensi del comma 1, non sono inclusi nel perimetro del consolidamento di cui all'articolo 16-septies, comma 1.

Art. 16 quater. (Passività computabili nel requisito minimo di fondi propri e passività computabili). - 1. Sono computabili nel requisito minimo di fondi propri e passività computabili le passività che soddisfano le condizioni di cui agli articoli 72-bis, 72-ter, fatta eccezione per il paragrafo 2, lettera d), e 72-quater del

2. Le passività derivanti da titoli di debito che incorporano una componente derivata, incluse le obbligazioni strutturate, sono computate nel requisito minimo di fondi propri e passività computabili se soddisfano le condizioni di cui al primo periodo del comma 1, fatta eccezione per l'articolo 72-bis, paragrafo 2, lettera l), del

a) il valore nominale della passività derivante dal titolo di debito è noto al momento dell'emissione, è fisso o crescente, e non è influenzato dalla componente derivata incorporata nel titolo, e l'importo totale della passività, ivi compresa la componente derivata in essa incorporata, può essere determinato giornalmente su un mercato liquido attivo per la vendita e per l'acquisto di strumenti equivalenti senza rischio di credito conformemente agli articoli 104 e 105 del

b) il titolo di debito include una clausola contrattuale che specifica che il valore della passività in caso di insolvenza o di risoluzione dell'emittente è fisso o crescente e non è superiore all'importo inizialmente versato dal titolare.

3. I titoli di debito di cui al comma 2, compresa la loro componente derivata, non sono soggetti a un accordo di netting e la loro valutazione non è soggetta all'articolo 54, comma 2. Le passività da essi derivanti sono computate nel requisito di passività soggette a bail-in soltanto per la parte che corrisponde al valore nominale di cui al comma 2, lettera a), o all'importo fisso o crescente di cui al comma 2, lettera b).

4. Sono computate nel requisito minimo di fondi propri e passività computabili di un ente designato per la risoluzione le passività emesse da una sua società controllata con sede legale nell'Unione europea e facente parte dello stesso gruppo soggetto a risoluzione, se il titolare di queste passività è un azionista della società controllata non appartenente al medesimo gruppo e ricorrono le seguenti condizioni:

a) le passività sono emesse conformemente all'articolo 16-octies, comma 6, lettera a);

b) l'esercizio del potere di riduzione o conversione di queste passività in conformità al Titolo IV, Capo II o dell'articolo 21 del

c) le passività non superano l'importo determinato sottraendo dall'importo del requisito minimo di fondi propri e passività computabili previsto dall'articolo 16-octies, comma 1, la somma delle passività emesse a favore dell'ente designato per la risoluzione, e da esso acquistate, direttamente o indirettamente mediante componenti dello stesso gruppo soggetto a risoluzione, e l'importo dei fondi propri emessi conformemente all'articolo 16-octies, comma 6, lettera b).

5. Fermo restando quanto previsto all'articolo 16-quinquies, comma 8, e all'articolo 16-sexies, comma 1, lettera a), gli enti designati per la risoluzione che sono G-SII, enti di maggiori dimensioni o soggetti assimilati a un ente di maggiori dimensioni rispettano una componente del requisito di cui all'articolo 16-septies pari all'8 per cento delle passività totali, inclusi i fondi propri, utilizzando fondi propri, strumenti subordinati computabili o passività di cui al comma 4. Se sono soddisfatte le condizioni di cui all'articolo 72-ter, comma 3, del

X1 = 3,5 per cento dell'importo dell'esposizione al rischio calcolato conformemente all'articolo 92, comma 3, del

X2 = somma del 18 per cento dell'importo dell'esposizione al rischio calcolato conformemente all'articolo 92, comma 3, del

6. Per gli enti di maggiori dimensioni, se l'applicazione del comma 5 porta la componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 a un livello superiore al 27 per cento dell'importo dell'esposizione al rischio, la Banca d'Italia dispone che questa componente del requisito sia limitata al 27 per cento dell'importo dell'esposizione al rischio, purchè nel piano di risoluzione non sia prevista la possibilità di utilizzare il fondo di risoluzione o il requisito minimo di fondi propri e passività computabili consenta all'ente designato per la risoluzione di applicare il bail-in nell'ammontare indicato all'articolo 49, commi 6 o 8. La Banca d'Italia tiene conto del rischio che la mancata limitazione della componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 ai sensi del presente comma abbia un impatto sproporzionato sul modello di business dell'ente interessato. Il presente comma non si applica ai soggetti assimilati agli enti di maggiori dimensioni.

7. Per gli enti designati per la risoluzione che non sono G-SII, enti di maggiori dimensioni o soggetti assimilati a questi ultimi, la Banca d'Italia può disporre che una componente del requisito minimo di fondi propri e passività computabili, pari al maggiore importo tra l'8 per cento delle passività totali, inclusi i fondi propri, e l'ammontare determinato secondo la formula di cui al comma 11, sia rispettata utilizzando fondi propri, strumenti subordinati computabili, o passività di cui al comma 4, se ricorrono le seguenti condizioni:

a) le passività non subordinate computabili nel requisito hanno nella gerarchia applicabile in sede concorsuale lo stesso grado di passività escluse o ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, comma 1 e 2;

b) sussiste il rischio che, a causa dell'applicazione dei poteri di riduzione e conversione a passività non subordinate non escluse o non ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, commi 1 e 2, i titolari di crediti derivanti da tali passività subiscano perdite maggiori di quelle che subirebbero in una liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile;

c) l'importo dei fondi propri e delle altre passività subordinate non supera quanto necessario per evitare che i creditori di cui alla lettera b) subiscano perdite maggiori di quelle che subirebbero in una liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile.

8. La Banca d'Italia effettua la valutazione di cui al comma 7, lettera b), se l'importo delle passività escluse o ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in ai sensi dell'articolo 49, commi 1 e 2, supera il 10 per cento delle passività con lo stesso rango nella gerarchia applicabile nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale.

9. Ai fini dei commi 5, 6, 7, 8, 11 e 12, le passività risultanti da uno strumento derivato sono incluse nelle passività totali, purchè siano pienamente riconosciuti i diritti di netting della controparte.

10. I fondi propri di un ente designato per la risoluzione che sono utilizzati per rispettare il requisito combinato di riserva di capitale possono essere utilizzati anche per rispettare la componente del requisito minimo di fondi propri e passività computabili da soddisfare con fondi propri, strumenti subordinati computabili e passività di cui al comma 4 ai sensi dei commi 5, 6, 7, 8, 11 e 12.

11. In deroga ai commi 5 e 6, la Banca d'Italia può disporre che fino al 30 per cento (arrotondato per eccesso) del numero totale degli enti designati per la risoluzione che sono G-SII, enti di maggiori dimensioni o soggetti assimilati a questi ultimi per i quali determina il requisito minimo di fondi propri e passività computabili rispettino questo requisito mediante fondi propri, strumenti subordinati computabili, o passività di cui al comma 4, se ricorre una delle condizioni di cui al comma 12. In questo caso, l'ammontare dei fondi propri, degli strumenti e delle passività complessivamente emessi dall'ente per rispettare il requisito combinato di riserva di capitale e i requisiti di cui all'articolo 92-bis del

a) l'8 per cento delle passività totali, inclusi i fondi propri, dell'ente;

b) l'importo risultante dall'applicazione della formula Ax2+Bx2+C, dove A, B e C rappresentano i seguenti importi:

A= l'importo del coefficiente di capitale totale;

B= l'importo del requisito di capitale vincolante di secondo pilastro;

C= l'importo del requisito combinato di riserva di capitale.

12. Ai fini del comma 11 la Banca d'Italia considera le seguenti condizioni:

a) nell'ultima valutazione della risolvibilità sono stati individuati impedimenti sostanziali alla risolvibilità ed inoltre, alternativamente, non sono state adottate le misure correttive ai sensi dell'articolo 16 secondo la tempistica stabilita dalla Banca d'Italia, oppure gli impedimenti sostanziali individuati non possono essere rimossi utilizzando le misure di cui all'articolo 16 e l'esercizio del potere di cui al comma 11 compenserebbe almeno parzialmente l'impatto negativo di tali impedimenti;

b) la Banca d'Italia ritiene che sussistano limiti alla fattibilità e la credibilità della strategia di risoluzione prescelta per l'ente designato per la risoluzione, tenuto conto delle sue dimensioni e interconnessioni, della sua natura, dell'ambito della sua operatività, del rischio e della complessità delle sue attività, della sua forma giuridica e della sua struttura azionaria;

c) in base al suo requisito di capitale vincolante di secondo pilastro l'ente designato per la risoluzione è fra il 20 per cento (arrotondato per eccesso) degli enti più rischiosi per i quali la Banca d'Italia determina il requisito minimo di fondi propri e passività computabili.

13. La Banca d'Italia adotta le decisioni di cui ai commi 7, 8, 11 e 12, sentita l'autorità competente. Nell'adottare queste decisioni, la Banca d'Italia prende altresì in considerazione:

a) il mercato dei fondi propri e degli strumenti subordinati computabili emessi dall'ente designato per la risoluzione, il prezzo di tali strumenti e il tempo richiesto per eseguire le operazioni necessarie per ottemperare alle decisioni;

b) l'importo delle passività computabili che soddisfano le condizioni di cui all'articolo 72-bis del

c) la disponibilità e l'importo di passività computabili che soddisfano le condizioni di cui all'articolo 72-bis del

d) se un importo significativo delle passività computabili e dei fondi propri dell'ente designato per la risoluzione ha, nella gerarchia applicabile nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o in altra analoga procedura concorsuale, lo stesso grado o un grado inferiore rispetto a passività escluse o ragionevolmente suscettibili di essere escluse dall'applicazione del bail-in in conformità dell'articolo 49, commi 1 e 2. Se l'importo delle passività escluse o ragionevolmente suscettibile di essere escluse non supera il 5 per cento dell'importo dei fondi propri e delle passività computabili, esso è considerato non significativo. Al di sopra di tale limite, la significatività delle passività escluse è valutata dalla Banca d'Italia;

e) il modello di business, il modello di finanziamento e il profilo di rischio dell'ente designato per la risoluzione, nonchè la sua stabilità e la sua capacità di contribuire all'economia;

f) l'impatto degli eventuali costi di ristrutturazione sulla ricapitalizzazione dell'ente designato per la risoluzione.

Art. 16 quinquies. (Determinazione del requisito minimo di fondi propri e passività computabili). - 1. Il requisito minimo di fondi propri e passività computabili è determinato dalla Banca d'Italia, sentita l'autorità competente, tenuto conto:

a) della necessità di assicurare che l'applicazione degli strumenti di risoluzione nei confronti dell'ente designato per la risoluzione sia idonea a conseguire gli obiettivi indicati dall'articolo 21 per il gruppo soggetto a risoluzione nel suo insieme;

b) della necessità di assicurare che l'ente designato per la risoluzione e le società da esso controllate appartenenti allo stesso gruppo soggetto a risoluzione abbiano fondi propri e passività computabili sufficienti per garantire che, in caso di applicazione del bail-in o dei poteri di riduzione e di conversione, le perdite possano essere assorbite e il coefficiente di capitale totale e, se del caso, il coefficiente di leva finanziaria possano essere ripristinati ad un livello che permetta loro di continuare a rispettare le condizioni per l'autorizzazione all'esercizio delle attività per le quali sono autorizzati ai sensi della normativa vigente, anche quando il piano di risoluzione prevede la possibilità che talune classi di passività computabili possano essere escluse dal bail-in ai sensi dell'articolo 49, comma 2, o possano essere cedute integralmente nell'ambito di una cessione parziale;

c) delle dimensioni, del modello di business, del modello di finanziamento e del profilo di rischio dell'ente designato per la risoluzione;

d) della misura in cui il dissesto dell'ente designato per la risoluzione avrebbe un effetto negativo sulla stabilità finanziaria, anche a causa delle interconnessioni con altri operatori o con il sistema finanziario nel suo complesso.

2. Se il piano di risoluzione prevede l'adozione di un'azione di risoluzione o che sia esercitato il potere di ridurre o convertire strumenti di capitale e passività computabili a norma del Titolo IV, Capo II o dell'articolo 21 del

a) siano integralmente assorbite le perdite previste a carico dell'ente sottoposto a risoluzione («assorbimento delle perdite»);

b) l'ente designato per la risoluzione e le società da esso controllate appartenenti allo stesso gruppo soggetto a risoluzione siano ricapitalizzati a un livello tale da consentire loro di continuare a rispettare le condizioni per l'autorizzazione all'esercizio delle attività per le quali sono autorizzati e a svolgere queste attività ai sensi della normativa vigente in un orizzonte temporale non superiore a un anno («ricapitalizzazione»).

3. Se il piano di risoluzione prevede che l'ente debba essere assoggettato alla liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile, la Banca d'Italia può disporre che il requisito minimo di fondi propri e passività computabili non ecceda quanto necessario per l'assorbimento delle perdite ai sensi del comma 2, lettera a), o può disporne l'incremento, tenuto conto, in particolare, dei possibili impatti della liquidazione dell'ente sulla stabilità finanziaria e del rischio di contagio al sistema finanziario.

4. Per gli enti designati per la risoluzione, l'importo del requisito di passività soggette a bail-in è composto come segue:

a) se calcolato in percentuale dell'importo complessivo dell'esposizione al rischio come previsto dall'articolo 16-bis, comma 2, lettera a), il requisito è pari alla somma dei seguenti elementi:

1) l'importo delle perdite da assorbire in risoluzione, corrispondente alla somma del coefficiente di capitale totale e del requisito di capitale vincolante di secondo pilastro, su base consolidata a livello del gruppo soggetto a risoluzione;

2) l'importo di ricapitalizzazione che permette al gruppo risultante dalla risoluzione di ripristinare il coefficiente di capitale totale e il requisito di capitale vincolante di secondo pilastro su base consolidata a livello del gruppo soggetto a risoluzione dopo l'attuazione della strategia di risoluzione prescelta;

b) se calcolato in percentuale dell'esposizione complessiva come previsto dall'articolo 16-bis, comma 2, lettera b), il requisito è pari alla somma dei seguenti elementi:

1) l'importo delle perdite da assorbire in risoluzione, corrispondente al coefficiente di leva finanziaria su base consolidata a livello del gruppo soggetto a risoluzione;

2) l'importo di ricapitalizzazione che permette al gruppo risultante dalla risoluzione di ripristinare il coefficiente di leva finanziaria su base consolidata a livello del gruppo soggetto a risoluzione, dopo l'attuazione della strategia di risoluzione prescelta.

5. Nel determinare il requisito individuale in percentuale dell'esposizione complessiva ai sensi del comma 4, lettera b), la Banca d'Italia tiene conto di quanto previsto dall'articolo 49, commi 6 e 8.

6. Nel determinare gli importi di ricapitalizzazione di cui al comma 4, lettera a), punto 2), e lettera b), punto 2), la Banca d'Italia:

a) utilizza i dati più recenti comunicati dall'ente relativi all'ammontare complessivo dell'esposizione al rischio o alla misura dell'esposizione complessiva, adeguati per tenere conto delle azioni di risoluzione previste dal piano di risoluzione;

b) sentita l'autorità competente, adegua al ribasso o al rialzo l'importo corrispondente al requisito di capitale vincolante di secondo pilastro per determinare il requisito che sarebbe applicabile all'ente designato per la risoluzione nel caso di attuazione della strategia di risoluzione prescelta.

7. La Banca d'Italia può aumentare l'importo di ricapitalizzazione di cui al comma 4, lettera a), punto 2), in misura idonea a ristabilire nel mercato, in seguito alla risoluzione, una fiducia sufficiente nei confronti dell'ente per un orizzonte temporale non superiore a un anno. In questo caso, l'aumento è pari al requisito combinato di riserva di capitale che si applicherebbe dopo la risoluzione diminuito dell'importo della riserva di capitale anticiclica. Sentita l'autorità competente, detto aumento è adeguato al ribasso o al rialzo nella misura necessaria per:

a) ristabilire nel mercato la fiducia nei confronti dell'ente designato per la risoluzione;

b) assicurare la continuità delle funzioni essenziali;

c) assicurare che, dopo l'attuazione della strategia di risoluzione, l'ente designato per la risoluzione sia in grado di finanziarsi senza ricorrere al sostegno finanziario pubblico straordinario, ferma restando la possibilità che il fondo di risoluzione contribuisca ai sensi dell'articolo 49, commi 6 e 8.

8. Per gli enti di maggiori dimensioni, il requisito minimo di fondi propri e passività computabili è pari almeno al:

a) 13,5 per cento, se calcolato in termini di esposizione al rischio ai sensi dell'articolo 16-bis, comma 2, lettera a);

b) 5 per cento, se calcolato in termini di esposizione complessiva ai sensi dell'articolo 16-bis, paragrafo 2, lettera b).

9. Gli enti di maggiori dimensioni rispettano il requisito di cui al comma 8 con fondi propri, strumenti subordinati computabili o passività di cui all'articolo 16-quater, comma 4.

10. Sentita l'autorità competente, la Banca d'Italia può applicare quanto previsto dai commi 8 e 9 a un soggetto assimilato a un ente di maggiori dimensioni, avuto riguardo al ricorso ai depositi e all'assenza di strumenti di debito nel modello di finanziamento dell'ente, alla sua capacità di accedere ai mercati dei capitali per le passività computabili, alla misura in cui esso ricorre al capitale primario di classe 1 per rispettare il requisito minimo di fondi propri e passività computabili. La mancata applicazione dei commi 8 e 9 a un soggetto assimilato a un ente di maggiori dimensioni non pregiudica eventuali decisioni ai sensi dell'articolo 16-quater, comma 7.

11. Per i soggetti che non sono enti designati per la risoluzione, l'importo del requisito minimo di fondi propri e passività computabili è composto come segue:

a) se calcolato in percentuale dell'importo complessivo dell'esposizione al rischio come previsto dall'articolo 16-bis, comma 2, lettera a), il requisito è pari alla somma dei seguenti elementi:

1) l'importo delle perdite da assorbire, corrispondente alla somma del coefficiente di capitale totale e del requisito di capitale vincolante di secondo pilastro a livello individuale;

2) l'importo di ricapitalizzazione che permette al soggetto di ripristinare il coefficiente di capitale totale e il requisito di capitale vincolante di secondo pilastro su base individuale dopo l'esercizio dei poteri di riduzione e conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

b) se calcolato in percentuale dell'esposizione complessiva come previsto dall'articolo 16 -bis, comma 2, lettera b), il requisito è pari alla somma dei seguenti elementi:

1) l'importo delle perdite da assorbire, corrispondente al coefficiente di leva finanziaria su base individuale;

2) l'importo di ricapitalizzazione che permette al soggetto di ripristinare il coefficiente di leva finanziaria su base individuale, dopo l'esercizio dei poteri di riduzione e conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

12. Per determinare il requisito minimo di fondi propri e passività computabili ai sensi del comma 11 si applicano i commi 5, 6 e 7. Quando un soggetto di cui all'articolo 2, che non è esso stesso un ente designato per la risoluzione ed è controllato da un ente designato per la risoluzione, ha acquistato o sottoscritto passività emesse da quest'ultimo che nella gerarchia applicabile in sede concorsuale hanno rango pari o inferiore a quelle degli strumenti di debito chirografario di secondo livello di cui all'articolo 12-bis del Testo Unico Bancario, la Banca d'Italia verifica se il requisito di cui al comma 11 è sufficiente per attuare la strategia di risoluzione prescelta.

13. Se la Banca d'Italia prevede che talune classi di passività computabili potrebbero essere escluse in tutto o in parte dal bail-in ai sensi dell'articolo 49, comma 2, o potrebbero essere cedute integralmente nell'ambito di una cessione parziale, il requisito minimo di fondi propri e passività computabili, è soddisfatto utilizzando fondi propri o altre passività computabili sufficienti a coprire l'importo delle passività suscettibili a essere escluse dal bail-in e assicurare che le condizioni di cui al comma 2 siano soddisfatte.

14. Le decisioni con cui la Banca d'Italia impone il requisito minimo di fondi propri e passività computabili sono motivate con riferimento alle valutazioni di cui al presente articolo. La Banca d'Italia riesamina senza indugio le predette decisioni al fine di riflettere ogni variazione del requisito di capitale vincolante di secondo pilastro.

15. Ai fini del presente articolo, i riferimenti ai requisiti prudenziali ivi contenuti sono interpretati conformemente all'applicazione, da parte della Banca d'Italia o della Banca centrale europea quando questa è l'autorità competente, delle disposizioni transitorie di cui alla Parte Dieci, Titolo I, Capi 1, 2 e 4, del

Art. 16 sexies. (Determinazione del requisito minimo di fondi propri e passività computabili per gli enti designati per la risoluzione che sono G-SII o società controllate rilevanti facenti parte di G-SII non europei).- 1. Per gli enti designati per la risoluzione che sono G-SII o sono incluse nel perimetro di consolidamento prudenziale di un soggetto qualificato come G-SII, il requisito minimo di fondi propri e passività computabili, consiste nella somma:

a) dei requisiti di cui agli articoli 92-bis e 494 del

b) del requisito aggiuntivo stabilito a norma del comma 3.

2. Il requisito minimo di fondi propri e passività computabili per le società controllate rilevanti incluse nel perimetro di consolidamento prudenziale di un soggetto non europeo qualificato come G-SII consiste nella somma:

a) dei requisiti di cui agli articoli 92-ter e 494 del

b) del requisito aggiuntivo stabilito a norma del comma 3, che deve essere soddisfatto utilizzando fondi propri e passività che rispettino le condizioni di cui all'articolo 16-octies e quelle stabilite dai collegi di risoluzione europei.

3. La Banca d'Italia stabilisce il requisito aggiuntivo ai sensi dei commi 1 e 2 quando il requisito di cui al comma 1, lettera a), o al comma 2, lettera a), non è sufficiente per soddisfare le condizioni di cui all'articolo 16-quinquies, e in misura tale da garantire il rispetto delle condizioni di cui all'articolo 16-quinquies.

4. Ai fini dell'articolo 16-decies, se più enti designati per la risoluzione sono incluse nel perimetro di consolidamento prudenziale di uno stesso soggetto qualificato come G-SII, la Banca d'Italia stabilisce il requisito aggiuntivo di cui al comma 3:

a) per ciascun ente designato per la risoluzione avente sede in Italia;

b) se non è controllata da altra società avente sede legale nell'Unione Europea, per la capogruppo come se fosse l'unico ente designato per la risoluzione del G-SII.

5. Le decisioni con cui la Banca d'Italia impone il requisito aggiuntivo di cui al comma 3 sono motivate con riferimento alle valutazioni di cui al presente articolo. La Banca d'Italia riesamina senza indugio le predette decisioni al fine di riflettere ogni variazione del requisito di capitale vincolante di secondo pilastro applicabile al gruppo soggetto a risoluzione o alla società controllata rilevante inclusa nel perimetro di consolidamento prudenziale di un soggetto non europeo qualificato come G-SII.

Art. 16 septies. (Applicazione del requisito minimo di fondi propri e passività computabili agli enti designati per la risoluzione). - 1. La Banca d'Italia determina il requisito minimo di fondi propri e passività computabili applicabile a un ente designato per la risoluzione su base consolidata a livello del gruppo soggetto a risoluzione secondo la procedura prevista dall'articolo 16-decies, in applicazione degli articoli 16-quater, 16-quinquies e 16-sexies e tenendo conto dell'eventualità che le società controllate aventi sede in Stati terzi siano assoggettate a separate procedure di risoluzione secondo quanto previsto dal piano di risoluzione.

2. Per i gruppi bancari cooperativi la Banca d'Italia individua, a seconda delle caratteristiche del meccanismo di solidarietà e della strategia di risoluzione prescelta, le componenti del gruppo tenute a rispettare il requisito minimo di fondi propri e passività computabili ai sensi dell'articolo 16-quinquies, commi 4 e 8, e dell'articolo, 16-sexies, comma 1, in modo da garantire che il gruppo nel suo insieme rispetti le prescrizioni del presente articolo; essa stabilisce inoltre le modalità con le quali queste componenti vi provvedono.

Art. 16 octies. (Applicazione del requisito minimo di fondi propri e passività computabili ai soggetti che non sono enti designati per la risoluzione). - 1. Le banche controllate da un ente designato per la risoluzione, che non sono esse stesse enti designati per la risoluzione, rispettano il requisito minimo di fondi propri e passività computabili su base individuale. Il presente comma si applica anche quando l'ente designato per la risoluzione ha sede legale in uno Stato terzo, fermo restando quanto previsto dal comma 10.

2. La Banca d'Italia può, sentita l'autorità competente, disporre l'applicazione del requisito minimo di fondi propri e passività computabili ai sensi del presente articolo a un soggetto di cui all'articolo 2, lettere, b), c) e d), se questo è una società controllata da un ente designato per la risoluzione, ma non è esso stesso un ente designato per la risoluzione.

3. In deroga al comma 1, le capogruppo che non sono esse stesse enti designati per la risoluzione, ma sono società controllate da soggetti con sede legale in uno Stato terzo rispettano i requisiti di cui agli articoli 16-quinquies e 16-sexies su base consolidata. Il presente comma non si applica quando la capogruppo è soggetta a vigilanza su base consolidata in un altro Stato membro dell'Unione europea.

4. Nei gruppi bancari cooperativi, le banche affiliate e la capogruppo, quando non sono esse stesse enti designati per la risoluzione, rispettano su base individuale il requisito minimo di fondi propri e passività computabili di cui all'articolo 16-quinquies, comma 11. Il presente comma si applica altresì alle componenti dei gruppi bancari cooperativi individuati come enti designati per la risoluzione quando non sono soggetti a un requisito su base consolidata stabilito ai sensi dell'articolo 16-septies, comma 2.

5. Nei casi indicati ai commi 1, 2, 3 e 4 il requisito minimo di fondi propri e passività computabili è determinato secondo la procedura prevista dall'articolo 16-decies e, ove applicabile dall'articolo 70, in conformità all'articolo 16-quinquies.

6. Nei casi indicati ai commi 1, 2, 3 e 4 il requisito minimo di fondi propri e passività computabili è soddisfatto utilizzando:

a) passività non computabili nei fondi propri:

1) acquistate o sottoscritte dall'ente designato per la risoluzione, direttamente o indirettamente mediante altri soggetti appartenenti allo stesso gruppo soggetto a risoluzione, ovvero acquistate o sottoscritte da un azionista che non appartiene allo stesso gruppo soggetto a risoluzione, a condizione che l'esercizio dei poteri di riduzione o di conversione a norma del Titolo IV, Capo II o dell'articolo 21 del

2) che rispettano i criteri di computabilità di cui all'articolo 72-bis del

3) che, nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile, hanno un grado inferiore a quello delle passività che non soddisfano la condizione di cui al punto 1) e che non sono computabili nei fondi propri;

4) che possono essere assoggettate a riduzione o conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

5) il cui acquisto o sottoscrizione non è finanziato, direttamente o indirettamente, dall'emittente;

6) per le quali la legge o il contratto non prevedono, nemmeno implicitamente, il richiamo, il rimborso, il riacquisto o il pagamento anticipato, salvo che nei casi di insolvenza o liquidazione dell'emittente, per le quali nessuna indicazione in tal senso è comunque fornita da quest'ultimo;

7) per le quali la legge o il contratto non attribuiscono al possessore il diritto di richiedere anticipatamente il pagamento degli interessi o del capitale, salvo che nei casi di insolvenza o liquidazione dell'emittente;

8) per le quali l'importo degli interessi o dei dividendi non dipende dal merito di credito dell'emittente o della sua capogruppo;

b) i seguenti elementi o strumenti di fondi propri:

1) capitale primario di classe 1;

2) altri elementi o strumenti di fondi propri acquistati o sottoscritti da soggetti appartenenti allo stesso gruppo soggetto a risoluzione o da altri soggetti, a condizione che l'esercizio dei poteri di riduzione o di conversione a norma del Titolo IV, Capo II o dell'articolo 21 del

7. La Banca d'Italia può non applicare il requisito minimo di fondi propri e passività computabili di cui presente articolo nei confronti di una società controllata da un ente designato per la risoluzione quando ricorrono le seguenti condizioni:

a) l'ente designato per la risoluzione e la società da esso controllata hanno sede legale in Italia e appartengono allo stesso gruppo soggetto a risoluzione;

b) l'ente designato per la risoluzione soddisfa il requisito su base consolidata ai sensi dell'articolo 16-septies;

c) non vi sono nè sono previsti impedimenti sostanziali, di diritto o di fatto, che ostacolino il rapido trasferimento dei fondi propri o il rimborso di passività da parte dell'ente designato per la risoluzione alla società da esso controllata in caso di applicazione a quest'ultima di un provvedimento di riduzione o conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

d) l'autorità competente, ritiene che l'ente designato per la risoluzione assicuri il rispetto della sana e prudente gestione della società da esso controllata e che l'ente dichiari, con l'approvazione dell'autorità competente, di garantire gli impegni assunti dalla società controllata ovvero che i rischi di questa non sono significativi;

e) le procedure di valutazione, misurazione e controllo del rischio dell'ente designato per la risoluzione comprendano anche la società da esso controllata;

f) l'ente designato per la risoluzione detenga una quota superiore al 50 per cento dei diritti di voto nella società controllata o abbia il diritto di nominare o revocare la maggioranza dei membri dell'organo di amministrazione della stessa.

8. La Banca d'Italia può altresì non applicare il requisito minimo di fondi propri e passività computabili di cui presente articolo nei confronti di una società controllata da un soggetto che non è un ente designato per la risoluzione quando si verifichino in capo a quest'ultimo le condizioni previste dal comma 7 per l'ente designato per la risoluzione.

9. Qualora siano soddisfatte le condizioni di cui al comma 7, lettere a) e b), la Banca d'Italia può consentire che il requisito minimo di fondi propri e passività computabili sia rispettato, in tutto o in parte, mediante un impegno di pagamento, fornito dall'ente designato per la risoluzione, che rispetti tutte le seguenti condizioni:

a) l'importo dell'impegno è pari almeno all'importo del requisito che sostituisce;

b) l'impegno può essere fatto valere dalla società controllata quando essa non è in grado di adempiere ai propri obblighi alla scadenza o quando nei suoi confronti è stato adottato un provvedimento di riduzione o conversione adottato ai sensi del Titolo IV, Capo II o dell'articolo 21 del

c) l'impegno è assistito per almeno il 50 per cento del suo importo da una garanzia finanziaria ai sensi del

d) le attività finanziarie oggetto del contratto di garanzia finanziaria soddisfano i requisiti dell'articolo 197 del

e) le attività finanziarie oggetto del contratto di garanzia finanziaria non sono soggette a gravami e, in particolare, non sono utilizzate in altri contratti di garanzia;

f) le attività finanziarie oggetto del contratto di garanzia finanziaria hanno una durata effettiva almeno pari alla durata prevista dall'articolo 72-quater, paragrafo 1, del

g) non vi sono impedimenti giuridici, normativi o operativi al trasferimento delle attività finanziarie oggetto del contratto di garanzia finanziaria dall'ente designato per la risoluzione alla società da esso controllata, anche quando nei confronti del primo è adottata un'azione di risoluzione. A tal fine, su richiesta della Banca d'Italia, l'ente designato per la risoluzione dimostra l'inesistenza di questi impedimenti, anche mediante un parere legale indipendente.

10. Quando ciò è concordato tra le autorità partecipanti al collegio europeo di risoluzione di cui all'articolo 70, comma 1-quater, nel contesto di una strategia di risoluzione di gruppo, i soggetti di cui all'articolo 2 che non sono enti designati per la risoluzione e sono controllati da un ente designato per la risoluzione avente sede legale in uno Stato terzo rispettano il requisito minimo di fondi propri e passività computabili disciplinato dal presente articolo su base individuale o consolidata mediante passività o strumenti di cui al comma 6 emessi nei confronti della società controllante avente sede legale in uno Stato terzo, di società da essa controllate aventi sede legale nel medesimo Stato o di altri soggetti che rispettano le condizioni previste dal comma 6, lettera a), punto 1), e lettera b), punto 2).

Art. 16 novies. (Deroga rispetto all'obbligo di rispettare il requisito minimo di fondi propri e passività computabili per le componenti dei gruppi bancari cooperativi). - 1. La Banca d'Italia può non applicare, in tutto o in parte, il requisito minimo di fondi propri e passività computabili di cui all'articolo 16-octies nei confronti di una banca affiliata a un gruppo bancario cooperativo e della sua capogruppo al ricorrere di tutte le seguenti condizioni:

a) la banca affiliata e la capogruppo sono soggette alla vigilanza della stessa autorità competente e fanno parte dello stesso gruppo soggetto a risoluzione;

b) la capogruppo e le banche affiliate sono responsabili in solido per le rispettive obbligazioni oppure le obbligazioni delle banche affiliate sono garantite dalla capogruppo;

c) il requisito minimo di fondi propri e passività computabili, la solvibilità e la liquidità della capogruppo e delle banche affiliate sono monitorati su base consolidata;

d) quando il requisito minimo di fondi propri e passività computabili non è applicato a una banca è affiliata, l'organo di amministrazione della capogruppo ha il potere di impartire istruzioni alla banca affiliata;

e) il gruppo soggetto a risoluzione rispetta il requisito minimo di fondi propri e passività computabili secondo quanto previsto all'articolo 16-septies, comma 2;

f) non vi sono nè sono previsti impedimenti sostanziali, di diritto o di fatto, che ostacolino il rapido trasferimento dei fondi propri o il rimborso di passività tra la capogruppo e le banche affiliate in caso di risoluzione.

Art. 16 decies. (Procedura per la determinazione del requisito minimo di fondi propri e passività computabili). - 1. La Banca d'Italia, previa consultazione con l'autorità competente, determina il requisito minimo di fondi propri e passività computabili, ne verifica il rispetto e adotta le decisioni di cui al presente Capo nell'ambito dell'attività di predisposizione o aggiornamento del piano di risoluzione, individuale o di gruppo.

2. Se il gruppo include società di cui all'articolo 2 aventi sede legale in altri Stati membri, il requisito minimo di fondi propri e passività computabili è determinato secondo quanto previsto dall'articolo 70, sia quando la Banca d'Italia è l'autorità di risoluzione di gruppo sia quando essa è l'autorità di risoluzione di una componente del gruppo.

Art. 16 undecies. (Segnalazione a fini di vigilanza e comunicazione al pubblico del requisito). - 1. I soggetti di cui all'articolo 2 che devono rispettare il requisito minimo di fondi propri e passività computabili segnalano al Comitato di Risoluzione Unico, nei casi previsti dall'articolo 7, paragrafo 2, del

a) l'importo delle passività computabili e quello dei fondi propri, che rispettano le condizioni di cui all'articolo 16-octies, comma 6, lettera b); la segnalazione è effettuata sia in valore nominale sia in percentuale dell'esposizione al rischio e dell'esposizione complessiva previsti all'articolo 16-bis, al netto delle deduzioni di cui alla Parte Due, Titolo I, Capo V bis, Sezione 2, del

b) l'importo delle altre passività ammissibili, tranne quando, alla data della segnalazione, l'ammontare di fondi propri e di passività computabili è pari ad almeno il 150 per cento del requisito minimo di fondi propri e passività computabili;

c) per gli elementi di cui alle lettere a) e b), sono segnalati:

1) la tipologia di strumento e la relativa scadenza;

2) il rango nella gerarchia concorsuale applicabile nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale;

3) se disciplinati dal diritto di un paese terzo, il paese terzo in questione e la presenza di clausole contrattuali di cui all'articolo 59 e agli articoli 52, comma 1, lettere p) e q) e 63, lettere n) e o), del

2. Le informazioni di cui al comma 1, lettera a), sono trasmesse con cadenza almeno semestrale; quelle di cui al comma 1, lettere b) e c), almeno annualmente. Il Comitato di Risoluzione Unico, la Banca d'Italia e la Banca centrale europea, quando questa è l'autorità competente, possono richiedere che le informazioni di cui al comma 1 siano trasmesse con maggiore frequenza.

3. I soggetti di cui al comma 1 pubblicano le seguenti informazioni con le modalità stabilite nelle norme tecniche di attuazione adottate dalla Commissione europea su proposta dell'ABE:

a) l'importo delle passività computabili e quello dei fondi propri, che rispettano le condizioni di cui all'articolo 16-octies, comma 6, lettera b);

b) la tipologia di strumento, la relativa scadenza e il rango nella gerarchia concorsuale applicabile nella liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale;

c) il requisito minimo di fondi propri e passività computabili di cui all'articolo 16-septies o all'articolo 16-octies espresso in percentuale dell'esposizione al rischio e dell'esposizione complessiva come previsto all'articolo 16-bis.

4. I commi 1 e 3 non si applicano quando il piano di risoluzione prevede che il soggetto di cui all'articolo 2 debba essere assoggettato alla liquidazione coatta amministrativa disciplinata dal Testo Unico Bancario o altra analoga procedura concorsuale applicabile.

5. Gli obblighi di comunicazione al pubblico di cui al comma 3 non si applicano nei due anni successivi all'applicazione delle azioni di risoluzione o all'esercizio dei poteri di riduzione o di conversione in conformità al Titolo IV, Capo II o dell'articolo 21 del

Art. 16 duodecies. (Segnalazioni all'ABE). - 1. La Banca d'Italia, con le modalità stabilite nelle norme tecniche di attuazione adottate dalla Commissione europea su proposta dell'ABE, comunica a quest'ultima i requisiti minimi di passività soggette a bail-in da essa determinati conformemente all'articolo 16-septies o 16-octies.

Art. 16 terdecies. (Violazione del requisito minimo di fondi propri e passività computabili). - 1. In caso di violazione del requisito minimo di fondi propri e passività computabili, la Banca d'Italia, fermo restando i poteri della Banca Centrale Europea, quando questa è l'autorità competente, adotta per quanto di propria competenza, uno o più dei seguenti provvedimenti:

a) la rimozione degli impedimenti alla risolvibilità a norma degli articoli da 14, 15 e 16;

b) il divieto di effettuare distribuzioni ai sensi dell'articolo 13-bis;

c) le misure di cui agli articoli 53-bis e 67-ter del Testo Unico Bancario;

d) le misure di intervento precoce in conformità al Titolo IV, Capo I, Sezione 01-I del Testo Unico Bancario;

e) le sanzioni e delle altre misure previste dal Titolo VII.

2. Nei casi previsti dal comma 1, la Banca d'Italia, fermo restando i poteri della Banca Centrale Europea, quando questa è l'autorità competente, può altresì valutare se i soggetti di cui all'articolo 2 siano in dissesto o a rischio di dissesto, conformemente agli articoli 17, 19 o 33 del presente decreto.

3. La Banca d'Italia adotta i provvedimenti di cui al presente articolo, sentita l'autorità competente.

Art. 16 quaterdecies. (Applicazione del requisito minimo di fondi propri e passività computabili successivamente alla risoluzione o alla riduzione o conversione degli strumenti di capitale e di altre passività). - 1. I soggetti di cui all'articolo 2 non sono tenuti al rispetto della componente del requisito minimo di fondi propri e passività computabili definita ai sensi dell'articolo 16-quinquies, commi 8, 9 e 10, nei due anni successivi alla data in cui è stato applicato il bail-in o sono state adottate misure che hanno comportato la riduzione o la conversione degli strumenti di capitale e altre passività subordinate nel contesto di cui all'articolo 17, comma 1, lettera b), o ai sensi del Titolo IV, Capo II o dell'articolo 21 del

2. Fermo restando quanto previsto dal comma 1, per i soggetti di cui all'articolo 2 ai quali è stato applicato uno strumento di risoluzione o il potere di riduzione o conversione ai sensi del Titolo IV, Capo II o dell'articolo 21 del

3. Il rispetto della componente del requisito minimo di fondi propri e passività computabili definita dall'articolo 16-quater, commi 5, 6 e 11, o dall'articolo 16-quinquies, commi 8, 9 e 10, non è richiesto per i tre anni successivi alla data in cui l'ente designato per la risoluzione o il gruppo di cui esso fa parte sono stati identificati come G-SII, enti di maggiori dimensioni o soggetti assimilati a questi ultimi.

4. Per facilitare il graduale aumento della capacità di assorbimento delle perdite e di ricapitalizzazione dei soggetti di cui all'articolo 2, la Banca d'Italia indica il requisito minimo di fondi propri e passività computabili per ogni intervallo di tempo di dodici mesi fino ai termini previsti dal presente articolo e lo comunica ai soggetti interessati. L'indicazione della Banca d'Italia non è vincolante, fermo restando quanto previsto ai commi 1, 2 e 3.

5. Nell'applicare il presente articolo, la Banca d'Italia tiene conto della eventuale prevalenza dei depositi e dell'assenza di strumenti di debito nel modello di finanziamento dell'ente, della sua capacità di accedere ai mercati dei capitali per le passività computabili e della misura in cui esso ricorre al capitale primario di classe 1 per rispettare il requisito minimo di fondi propri e passività computabili.

6. La Banca d'Italia può modificare i termini o i requisiti determinati ai sensi del presente articolo.»;

s) all'articolo 19:

1) il comma 2 è sostituito dal seguente: «2. La sussistenza dei presupposti previsti dall'articolo 17, comma 1, lettere a) e b), è accertata, in conformità delle disposizioni del MRU, dalla Banca centrale europea, dal Comitato di Risoluzione Unico o dalla Banca d'Italia.»;

2) dopo il comma 2 è aggiunto il seguente:

«2-bis. L'accertamento della sussistenza dei presupposti previsti dall'articolo 17, comma 1, lettere a) e b), è comunicato senza indugio alla Banca Centrale Europea, al Comitato di Risoluzione Unico, alle autorità competenti per la vigilanza e la risoluzione delle succursali della banca interessata dai provvedimenti, al sistema di garanzia dei depositi, all'autorità di risoluzione di gruppo, al Ministro dell'economia e delle finanze, all'autorità di vigilanza su base consolidata e al CERS.»;

3) il comma 3 è abrogato.

t) dopo l'articolo 19 è inserito il seguente: