Direttiva n. 2014/17/UE del Parlamento Europeo e del Consiglio in merito ai contratti di credito ai consumatori relativi a beni immobili [...]

| Settore: | Normativa europea |

| Materia: | 7. consumatori |

| Capitolo: | 7.4 tutela degli interessi economici |

| Data: | 04/02/2014 |

| Numero: | 17 |

| Sommario |

| Art. 1 . Oggetto |

| Art. 2 . Livello di armonizzazione |

| Art. 3 . Ambito di applicazione |

| Art. 4 . Definizioni |

| Art. 5 . Autorità competenti |

| Art. 6 . Educazione finanziaria dei consumatori |

| Art. 7 . Norme di comportamento da rispettare quando si concedono crediti ai consumatori |

| Art. 8 . Obbligo di fornire informazioni ai consumatori a titolo gratuito |

| Art. 9 . Requisiti di conoscenza e competenza per il personale |

| Art. 10 . Disposizioni generali in materia di pubblicità e marketing |

| Art. 11 . Informazioni di base da includere nella pubblicità |

| Art. 12 . Pratiche di commercializzazione abbinata e aggregata |

| Art. 13 . Informazioni generali |

| Art. 14 . Informazioni precontrattuali |

| Art. 15 . Obblighi di informazione relativi agli intermediari del credito e ai rappresentanti designati |

| Art. 16 . Spiegazioni adeguate |

| Art. 17 . Calcolo del TAEG |

| Art. 18 . Obbligo di verifica del merito creditizio del consumatore |

| Art. 19 . Valutazione dei beni immobili |

| Art. 20 . Informativa e verifica delle informazioni sul consumatore |

| Art. 21 . Accesso alle banche dati |

| Art. 22 . Standard in materia di servizi di consulenza |

| Art. 23 . Prestiti in valuta estera |

| Art. 24 . Crediti a tasso variabile |

| Art. 25 . Estinzione anticipata |

| Art. 26 . Mercati flessibili e affidabili |

| Art. 27 . Informazioni relative alle modifiche del tasso debitore |

| Art. 28 . Morosità e pignoramenti |

| Art. 29 . Abilitazione degli intermediari del credito |

| Art. 30 . Intermediari del credito con vincolo di mandato verso un solo creditore |

| Art. 31 . Rappresentanti designati |

| Art. 32 . Libertà di stabilimento e libertà di prestazione di servizi da parte di intermediari del credito |

| Art. 33 . Revoca dell’abilitazione degli intermediari del credito |

| Art. 34 . Vigilanza degli intermediari del credito e dei rappresentanti designati |

| Art. 35 . Abilitazione e vigilanza degli enti non creditizi |

| Art. 36 . Obbligo di cooperazione |

| Art. 37 . Risoluzione delle controversie tra autorità competenti di Stati membri diversi |

| Art. 38 . Sanzioni |

| Art. 39 . Meccanismi di risoluzione delle controversie |

| Art. 40 . Esercizio della delega |

| Art. 41 . Natura vincolante della presente direttiva |

| Art. 42 . Recepimento |

| Art. 43 . Disposizioni transitorie |

| Art. 44 . Clausola di riesame |

| Art. 45 . Ulteriori iniziative in materia di concessione e accensione responsabili di mutui |

| Art. 46 . Modifica della direttiva 2008/48/CE |

| Art. 47 . Modifica della direttiva 2013/36/UE |

| Art. 48 . Modifica del regolamento (UE) n. 1093/2010 |

| Art. 49 . Entrata in vigore |

| Art. 50 . Destinatari |

§ 7.4.94 - Direttiva 4 febbraio 2014, n. 17.

Direttiva n. 2014/17/UE del Parlamento Europeo e del Consiglio in merito ai contratti di credito ai consumatori relativi a beni immobili residenziali e recante modifica delle direttive 2008/48/CE e 2013/36/UE e del regolamento (UE) n. 1093/2010

(G.U.U.E. 28 febbraio 2014, n. L 60)

(Testo rilevante ai fini del SEE)

IL PARLAMENTO EUROPEO E IL CONSIGLIO DELL’UNIONE EUROPEA,

visto il trattato sul funzionamento dell’Unione europea, in particolare l’articolo 114,

vista la proposta della Commissione europea,

previa trasmissione del progetto di atto legislativo ai parlamenti nazionali,

visto il parere della Banca centrale europea (1),

visto il parere del Comitato economico e sociale europeo (2),

deliberando secondo la procedura legislativa ordinaria (3),

considerando quanto segue:

(1) Nel marzo 2003 la Commissione ha avviato un processo inteso a stabilire e a valutare l’impatto delle barriere che ostacolano la realizzazione del mercato interno dei contratti di credito relativi a beni immobili residenziali. Il 18 dicembre 2007 ha adottato il Libro bianco sull’integrazione dei mercati UE del credito ipotecario, nel quale ha annunciato l’intento di valutare l’impatto — tra l’altro — delle opzioni politiche per l’informativa precontrattuale, le banche dati relative ai crediti, il merito di credito, il tasso annuo effettivo globale (TAEG) e la consulenza sui contratti di credito. La Commissione ha costituito un gruppo di esperti sulle informazioni storiche sui crediti (Expert Group on Credit Histories), incaricato di assisterla nella preparazione di misure intese a migliorare l’accessibilità, la comparabilità e la completezza dei dati sui crediti. Sono inoltre stati avviati studi sul ruolo e l’attività degli intermediari del credito e degli enti non creditizi che erogano contratti di credito relativi a beni immobili residenziali.

(2) A norma del trattato sul funzionamento dell’Unione europea (TFUE), il mercato interno comporta uno spazio senza frontiere interne, nel quale è assicurata la libera circolazione delle merci e dei servizi nonché la libertà di stabilimento. Lo sviluppo di un mercato creditizio più trasparente ed efficiente in tale spazio senza frontiere interne è essenziale per promuovere lo sviluppo delle attività transfrontaliere e per realizzare un mercato interno dei contratti di credito relativi a beni immobili residenziali. Tra le legislazioni dei vari Stati membri relative alle norme di comportamento nell’attività di erogazione di crediti per beni immobili residenziali e tra i sistemi di regolamentazione e vigilanza degli intermediari del credito e degli enti non creditizi che offrono contratti di credito relativi a beni immobili residenziali esistono differenze sostanziali. Tali differenze creano ostacoli che limitano il livello dell’attività transfrontaliera sia sul lato dell’offerta che su quello della domanda, riducendo così la concorrenza e le possibilità di scelta sul mercato, facendo aumentare il costo dell’erogazione di crediti a carico dei prestatori e addirittura impedendo loro di esercitare tale attività.

(3) La crisi finanziaria ha dimostrato che un comportamento irresponsabile da parte degli operatori del mercato può mettere a rischio le basi del sistema finanziario, portando ad una mancanza di fiducia tra tutte le parti coinvolte, in particolare i consumatori, e a conseguenze potenzialmente gravi sul piano socioeconomico. Molti consumatori hanno perso fiducia nel settore finanziario e i mutuatari si sono trovati sempre più in difficoltà nel far fronte ai propri prestiti: ciò ha portato all’aumento degli inadempimenti e delle vendite forzate. Di conseguenza il G20 ha incaricato il Consiglio per la stabilità finanziaria (Financial Stability Board) di fissare principi in materia di requisiti validi per la sottoscrizione in relazione a beni immobili residenziali. Anche se durante la crisi finanziaria alcuni dei maggiori problemi si sono verificati fuori dall’Unione, i consumatori nell’Unione accusano un considerevole livello di indebitamento, in gran parte concentrato su crediti concernenti beni immobili residenziali. È pertanto opportuno assicurare che il quadro regolamentare dell’Unione in questo settore sia solido, coerente con i principi internazionali e ricorra opportunamente alla gamma di strumenti disponibili, tra cui i rapporti prestito/valore, prestito/reddito, debito/reddito e simili, vale a dire livelli minimi al di sotto dei quali un credito non sarebbe considerato accettabile o altre misure di compensazione per le situazioni in cui i rischi sottostanti sono più elevati per i consumatori oppure laddove queste misure siano necessarie per evitare il sovraindebitamento delle famiglie. Dati i problemi portati alla luce dalla crisi finanziaria e al fine di garantire un mercato interno efficiente e competitivo che contribuisca alla stabilità finanziaria, la Commissione ha proposto, nella comunicazione del 4 marzo 2009 dal titolo «Guidare la ripresa in Europa», misure in merito ai contratti di credito relativi ai beni immobili residenziali, compreso un quadro di riferimento affidabile sull’intermediazione creditizia, nell’ottica della creazione di mercati responsabili e affidabili per il futuro e del ripristino della fiducia dei consumatori. La Commissione ha ribadito l’impegno per un mercato interno efficiente e competitivo nella comunicazione del 13 aprile 2011 dal titolo «L’Atto per il mercato unico — Dodici leve per stimolare la crescita e rafforzare la fiducia».

(4) Sono stati individuati diversi problemi nei mercati del credito ipotecario all’interno dell’Unione legati al comportamento irresponsabile nella concessione e accensione dei mutui e al potenziale margine per comportamenti irresponsabili da parte degli operatori del mercato, fra cui gli intermediari del credito e gli enti non creditizi. Alcuni problemi hanno riguardato i crediti denominati in una valuta estera contratti dai consumatori in tale valuta al fine di beneficiare del tasso debitore offerto, ma senza un’adeguata informazione o comprensione in ordine al rischio di cambio connesso. Si tratta di problemi dovuti a carenze a livello di mercato e di regolamentazione nonché ad altri fattori, quali la situazione economica generale e la scarsa cultura finanziaria. Altri problemi riguardano regimi inefficaci, incoerenti o inesistenti per gli intermediari del credito e gli enti non creditizi che erogano crediti per beni immobili residenziali. I problemi individuati possono avere effetti a cascata significativi sul piano macroeconomico, danneggiare i consumatori, fungere da barriera economica o giuridica alle attività transfrontaliere e creare condizioni diseguali per gli operatori del mercato.

(5) Al fine di agevolare la creazione di un mercato interno ben funzionante e caratterizzato da un elevato livello di protezione dei consumatori nel settore dei contratti di credito relativi ai beni immobili e al fine di garantire che i consumatori interessati a tali contratti possano confidare nel fatto che gli enti con i quali interagiscono si comportino in maniera professionale e responsabile, è necessario definire un quadro giuridico dell’Unione adeguatamente armonizzato in diversi settori, tenendo conto delle differenze nei contratti di credito derivanti in particolare da differenze nei mercati nazionali e regionali dei beni immobili.

(6) La presente direttiva dovrebbe pertanto realizzare un mercato interno più trasparente, efficiente e competitivo, grazie a disposizioni uniformi, flessibili ed eque per i contratti di credito relativi a beni immobili, promuovendo sostenibilità nell’erogazione e assunzione dei prestiti e l’inclusione finanziaria e garantendo dunque ai consumatori un elevato livello di protezione.

(7) Per creare un autentico mercato interno, con un livello elevato ed equivalente di protezione dei consumatori, la presente direttiva stabilisce disposizioni che devono essere oggetto di piena armonizzazione relativamente alle informazioni precontrattuali attraverso il formato del Prospetto informativo europeo standardizzato (PIES) e il calcolo del TAEG. Tuttavia, tenendo conto della specificità dei contratti di credito relativi ai beni immobili e delle differenze nell’evoluzione e nelle condizioni del mercato negli Stati membri, soprattutto in ordine alla struttura e agli operatori del mercato, alle categorie dei prodotti disponibili e alle procedure per la concessione del credito, gli Stati membri dovrebbero avere facoltà di mantenere o introdurre disposizioni più rigorose di quelle stabilite dalla presente direttiva nei settori non espressamente oggetto di piena armonizzazione. Tale approccio mirato è necessario per evitare di incidere negativamente sul livello di protezione dei consumatori in relazione ai contratti di credito che rientrano nell’ambito di applicazione della presente direttiva. Gli Stati membri dovrebbero ad esempio essere autorizzati a mantenere o adottare disposizioni più rigorose in ordine ai requisiti di conoscenza e competenza del personale e alle informazioni per la compilazione del PIES.

(8) La presente direttiva dovrebbe migliorare le condizioni per l’instaurazione e il funzionamento del mercato interno ravvicinando le legislazioni degli Stati membri e definendo standard qualitativi per alcuni servizi, in particolare per quanto riguarda la distribuzione e l’erogazione di crediti attraverso creditori e intermediari del credito, nonché la promozione di buone pratiche. La definizione di standard qualitativi per i servizi di erogazione di crediti implica necessariamente l’introduzione di alcune disposizioni in materia di abilitazione, vigilanza e requisiti prudenziali.

(9) Per i settori che non sono compresi nella presente direttiva, gli Stati membri sono liberi di mantenere o introdurre norme nazionali. In particolare, gli Stati membri possono mantenere o introdurre disposizioni nazionali in settori quali il diritto contrattuale, per quanto riguarda la validità dei contratti di credito, il diritto patrimoniale, la registrazione fondiaria, l’informativa contrattuale e, ove non disciplinate nella presente direttiva, le questioni post-contrattuali. Gli Stati membri possono disporre che il perito o la società che esegue la perizia o i notai possano essere scelti di comune accordo tra le parti. Considerate le differenze nelle procedure di acquisto e di vendita dei beni immobili residenziali che sussistono negli Stati membri vi è la possibilità che i creditori o gli intermediari del credito tentino di ricevere anticipi di pagamento dai consumatori con l’intesa che tali anticipi possano contribuire a garantire la conclusione del contratto di credito ovvero l’acquisto o la vendita di un bene immobile, e che tali pratiche siano oggetto di abuso in particolare laddove i consumatori non siano al corrente dei requisiti e delle pratiche usuali nello Stato membro interessato. È pertanto opportuno consentire agli Stati membri di imporre limiti a tali pagamenti.

(10) La presente direttiva dovrebbe applicarsi a prescindere dal fatto che il creditore o l’intermediario del credito sia una persona giuridica o una persona fisica. Tuttavia, la presente direttiva non dovrebbe pregiudicare il diritto degli Stati membri di limitare, conformemente al diritto dell’Unione, il ruolo del creditore o dell’intermediario del credito ai sensi della direttiva stessa alle sole persone giuridiche o a talune tipologie di persone giuridiche.

(11) Dato che i consumatori e le imprese non si trovano nella stessa posizione, non necessitano dello stesso livello di protezione. Mentre è importante garantire i diritti dei consumatori con disposizioni cui non si può derogare per contratto, è ragionevole consentire che le imprese e le organizzazioni possano pattuire accordi diversi.

(12) La definizione di consumatore dovrebbe includere le persone fisiche che agiscono al di fuori della loro attività commerciale o professionale. Tuttavia, nel caso di contratti con duplice scopo, qualora il contratto sia concluso per fini che parzialmente rientrano nell’ambito delle attività commerciali o professionali della persona e parzialmente ne restino al di fuori e lo scopo commerciale o professionale sia talmente limitato da non risultare predominante nel contesto generale del contratto, la persona in questione dovrebbe altresì essere considerata un consumatore.

(13) Sebbene disciplini contratti di credito che si riferiscono unicamente o principalmente a beni immobili residenziali la presente direttiva non osta a che gli Stati membri estendano le misure adottate in conformità della stessa per proteggere i consumatori con riguardo a contratti di credito relativi ad altre forme di beni immobili, o disciplinino altrimenti tali contratti di credito.

(14) Le definizioni stabilite nella presente direttiva circoscrivono l’ambito dell’armonizzazione. L’obbligo degli Stati membri di recepire la presente direttiva dovrebbe pertanto essere limitato all’ambito d’applicazione della stessa fissato da tali definizioni. Per esempio, l’obbligo per gli Stati membri di recepire la presente direttiva è limitato ai contratti di credito conclusi con i consumatori, vale a dire persone fisiche che, nelle operazioni disciplinate dalla presente direttiva, agiscono al di fuori della loro attività commerciale o professionale. Analogamente gli Stati membri hanno l’obbligo di recepire le disposizioni della presente direttiva che disciplinano l’attività di persone operanti in qualità di intermediario del credito quale definita dalla direttiva stessa. La presente direttiva dovrebbe tuttavia far salva l’applicazione da parte degli Stati membri, conformemente al diritto dell’Unione, della presente direttiva a settori che esulano dall’ambito di applicazione della stessa. Inoltre le definizioni stabilite nella presente direttiva non dovrebbero pregiudicare agli Stati membri la possibilità di adottare sottodefinizioni ai sensi della legislazione nazionale a fini specifici, purché compatibili con le definizioni stabilite nella presente direttiva. Ad esempio gli Stati membri dovrebbero poter stabilire ai sensi della legislazione nazionale sottocategorie di intermediari del credito non identificati nella presente direttiva, laddove necessarie a livello nazionale per diversificare requisiti in termini di conoscenze e competenze che devono essere soddisfatti dai vari intermediari del credito.

(15) L’obiettivo della presente direttiva è garantire un elevato livello di protezione dei consumatori che sottoscrivano contratti di credito relativi a beni immobili. Dovrebbe pertanto applicarsi ai crediti garantiti da beni immobili, indipendentemente dalle finalità del credito, ai contratti di rifinanziamento o altri contratti di credito che aiutano chi abbia la proprietà integrale o parziale di un bene immobile o di un terreno a mantenerla e ai crediti utilizzati per acquistare un bene immobile in alcuni Stati membri, compresi i prestiti che non richiedono il rimborso del capitale o, a meno che gli Stati membri non dispongano un quadro alternativo adeguato, quelli il cui fine è il finanziamento temporaneo tra la vendita di un bene immobile e l’acquisto di un altro e a crediti garantiti per la ristrutturazione di un bene immobile residenziale.

(16) La presente direttiva non dovrebbe applicarsi a quei contratti di credito in cui il creditore versa una tantum o periodicamente una somma di denaro o effettua altre forme di erogazione creditizia in cambio di una somma derivante dalla vendita di un immobile residenziale e il cui obiettivo primario è quello di facilitare il consumo, ad esempio di prodotti basati su prestito vitalizio ipotecario (equity release) o di altri prodotti specializzati equivalenti. Tali contratti di credito hanno caratteristiche specifiche che esulano dall’ambito di applicazione della presente direttiva. La valutazione del merito di credito del debitore, ad esempio, non è pertinente, in quanto i pagamenti sono effettuati dal creditore al debitore piuttosto che al contrario. Tale operazione richiederebbe, tra l’altro, informazioni precontrattuali sostanzialmente diverse. Inoltre, altri prodotti quali ad esempio le home reversion (vendita della nuda proprietà), che hanno funzioni comparabili ai reverse mortgage o ai lifetime mortgage (prestiti vitalizi ipotecari), non implicano l’erogazione del credito, e quindi resterebbero fuori dall’ambito d’applicazione della presente direttiva.

(17) La presente direttiva non dovrebbe applicarsi ad altri tipi di contratto di credito di nicchia, specificamente elencati, che sono diversi per natura e rischi dai crediti ipotecari standard e richiedono pertanto un approccio ad hoc, in particolare i contratti di credito risultanti da un accordo raggiunto dinanzi a un giudice o a un’altra autorità prevista dalla legge e determinati tipi di contratti di credito in cui il credito sia concesso da un datore di lavoro ai suoi dipendenti in determinate circostanze, come già previsto dalla

(18) I contratti di credito non garantiti il cui obiettivo sia il restauro di un bene immobile residenziale per un ammontare del credito superiore a 75 000 EUR dovrebbero ricadere nell’ambito della

(19) Per ragioni di certezza del diritto, il quadro giuridico dell’Unione in materia di contratti di credito relativi a beni immobili residenziali dovrebbe essere coerente con gli altri atti dell’Unione e complementare ad essi, in particolare nei settori della protezione dei consumatori e della vigilanza prudenziale. Alcune definizioni essenziali quali «consumatore», e «supporto durevole», nonché concetti chiave usati nelle informazioni di base per designare le caratteristiche finanziarie dei crediti, compresi l’importo totale che il consumatore deve pagare e il tasso debitore dovrebbero essere in linea con quelli stabiliti nella

(20) Per garantire ai consumatori del settore creditizio un quadro coerente e per ridurre al minimo gli oneri amministrativi per i creditori e gli intermediari del credito, la struttura della presente direttiva dovrebbe seguire, ove possibile, quella della

(21) La presente direttiva dovrebbe integrare la

(22) Allo stesso tempo, è importante tenere conto delle specificità dei contratti di credito relativi a beni immobili residenziali, che giustificano un approccio differenziato. Data la natura dei contratti di credito relativi a beni immobili residenziali e le conseguenze che essi possono avere per il consumatore, il materiale pubblicitario e le informazioni precontrattuali personalizzate dovrebbero includere adeguate avvertenze sui rischi specifici, ad esempio il potenziale impatto delle fluttuazioni del tasso di cambio sull’importo che il consumatore deve rimborsare e, se valutate opportunamente dagli Stati membri, la natura della garanzia e le implicazioni legate alla sua sottoscrizione. Sulla base di ciò che nel settore dei mutui relativi ad immobili residenziali già si faceva su base volontaria, in aggiunta alle informazioni precontrattuali personalizzate dovrebbero essere rese disponibili in permanenza anche informazioni precontrattuali generali. Un approccio differenziato è inoltre giustificato dall’opportunità di tenere conto degli insegnamenti tratti dalla crisi finanziaria e dalla necessità di garantire che il credito avvenga in maniera sana. A questo proposito, per la valutazione del merito di credito sarebbe opportuno prevedere disposizioni più rigide rispetto al credito al consumo, esigere dagli intermediari del credito informazioni più precise circa il loro status e le relazioni con i creditori, per portare alla luce eventuali conflitti di interesse, e garantire che tutti gli operatori coinvolti nell’emissione di contratti di credito relativi a beni immobili siano sufficientemente abilitati e sottoposti a vigilanza.

(23) Occorre disciplinare alcuni altri aspetti al fine di tener conto della specificità dei crediti relativi ai beni immobili residenziali. Data l’importanza di un’operazione di questo tipo, è necessario garantire che i consumatori dispongano di un periodo sufficiente di almeno sette giorni per considerarne le implicazioni. Gli Stati membri dovrebbero poter prevedere questo periodo sufficiente a titolo di periodo di riflessione prima della conclusione del contratto di credito, ovvero di periodo per esercitare il recesso dopo la conclusione del contratto stesso o ancora una combinazione dei due. È opportuno che gli Stati membri possano prevedere che il periodo di riflessione obbligatorio per il consumatore sia di dieci giorni al massimo ma che, in altri casi, i consumatori che desiderano procedere durante il periodo di riflessione possano farlo, a fini di certezza giuridica nel contesto delle operazioni patrimoniali. Gli Stati membri dovrebbero poter prevedere che il periodo di riflessione cessi o il diritto di recesso venga meno allorché il consumatore intraprende un’azione che, in base al diritto nazionale, si risolve nella creazione o nel trasferimento di diritti di proprietà in connessione con o mediante l’utilizzo di fondi ottenuti attraverso il contratto di credito, ovvero — in caso — nel trasferimento di fondi a terzi.

(24) Date le caratteristiche particolari dei contratti di credito relativi a beni immobili residenziali è pratica comune che i creditori offrano ai consumatori una serie di prodotti o servizi acquistabili insieme con il contratto. Data la rilevanza di tali contratti per i consumatori è opportuno stabilire le norme specifiche in materia di commercializzazione abbinata. La combinazione dei contratti di credito con uno o più servizi o prodotti finanziari sotto forma di pacchetto permette ai creditori di diversificare l’offerta in uno spirito di concorrenza, purché le componenti del pacchetto possano essere acquistate anche separatamente. Se è vero che i consumatori possono beneficiare della combinazione di contratti di credito con uno o più servizi o prodotti finanziari in pacchetti, è anche vero che la mobilità dei consumatori e la loro capacità di operare scelte informate può essere ostacolata da questa stessa pratica a meno che le componenti del pacchetto non possano essere acquistate separatamente. È importante impedire pratiche quali la commercializzazione abbinata di taluni prodotti che possono indurre i consumatori a concludere contratti di credito non rispondenti al loro interesse, senza peraltro limitare la commercializzazione aggregata di prodotti potenzialmente vantaggiosa per i consumatori. Tuttavia gli Stati membri dovrebbero continuare a controllare attentamente i mercati dei servizi finanziari al dettaglio per garantire che le pratiche di vendita aggregata non distorcano la scelta del consumatore e la concorrenza nel mercato.

(25) Di norma le pratiche di commercializzazione abbinata non dovrebbero essere ammesse, salvo che i servizi o prodotti finanziari offerti insieme con il contratto di credito non possano essere offerti separatamente in quanto parte integrante del credito, per esempio nel caso di uno scoperto garantito. In altri casi può tuttavia essere giustificato che i creditori offrano o vendano un contratto di credito insieme con un conto di pagamento, un conto di risparmio, prodotti d’investimento o pensionistici laddove, per esempio, il capitale del conto è usato per rimborsare il credito o costituisce un prerequisito della raccolta di risorse ai fini dell’ottenimento del credito, ovvero in situazioni in cui, per esempio, un prodotto d’investimento o un prodotto pensionistico privato serve da ulteriore garanzia del credito. Se è giustificato che i creditori possano imporre ai consumatori di sottoscrivere una polizza assicurativa al fine di garantire il rimborso del credito o di assicurare il valore della garanzia, il consumatore dovrebbe nondimeno poter scegliere il proprio assicuratore, a condizione che la sua polizza assicurativa offra un livello di garanzia equivalente a quella della polizza proposta dal creditore. Inoltre gli Stati membri possono standardizzare, in tutto o in parte, la copertura offerta dai contratti assicurativi al fine di agevolare la comparazione tra le varie offerte per i consumatori che desiderino effettuare tale confronto.

(26) È importante garantire la corretta valutazione del bene immobile residenziale prima della conclusione del contratto di credito e, in particolare, qualora la valutazione incida sugli obblighi residui del consumatore, in caso di insolvenza. Gli Stati membri dovrebbero pertanto assicurare standard di valutazione affidabili. Per essere considerati affidabili gli standard di valutazione dovrebbero tenere conto degli standard di valutazione riconosciuti a livello internazionale, in particolare quelli sviluppati dall’International Valuation Standards Committee, dall’European Group of Valuers’ Associations o dal Royal Institution of Chartered Surveyors. Tali standard di valutazione riconosciuti a livello internazionale contengono principi di alto livello che, tra l’altro, impongono ai creditori di adottare e seguire adeguate procedure interne di gestione del rischio e delle garanzie — comprendenti processi rigorosi di valutazione —, di adottare standard e metodi di valutazione che consentano stime realistiche e circostanziate dei beni immobili, al fine di assicurare che tutte le relazioni di valutazione siano redatte con la competenza e la diligenza professionali dovute, che i valutatori rispondano a determinati requisiti in materia di qualifiche e che sia conservata un’adeguata documentazione sulla valutazione delle garanzie esauriente e plausibile. Al riguardo è altresì auspicabile un monitoraggio adeguato dei mercati dei beni immobili residenziali, con meccanismi le cui disposizioni siano in linea con la

(27) Considerate le conseguenze significative di un pignoramento per creditori, consumatori e, potenzialmente, per la stabilità finanziaria, è opportuno che i creditori siano incoraggiati ad affrontare in maniera proattiva il rischio di credito emergente in una fase precoce e che si disponga delle misure necessarie affinché i creditori esercitino un ragionevole grado di tolleranza e compiano ragionevoli sforzi per risolvere la situazione con altri strumenti, prima di dare avvio a procedure di pignoramento. Ove possibile è opportuno trovare soluzioni che tengano conto delle circostanze concrete e dei bisogni ragionevoli del consumatore in termini di spese di sostentamento. Qualora dopo la procedura di pignoramento permangano debiti residui, gli Stati membri dovrebbero garantire condizioni minime di sussistenza e porre in essere misure che facilitino il rimborso evitando, al contempo, il sovraindebitamento a lungo termine. Almeno nei casi in cui il prezzo ottenuto per il bene immobile influisce sull’importo dovuto dal consumatore gli Stati membri dovrebbero incoraggiare i creditori ad adoperarsi ragionevolmente per ottenere il miglior prezzo possibile per il bene immobile pignorato alle condizioni di mercato. Gli Stati membri non dovrebbero impedire alle parti di un contratto di credito di convenire espressamente che il trasferimento della garanzia reale è sufficiente a rimborsare il credito.

(28) Gli intermediari spesso operano anche in attività diverse dall’intermediazione creditizia, in particolare in attività di intermediazione assicurativa o servizi di investimento. Pertanto, la presente direttiva dovrebbe anche garantire una certa coerenza con la

(29) Al fine di accrescere la capacità dei consumatori di prendere autonomamente decisioni informate e responsabili in materia di accensione di prestiti e di gestione del debito gli Stati membri dovrebbero promuovere misure a sostegno dell’educazione dei consumatori relativamente all’accensione responsabile di prestiti e alla gestione del debito, in particolare per i contratti di credito ipotecario. È particolarmente importante fornire orientamenti ai consumatori che contraggono per la prima volta un credito ipotecario. A tale riguardo la Commissione dovrebbe individuare esempi di migliori pratiche per agevolare l’ulteriore sviluppo di misure tese a potenziare la consapevolezza dei consumatori in materia finanziaria.

(30) A causa dei rischi significativi insiti nel prestito in valuta estera è necessario prevedere misure atte a garantire che i consumatori siano consapevoli del rischio che stanno assumendo e abbiano la possibilità di limitare la propria esposizione al rischio di cambio per la durata del credito. Il rischio può essere limitato riconoscendo al consumatore il diritto di convertire la valuta in cui è denominato il credito ovvero con altri meccanismi, quali l’introduzione di limiti massimi o, qualora esse siano sufficienti a limitare il rischio di cambio, avvertenze.

(31) Il quadro giuridico applicabile dovrebbe dare ai consumatori fiducia nel fatto che i creditori, gli intermediari del credito e i rappresentanti designati considerano gli interessi del consumatore, sulla base delle informazioni aggiornate a disposizione del creditore, dell’intermediario del credito e dei rappresentanti designati e di ipotesi ragionevoli circa i rischi a cui è esposta la situazione del consumatore per tutta la durata del contratto di credito proposto. Ciò potrebbe implicare, ad esempio, che i creditori non dovrebbero commercializzare crediti in modo tale che la commercializzazione limiti o possa limitare considerevolmente la capacità del consumatore di considerare con attenzione un credito, ovvero che il creditore non dovrebbe usare la concessione di crediti come principale metodo di commercializzazione allorché commercializza, presso i consumatori, beni, servizi o immobili. Per assicurarsi la fiducia dei consumatori è essenziale garantire un elevato livello di equità, onestà e professionalità nel settore e un’appropriata gestione dei conflitti d’interesse, compresi quelli legati alla remunerazione, nonché prevedere che la consulenza sia fornita nel migliore interesse del consumatore.

(32) È opportuno assicurare che il personale interessato dei creditori, degli intermediari del credito e dei rappresentanti designati possieda un livello di conoscenza e di competenza adeguato tale da raggiungere un’elevata professionalità. La presente direttiva dovrebbe pertanto richiedere di dimostrare, a livello di società, delle conoscenze e competenze del caso, facendo riferimento ai requisiti minimi di conoscenza e competenza stabiliti dalla direttiva stessa. Gli Stati membri dovrebbero essere liberi di introdurre o mantenere tali requisiti applicabili alle persone fisiche. Gli Stati membri dovrebbero poter consentire a creditori, intermediari del credito e rappresentanti designati di differenziare i requisiti minimi di conoscenza secondo il grado di partecipazione all’esecuzione di determinati servizi o procedure. In questo contesto nel personale è incluso il personale esterno che lavora per e presso il creditore, l’intermediario del credito o i rappresentanti designati nonché i relativi dipendenti. Ai fini della presente direttiva il personale direttamente impegnato in attività disciplinate dalla direttiva stessa dovrebbe comprendere gli addetti al front-office e al back-office, dirigenza compresa, che ricoprano un ruolo importante nelle procedure relative ai contratti di credito. Le persone che svolgono mansioni di supporto non legate alle procedure dei contratti di credito (ad esempio personale delle risorse umane o personale impegnato nei servizi in materia di tecnologia dell’informazione e della comunicazione) non dovrebbero essere considerate personale ai sensi della presente direttiva.

(33) Se un creditore o un intermediario del credito fornisce i suoi servizi nel territorio di un altro Stato membro in regime di libera prestazione di servizi, lo Stato membro d’origine dovrebbe essere responsabile della determinazione dei requisiti di conoscenza e competenza minimi applicabili al personale. Non di meno gli Stati membri ospitanti che lo considerino necessario dovrebbero poter stabilire i propri requisiti di competenza in taluni settori determinati applicabili a creditori e intermediari del credito che forniscono i loro servizi nel territorio di detto Stato membro in regime di libera prestazione di servizi.

(34) Data l’importanza di assicurare che i requisiti di conoscenza e competenza siano applicati e rispettati nella pratica gli Stati membri dovrebbero imporre alle autorità competenti di vigilare sui creditori, sugli intermediari del credito e sui rappresentanti designati e abilitare le autorità stesse ad esigere le prove necessarie per valutare con affidabilità l’osservanza di tali requisiti.

(35) La maniera in cui i creditori, gli intermediari del credito e i rappresentanti designati remunerano il proprio personale dovrebbe essere uno degli aspetti essenziali per garantire la fiducia dei consumatori nel settore finanziario. La presente direttiva fissa le norme per la remunerazione del personale allo scopo di limitare le pratiche di vendita indiscriminata e di garantire che la maniera in cui è remunerato il personale non rechi pregiudizio all’obbligo di considerare gli interessi del consumatore. In particolare i creditori, gli intermediari del credito e i rappresentanti designati non dovrebbero concepire le politiche retributive in modo da incentivare il proprio personale a concludere un determinato numero o un determinato tipo di contratti di credito o ad offrire servizi accessori particolari ai consumatori senza tenere nella debita considerazione gli interessi e i bisogni dei consumatori stessi. In questo contesto gli Stati membri possono ritenere necessario stabilire che una determinata pratica, ad esempio la riscossione di provvigioni da parte di intermediari con vincolo di mandato, è contraria agli interessi del consumatore. Gli Stati membri dovrebbero altresì poter specificare che la remunerazione del personale non dovrebbe dipendere dal tasso o dal tipo di contratto di credito concluso con il consumatore.

(36) La presente direttiva fissa norme armonizzate riguardo alle conoscenze e competenze di cui dovrebbe essere in possesso il personale dei creditori, degli intermediari del credito e dei rappresentanti designati per la predisposizione, l’offerta, la concessione e l’intermediazione di un contratto di credito. La presente direttiva non fissa disposizioni specifiche direttamente connesse al riconoscimento delle qualifiche professionali ottenute in uno Stato membro per soddisfare i requisiti di conoscenza e competenza in un altro Stato membro. È opportuno pertanto continuare ad applicare la

(37) I creditori e gli intermediari del credito fanno spesso ricorso ad annunci pubblicitari, annunciando frequentemente condizioni speciali, per attirare i consumatori verso un particolare prodotto. I consumatori dovrebbero pertanto essere protetti contro pratiche pubblicitarie scorrette o fuorvianti, e dovrebbero avere la possibilità di confrontare le offerte pubblicitarie. Per consentire ai consumatori di confrontare offerte diverse, è necessario prevedere disposizioni specifiche circa la pubblicità di contratti di credito e stabilire un elenco di elementi da includere nel materiale di pubblicità e marketing diretto ai consumatori, che specifichi tassi di interesse o dati relativi al costo del credito. Gli Stati membri dovrebbero conservare la facoltà di introdurre o mantenere nella legislazione nazionale requisiti relativi agli annunci pubblicitari che non precisano un tasso di interesse o non contengono cifre relative al costo del credito. Tali requisiti dovrebbero tenere conto delle specificità dei contratti di credito relativi ai beni immobili residenziali. In ogni caso è opportuno assicurare che, conformemente alla

(38) La pubblicità tende a concentrarsi in particolare su uno o più prodotti, mentre invece i consumatori dovrebbero poter decidere sulla base della conoscenza di tutta la gamma dei prodotti di credito offerti. A tale proposito le informazioni generali svolgono un ruolo importante in quanto mettono il consumatore a conoscenza dell’ampia gamma di prodotti e servizi offerti e delle principali caratteristiche degli stessi. I consumatori dovrebbero pertanto avere la possibilità di accedere in qualsiasi momento alle informazioni generali sui prodotti di credito disponibili. Qualora questo requisito non si applichi agli intermediari del credito senza vincolo di mandato, ciò non dovrebbe pregiudicare il loro obbligo di fornire ai consumatori informazioni pre-contrattuali personalizzate.

(39) Per garantire la parità di condizioni e per far sì che la decisione del consumatore si basi sui dettagli dei prodotti di credito offerti piuttosto che sul canale di distribuzione attraverso cui tali prodotti sono diffusi, i consumatori dovrebbero ricevere informazioni sul credito a prescindere dal fatto che stiano o meno trattando direttamente con il creditore o con l’intermediario del credito.

(40) I consumatori dovrebbero inoltre ricevere informazioni personalizzate in tempo utile prima della conclusione del contratto di credito, in modo da poter confrontare e riflettere sulle caratteristiche dei prodotti creditizi. Ai sensi della raccomandazione 2001/193/CE della Commissione, del 1o marzo 2001, sull’informativa precontrattuale fornita ai consumatori dagli istituti di credito che offrono mutui per la casa di abitazione (11), la Commissione si è impegnata a monitorare l’osservanza del codice di condotta volontario in materia di informativa precontrattuale per i contratti di mutuo destinati all’acquisto o alla trasformazione di immobili residenziali che contiene il PIES, il quale fornisce al consumatore informazioni personalizzate sul contratto di credito. Gli elementi raccolti dalla Commissione hanno dimostrano la necessità di rivedere il contenuto e la presentazione del PIES per garantire che questo sia chiaro e comprensibile e che contenga tutte le informazioni ritenute rilevanti per i consumatori. Il contenuto e la struttura del PIES dovrebbero integrare i miglioramenti necessari individuati nel corso dei test compiuti presso i consumatori in tutti gli Stati membri. La struttura del PIES, in particolare l’ordine delle informazioni, dovrebbe essere riesaminata, la formulazione dovrebbe essere resa più semplice, e sezioni quali «tasso nominale» e «tasso annuo effettivo globale» dovrebbero essere accorpate, mentre nuove sezioni, quali «caratteristiche flessibili» dovrebbero essere aggiunte. Una tabella di ammortamento esemplificativa dovrebbe far parte del PIES ed essere fornita al consumatore nei casi in cui il credito è a interessi differiti, nel quale rimborso del capitale è differito per un periodo iniziale o il tasso debitore sia fisso per l’intera durata del contratto. È opportuno che gli Stati membri possano prevedere che la tabella di ammortamento esemplificativa nel PIES non sia obbligatoria per altri contratti di credito.

(41) Le ricerche presso i consumatori hanno evidenziato che, nelle informazioni fornite ai consumatori stessi, è importante l’uso di un linguaggio semplice e comprensibile. Per questo motivo i termini del PIES non sono necessariamente gli stessi termini giuridici definiti nella presente direttiva, ma hanno lo stesso significato.

(42) I requisiti di informativa sui contratti di credito contenuti nel PIES non dovrebbero pregiudicare i requisiti di informativa dell’Unione o nazionali relativi ad altri prodotti o servizi che possono essere offerti con il contratto di credito, come condizioni per ottenere il contratto di credito relativo a beni immobili, o offerti per ottenere il contratto a un tasso debitore inferiore, ad esempio assicurazioni contro gli incendi o assicurazioni sulla vita o prodotti d’investimento. È opportuno che gli Stati membri possano mantenere o introdurre una normativa nazionale laddove manchino disposizioni armonizzate, ad esempio requisiti di informativa sul livello dei tassi di usura in fase precontrattuale o informazioni che potrebbero essere utili a fini di educazione finanziaria o di risoluzione extragiudiziale. Le informazioni aggiuntive dovrebbero essere tuttavia fornite in un documento separato, eventualmente allegato al PIES. Gli Stati membri dovrebbero poter utilizzare, nelle lingue nazionali, un lessico diverso all’interno del PIES senza cambiarne i contenuti e la sequenza in cui sono fornite le informazioni laddove un linguaggio che potrebbe essere più facilmente comprensibile ai consumatori lo richieda.

(43) Al fine di garantire che il PIES fornisca tutte le informazioni pertinenti perché un consumatore possa compiere una scelta informata, il creditore dovrebbe seguire, allorché compila il prospetto, le istruzioni contenute nella presente direttiva. Gli Stati membri dovrebbero poter elaborare o specificare ulteriormente le istruzioni per la compilazione del PIES in base alle istruzioni contenute nella presente direttiva. Gli Stati membri dovrebbero ad esempio poter precisare ulteriormente le informazioni da fornire per descrivere il «tipo di tasso debitore» al fine di tenere conto delle specificità dei prodotti e del mercato nazionali. Tali ulteriori precisazioni non dovrebbero tuttavia confliggere con le istruzioni contenute nella presente direttiva, né comportare modifiche al testo del modello PIES, che il creditore dovrebbe riprodurre fedelmente. Gli Stati membri dovrebbero poter aggiungere ulteriori avvertenze sui contratti di credito, adattate al mercato e alle pratiche nazionali, laddove il PIES non le preveda già specificamente. Gli Stati membri dovrebbero poter prevedere che, qualora decida di concedere il credito, il creditore sia vincolato dalle informazioni fornite nel PIES.

(44) Dopo aver dato le informazioni necessarie circa le sue esigenze, la sua situazione finanziaria e le sue preferenze il consumatore dovrebbe essere informato tramite il PIES senza indebito ritardo e in tempo utile prima di essere vincolato da un contratto o da un’offerta di credito, in modo da poter confrontare e riflettere sulle caratteristiche dei prodotti di credito e da ottenere se necessario il parere di un terzo. In particolare quando al consumatore viene proposta un’offerta vincolante, tale offerta dovrebbe essere accompagnata da un PIES, a meno che un PIES sia stato precedentemente fornito al consumatore e le caratteristiche dell’offerta corrispondano alle informazioni fornite precedentemente. Tuttavia, gli Stati membri dovrebbero poter prevedere la fornitura obbligatoria del PIES sia prima della proposta di qualsiasi offerta vincolante sia insieme all’offerta vincolante, qualora un PIES contenente le medesime informazioni non sia già stato fornito. il PIES dovrebbe essere personalizzato e rispecchiare le preferenze espresse dal consumatore, ma la fornitura delle informazioni personalizzate non dovrebbe implicare l’obbligo di un parere. I contratti di credito dovrebbero essere conclusi solo quando il consumatore abbia beneficiato del tempo necessario a confrontare le offerte, valutarne le implicazioni, ottenere se necessario il parere di un terzo e abbia preso una decisione informata quanto all’accettazione o meno dell’offerta.

(45) Nel caso di un contratto di credito garantito per l’acquisto di beni immobili o terreni, con durata della garanzia superiore a quella del contratto di credito, e laddove il consumatore possa decidere di ritirare di nuovo il capitale rimborsato previa firma di un nuovo contratto di credito, dovrebbe essere fornito al consumatore — prima della firma di tale nuovo contratto — un altro PIES che precisi il nuovo TAEG e si basi sulle caratteristiche del nuovo contratto.

(46) Almeno nei casi in cui non sussiste il diritto di recesso, il creditore o, se applicabile, l’intermediario del credito o un rappresentante designato dovrebbe fornire al consumatore copia della bozza di contratto di credito all’atto della presentazione dell’offerta vincolante per il creditore. Negli altri casi al consumatore dovrebbe essere fornita almeno una copia della bozza del contratto di credito all’atto della presentazione dell’offerta vincolante.

(47) Per garantire la massima trasparenza possibile e per evitare abusi derivanti da possibili conflitti di interesse quando i consumatori si avvalgono dei servizi degli intermediari del credito, questi ultimi dovrebbero essere soggetti a determinati obblighi di diffusione delle informazioni, prima di prestare i propri servizi. Tali informazioni dovrebbero comprendere l’identità degli intermediari del credito e le loro relazioni con i creditori, precisando ad esempio se gli intermediari del credito si interessano ai prodotti di un’ampia gamma di creditori o solo di un numero più ristretto di essi. L’esistenza di commissioni o altri premi pagabili dal creditore o terzi all’intermediario del credito in relazione al contratto dovrebbe essere comunicata ai consumatori anteriormente allo svolgimento di attività di intermediazione e i consumatori dovrebbero essere informati in quella fase dell’importo di tali pagamenti, qualora noto, ovvero del fatto che l’importo sarà comunicato successivamente nella fase precontrattuale tramite il PIES, nonché del diritto di essere informati sull’entità di questi pagamenti in tale fase. I consumatori dovrebbero essere informati dei compensi che dovrebbero pagare agli intermediari del credito in relazione ai loro servizi. Fatto salvo il diritto della concorrenza, gli Stati membri dovrebbero essere liberi di introdurre o mantenere disposizioni che vietano il pagamento di compensi da parte dei consumatori ad alcune o a tutte le categorie di intermediario del credito.

(48) È possibile che un consumatore abbia bisogno di ulteriore assistenza per decidere quale contratto di credito, nella gamma di prodotti proposti, sia il più adatto alle sue esigenze e alla sua situazione finanziaria. I creditori e, se del caso, gli intermediari del credito dovrebbero assicurare tale assistenza sui prodotti creditizi che offrono al consumatore, spiegando a quest’ultimo le pertinenti informazioni, fra cui in particolare le caratteristiche essenziali dei prodotti offerti in modo personalizzato, affinché egli possa comprenderne i potenziali effetti sulla sua situazione economica. I creditori e, in caso, gli intermediari del credito dovrebbero adattare il modo in cui sono fornite le spiegazioni alle circostanze in cui il credito è offerto e al bisogno di assistenza del consumatore, tenendo conto della sua conoscenza ed esperienza in materia di credito e della natura dei singoli prodotti creditizi offerti. Tali spiegazioni non dovrebbero costituire di per se stesse una raccomandazione personale.

(49) Al fine di promuovere l’instaurazione e il funzionamento del mercato interno e di garantire ai consumatori un elevato grado di tutela in tutta l’Unione, è necessario assicurare uniformemente la comparabilità delle informazioni riguardanti i TAEG in tutta l’Unione.

(50) Il costo totale del credito per il consumatore dovrebbe comprendere tutti i costi legati al contratto di credito che il consumatore deve pagare e che sono noti al creditore. Dovrebbe pertanto includere interessi, commissioni, imposte, compensi per gli intermediari del credito, costi della valutazione dei beni immobili a fini ipotecari e tutte le altre spese, escluse le spese notarili, richieste per ottenere il credito, per esempio un’assicurazione sulla vita, oppure per ottenerlo alle condizioni contrattuali previste, per esempio un’assicurazione contro gli incendi. Le disposizioni della presente direttiva in materia di prodotti e servizi accessori (ad esempio le disposizioni riguardanti i costi di apertura e tenuta di un conto bancario) dovrebbero far salve la

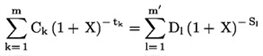

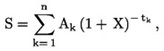

(51) Se si ricorre a informazioni basate su stime il consumatore dovrebbe esserne messo al corrente, precisando altresì che tali informazioni dovrebbero essere rappresentative del tipo di contratto o di pratiche in questione. Le ulteriori ipotesi per il calcolo del TAEG hanno lo scopo di assicurare che il TAEG sia calcolato in modo coerente e che sia garantita la comparabilità. Ipotesi ulteriori sono necessarie per determinati tipi di contratti di credito, ad esempio quando importo, durata o costo del credito sono incerti o variano secondo le modalità di funzionamento del contratto. Se le disposizioni non sono di per sé sufficienti ai fini del calcolo del TAEG il creditore dovrebbe servirsi delle ipotesi ulteriori di cui all’allegato I. Tuttavia, considerato che il calcolo del TAEG dipenderà dalle condizioni del singolo contratto di credito, dovrebbero essere usate soltanto le ipotesi necessarie e pertinenti per il credito in questione.

(52) Per garantire ulteriormente un livello elevato di comparabilità del TAEG tra le offerte di creditori diversi, gli intervalli tra le date usate nel calcolo non dovrebbero essere espressi in giorni se possono essere espressi sotto forma di unità di anni, mesi o settimane. In tale contesto è implicito che se determinati intervalli di tempo sono usati nella formula TAEG, questi intervalli dovrebbero essere usati anche per determinare gli importi degli interessi e altre spese usate nella formula. Per questo motivo i creditori dovrebbero usare il metodo di misura degli intervalli di tempo di cui all’allegato I per ottenere le cifre relative al pagamento delle spese. Tuttavia quest’impostazione si applica soltanto ai fini del calcolo del TAEG e non incide sugli importi effettivamente imputati dal creditore in base al contratto. In caso di differenza di cifre una spiegazione al consumatore può rendersi necessaria per evitare di indurlo in errore. Ciò comporta altresì che, in mancanza di spese non connesse agli interessi ed ipotizzando un metodo di calcolo identico, il TAEG sia uguale al tasso debitore effettivo del credito.

(53) Poiché nella fase di pubblicità il TAEG può essere indicato soltanto tramite un esempio, quest’ultimo dovrebbe essere rappresentativo. Esso dovrebbe pertanto corrispondere, per esempio, alla durata media e all’importo totale del credito concesso per il tipo di contratto di credito in questione. Nel determinare l’esempio rappresentativo si dovrebbe prendere in considerazione anche la prevalenza di certi tipi di contratto di credito in uno specifico mercato. Può essere preferibile che ogni creditore si basi su un importo di credito rappresentativo della gamma dei propri prodotti e della base di consumatori prevista, dato che questi elementi possono variare considerevolmente da un creditore all’altro. In merito al TAEG comunicato nel PIES si dovrebbe tener conto ove possibile delle preferenze e delle informazioni fornite dal consumatore e il creditore o l’intermediario del credito dovrebbero precisare se l’informazione fornita è esemplificativa o rispecchia le preferenze e le informazioni fornite. In ogni caso gli esempi rappresentativi non dovrebbero confliggere con i requisiti di cui alla

(54) Per assicurare la coerenza tra il calcolo del TAEG dei diversi tipi di credito le ipotesi assunte per il calcolo di forme simili di contratto di credito dovrebbero essere in linea generale coerenti. A questo riguardo le ipotesi della

(55) È essenziale che la capacità e la propensione del consumatore a rimborsare il credito sia valutata e accertata prima della stipula del relativo contratto. Tale valutazione del merito di credito dovrebbe tener conto di tutti i fattori necessari e pertinenti che potrebbero influenzare la capacità del consumatore di rimborsare il credito per la sua intera durata. In particolare la capacità del consumatore di servire e rimborsare integralmente il credito dovrebbe tenere conto di pagamenti futuri o aumenti dovuti ad ammortamenti negativi o pagamenti differiti del capitale o degli interessi e dovrebbe essere considerata alla luce di altre spese periodiche, altri debiti e impegni finanziari nonché redditi, risparmi e attivi. È opportuno tenere ragionevolmente conto di eventi futuri per tutta la durata del contratto di credito proposto, come la riduzione di reddito quando la durata del credito non cessa con il pensionamento o, laddove applicabile, un aumento del tasso debitore o oscillazioni negative del tasso di cambio. Mentre il valore del bene immobile è un elemento importante nella valutazione dell’importo del credito che può essere concesso al consumatore nel quadro di un contratto garantito, la valutazione del merito di credito dovrebbe basarsi sulla capacità del consumatore di far fronte ai propri obblighi nei termini del contratto. Di conseguenza la possibilità che il valore del bene immobile possa superare l’importo del credito o possa aumentare in futuro non dovrebbe costituire in generale condizione sufficiente per concedere il credito in questione. Tuttavia, se il fine del contratto di credito è costruire o rinnovare un bene immobile esistente, il creditore dovrebbe poter considerare questa possibilità. Gli Stati membri dovrebbero poter dare ulteriori orientamenti in merito a tali o altri criteri e ai metodi da applicare per valutare il merito creditizio di un consumatore, ad esempio stabilendo limiti sul rapporto mutuo concesso/valore dell’immobile o sul rapporto mutuo concesso/reddito percepito, e dovrebbero essere incoraggiati ad attuare i principi del Consiglio per la stabilità finanziaria relativi alle buone pratiche di sottoscrizione di mutui ipotecari per immobili ad uso residenziale.

(56) Per i vari elementi di cui si può tener conto nella valutazione del merito creditizio di taluni tipi di contratti di credito possono essere necessarie disposizioni specifiche. Ad esempio nel caso di contratti di credito relativi all’acquisto di un bene immobile esplicitamente non destinato a essere occupato come abitazione, appartamento o altro luogo di residenza del consumatore o di un familiare del consumatore (contratto per acquisto a fini locativi), gli Stati membri dovrebbero poter specificare che il futuro reddito locativo sia preso in conto nella valutazione della capacità del consumatore di rimborsare il credito. Negli Stati membri in cui questa precisazione non figura nelle disposizioni nazionali i creditori possono decidere di considerare una valutazione prudente del futuro reddito locativo. La valutazione del merito di credito non dovrebbe comportare il trasferimento al creditore della responsabilità del consumatore per successivi inadempimenti degli obblighi derivanti dal contratto di credito.

(57) La decisione del creditore sulla opportunità di concedere il credito dovrebbe essere coerente con l’esito della valutazione del merito creditizio. Ad esempio, la capacità del creditore di trasferire parte del rischio di credito a terzi non dovrebbe condurlo a ignorare le conclusioni della valutazione del merito di credito, rendendo disponibile un contratto di credito a un consumatore che probabilmente non sarà in grado di rimborsarlo. Gli Stati membri dovrebbero poter recepire questo principio chiedendo alle autorità competenti di adottare le misure del caso nell’ambito delle attività di vigilanza e di monitorare l’osservanza delle procedure di valutazione del merito di credito da parte dei creditori. Tuttavia, una valutazione positiva del merito di credito non dovrebbe tradursi nell’obbligo per il creditore di erogare il credito.

(58) In linea con le raccomandazioni del Consiglio per la stabilità finanziaria la valutazione del merito di credito dovrebbe basarsi sulle informazioni riguardanti la situazione economico-finanziaria del consumatore, reddito e spese comprese. Tali informazioni possono essere ottenute da varie fonti, tra cui il consumatore, e dovrebbero essere opportunamente verificate dal creditore prima di concedere il credito. Al riguardo i consumatori dovrebbero fornire le informazioni per facilitare la valutazione del merito di credito, in quanto la loro mancata comunicazione conduce al probabile rifiuto del credito richiesto, a meno che le informazioni possano essere ottenute altrimenti. Fatti salvi i contratti di diritto privato gli Stati membri dovrebbero assicurare che i creditori non possano risolvere un contratto di credito a motivo del fatto che, dopo la firma del contratto stesso, si sono resi conto che la valutazione del merito di credito era stata condotta scorrettamente a causa di informazioni incomplete all’epoca della valutazione. Ciò non dovrebbe comunque pregiudicare la possibilità per gli Stati membri di consentire ai creditori di risolvere il contratto di credito laddove si accerti che il consumatore ha fornito deliberatamente informazioni imprecise o false all’epoca della valutazione ovvero non ha intenzionalmente fornito informazioni che avrebbero portato a una valutazione negativa o laddove sussistano altre ragioni valide compatibili con il diritto dell’Unione. Se è vero che non sarebbe opportuno applicare sanzioni a un consumatore che non fosse in grado di fornire determinate informazioni o valutazioni o che decidesse di interrompere la procedura di ottenimento di un credito, gli Stati membri dovrebbero comunque poter prevedere sanzioni nei casi in cui i consumatori forniscano consapevolmente informazioni incomplete o scorrette per ottenere una valutazione positiva del loro merito creditizio, in particolare quando informazioni complete e corrette avrebbero portato ad una valutazione negativa, e non siano pertanto nella condizione di rispettare i termini del contratto.

(59) La consultazione di una banca dati relativa ai crediti è un elemento utile nella valutazione del merito di credito. Alcuni Stati membri impongono ai creditori di valutare il merito creditizio del consumatore consultando una banca dati pertinente. I creditori dovrebbero poter consultare la banca dati per l’intera durata del credito, al solo scopo di individuare e valutare il potenziale di inadempimento. Per assicurare che sia usato per l’individuazione e la risoluzione tempestive dei rischi di credito nell’interesse del consumatore e non a fini di negoziazioni commerciali, tale consultazione della banca dati relativa ai crediti dovrebbe essere assoggettata ad adeguate garanzie. A norma della direttiva 95/46/CE del Parlamento europeo e del Consiglio, del 24 ottobre 1995, relativa alla tutela delle persone fisiche con riguardo al trattamento dei dati personali, nonché alla libera circolazione di tali dati (14), i consumatori dovrebbero essere informati dai creditori della consultazione della banca dati relativa ai crediti prima della consultazione stessa e debbono avere il diritto di accedere ai dati personali che li riguardano contenuti in tale banca dati in modo da poter, se del caso, rettificarli, cancellarli o bloccarli qualora siano inesatti o trattati in modo illegittimo.

(60) Al fine di evitare distorsioni della concorrenza tra i creditori, sarebbe opportuno garantire a tutti i creditori — compresi gli enti creditizi o non creditizi che offrono contratti di credito relativi a beni immobili residenziali — a condizioni non discriminatorie, l’accesso a tutte le banche dati relative ai crediti, private o pubbliche, contenenti dati relativi ai consumatori. Tali condizioni, pertanto, non dovrebbero includere, per i creditori, il requisito di essere stabiliti come enti creditizi. Le condizioni di accesso, quali i costi per l’accesso alla banca dati o la necessità di fornire informazioni alla banca dati su base di reciprocità, dovrebbero continuare ad essere valide. Gli Stati membri dovrebbero essere liberi di stabilire se, nelle loro giurisdizioni, anche gli intermediari del credito possono avere accesso a tali banche dati.

(61) Qualora una domanda di credito sia stata rifiutata a seguito della consultazione di una banca dati o della mancanza di informazioni all’interno della stessa, il creditore dovrebbe informarne il consumatore e fornire gli estremi della banca dati consultata e ogni altro elemento richiesto dalla direttiva 95/46/CE in modo da consentire al consumatore di esercitare il suo diritto di accesso e, ove giustificato, rettificare, cancellare o bloccare i dati personali che lo riguardano ivi trattati. Se la decisione di respingere la richiesta di credito deriva da una valutazione di merito creditizio negativa, il creditore dovrebbe informare immediatamente il consumatore del rifiuto. Gli Stati membri dovrebbero rimanere liberi di decidere se richiedere ai creditori ulteriori precisazioni sui motivi del rifiuto. Tuttavia, il creditore non dovrebbe essere tenuto a fornire tali informazioni se altre norme dell’Unione lo vietano, per esempio le disposizioni in materia di riciclaggio dei proventi di attività illecite e di finanziamento del terrorismo. Tali informazioni non dovrebbero essere fornite se fossero in contrasto con obiettivi di ordine pubblico o di pubblica sicurezza quali la prevenzione, l’indagine, l’accertamento o il perseguimento di un reato.

(62) La presente direttiva tratta l’uso dei dati personali nel contesto della valutazione del merito di credito del consumatore. Per garantire la protezione dei dati personali, la direttiva 95/46/CE dovrebbe applicarsi alle attività di trattamento dati svolte nel contesto di tali valutazioni.

(63) Fornire consulenza sotto forma di raccomandazioni personalizzate costituisce un’attività separata che può, ma non deve necessariamente, essere combinata con altri aspetti della concessione o intermediazione del credito. Per poter comprendere la natura dei servizi offerti, i consumatori dovrebbero pertanto sapere quando i servizi di consulenza sono o possono essere forniti loro e quando non lo sono e in che cosa consistono tali servizi. Considerata l’importanza rivestita per i consumatori dai termini «consulenza» e «consulenti», è opportuno che gli Stati membri possano vietare l’uso dei termini stessi o di termini analoghi nei casi in cui i servizi di consulenza siano forniti ai consumatori. È opportuno provvedere a che gli Stati membri impongano garanzie nei casi in cui la consulenza è descritta come indipendente, al fine di assicurare che la gamma di prodotti considerata e le modalità di remunerazione siano commisurate alle aspettative dei consumatori riguardo a tali consulenze.

(64) Per garantire che al consumatore vengano presentati prodotti corrispondenti ai suoi bisogni e alla sua situazione, coloro che forniscono servizi di consulenza dovrebbero attenersi a determinati standard. I servizi di consulenza dovrebbero basarsi su un’analisi equa e sufficientemente estesa dei prodotti offerti, quando i servizi di consulenza sono forniti dai creditori e dagli intermediari del credito con vincolo di mandato, o dei prodotti disponibili sul mercato, quando i servizi di consulenza sono forniti dagli intermediari del credito senza vincolo di mandato. Coloro che forniscono servizi di consulenza dovrebbero potersi specializzare in determinati prodotti di «nicchia» — ad esempio i prestiti ponte — purché considerino una gamma di prodotti all’interno di quella particolare «nicchia» e la loro specializzazione in questi prodotti di «nicchia» sia resa nota al consumatore. In ogni caso, i creditori e gli intermediari del credito dovrebbero rivelare al consumatore se stanno fornendo un parere soltanto riguardo alla propria gamma di prodotti o a una gamma più ampia di prodotti reperibili sul mercato affinché il consumatore stesso comprenda i fondamenti della raccomandazione.

(65) I servizi di consulenza dovrebbero basarsi su un’adeguata comprensione della situazione finanziaria del consumatore, delle sue preferenze e dei suoi obiettivi, a sua volta fondata sulle necessarie informazioni aggiornate e ipotesi ragionevoli sui rischi per la situazione del consumatore per l’intera durata del contratto di credito. Gli Stati membri dovrebbero poter chiarire come deve essere valutata l’adeguatezza di un determinato prodotto per un consumatore nel quadro dell’offerta di servizi di consulenza.

(66) La capacità di un consumatore di rimborsare il debito prima della scadenza del contratto di credito può svolgere un ruolo importante nel promuovere la concorrenza sul mercato interno e la libera circolazione dei cittadini dell’Unione, nonché nel contribuire a prevedere la flessibilità nel corso della durata del contratto di credito necessaria a promuovere la stabilità finanziaria in linea con le raccomandazioni del Consiglio per la stabilità finanziaria. Tuttavia, esistono differenze sostanziali tra i principi e le condizioni nazionali in base ai quali i consumatori possono rimborsare il debito e tra le condizioni alle quali il rimborso anticipato può avvenire. Pur riconoscendo la varietà dei meccanismi di finanziamento ipotecario e la gamma di prodotti disponibili, determinati standard a livello dell’Unione relativi al rimborso anticipato del credito sono essenziali per garantire ai consumatori la possibilità di liberarsi dei loro obblighi prima della data concordata nel contratto di credito e per dare loro la fiducia necessaria per confrontare le offerte al fine di trovare i prodotti più adatti ai loro bisogni. Gli Stati membri dovrebbero quindi garantire, o per via legislativa o in altro modo, ad esempio attraverso clausole contrattuali, che i consumatori abbiano il diritto di effettuare il rimborso anticipato. Gli Stati membri, tuttavia, dovrebbero poter definire le condizioni per l’esercizio di tale diritto. Tra queste condizioni possono figurare restrizioni temporali sull’esercizio del diritto, un trattamento diverso a seconda del tipo di tasso debitore o restrizioni relative alle condizioni alle quali il diritto può essere esercitato. Qualora il rimborso anticipato cada in un periodo per il quale il tasso debitore è fisso, l’esercizio del diritto può essere subordinato all’esistenza di un interesse legittimo da parte del consumatore, da precisarsi da parte dello Stato membro. Tale interesse legittimo può sussistere, ad esempio, in caso di divorzio o disoccupazione. Le condizioni fissate dagli Stati membri possono prevedere che il creditore abbia diritto ad un indennizzo equo ed obiettivamente giustificato per i costi potenziali direttamente connessi al rimborso anticipato del credito. Nel caso in cui gli Stati membri prevedano che il creditore ha diritto all’indennizzo, quest’ultimo dovrebbe essere equo ed obiettivamente giustificato per i costi potenziali direttamente connessi al rimborso anticipato del credito in conformità alle norme nazionali in materia di indennizzo. L’indennizzo non dovrebbe essere superiore alla perdita economica sofferta dal creditore.

(67) È importante assicurare una trasparenza sufficiente a chiarire ai consumatori la natura degli impegni contratti nell’interesse della stabilità finanziaria e l’esistenza o meno di una certa flessibilità nel corso del contratto di credito. I consumatori dovrebbero ricevere informazioni sul tasso debitore durante il rapporto contrattuale nonché nella fase precontrattuale. Gli Stati membri dovrebbero poter mantenere o introdurre restrizioni o divieti relativi a modifiche unilaterali del tasso debitore apportate dal creditore. Gli Stati membri dovrebbero poter prevedere che, qualora il tasso debitore subisca modifiche, i consumatori abbiano diritto a ricevere una tabella di ammortamento aggiornata.

(68) Benché gli intermediari del credito svolgano un ruolo essenziale nella distribuzione dei contratti di credito relativi ai beni immobili residenziali nell’Unione, tra le disposizioni nazionali relative alle norme di comportamento per gli intermediari del credito e quelle relative alla vigilanza di questi ultimi sussistono differenze sostanziali, che ostacolano l’accesso e l’esercizio delle attività degli intermediari del credito sul mercato interno. Il fatto che gli intermediari del credito non possano operare liberamente in tutta l’Unione ostacola il corretto funzionamento del mercato interno dei contratti di credito relativi a beni immobili residenziali. Pur riconoscendo l’eterogeneità degli operatori coinvolti nell’intermediazione creditizia, determinati standard a livello dell’Unione sono essenziali per garantire un elevato livello di professionalità e servizio.

(69) Prima di poter esercitare l’attività, gli intermediari del credito dovrebbero essere soggetti a una procedura di abilitazione da parte delle autorità competenti dello Stato membro d’origine e soggetti a una vigilanza continua per assicurare che rispondano a rigorosi requisiti professionali attinenti almeno alla competenza, all’onorabilità e alla copertura della responsabilità civile professionale. Tali requisiti dovrebbero applicarsi almeno a livello degli intermediari del credito in quanto persone giuridiche. Gli Stati membri, tuttavia, possono chiarire se questi requisiti per l’abilitazione si applichino anche alle persone fisiche, ossia ai singoli dipendenti dell’intermediario del credito. Gli Stati membri d’origine possono disporre ulteriori requisiti, ad esempio, l’onorabilità degli azionisti dell’intermediario del credito, ovvero che un intermediario del credito con vincolo di mandato può essere vincolato a un solo creditore, laddove tali requisiti siano proporzionati e compatibili con altra normativa dell’Unione. Le informazioni relative all’intermediario del credito abilitato dovrebbero inoltre essere iscritte in un registro pubblico. Gli intermediari del credito con vincolo di mandato che operano esclusivamente con un creditore sotto la sua totale e incondizionata responsabilità dovrebbero avere la possibilità di essere abilitati dall’autorità competente sotto il patrocinio del creditore per conto del quale agiscono. Gli Stati membri dovrebbero avere facoltà di mantenere o imporre restrizioni sull’assetto giuridico di taluni intermediari del credito, ossia se siano essi autorizzati ad agire esclusivamente come persona fisica o giuridica. Gli Stati membri dovrebbero rimanere liberi di decidere se iscrivere tutti gli intermediari del credito in un unico registro o se imporre registri diversi a seconda che l’intermediario del credito sia con vincolo di mandato o agisca come indipendente. Inoltre, gli Stati membri dovrebbero rimanere liberi di mantenere o imporre restrizioni quanto alla possibilità che gli intermediari del credito con vincolo di mandato verso uno o più creditori imputino compensi ai consumatori.

(70) In alcuni Stati membri gli intermediari del credito possono decidere di utilizzare i servizi di rappresentanti designati che agiscono a loro nome. Gli Stati membri dovrebbero avere facoltà di applicare il regime specifico previsto dalla presente direttiva per i rappresentanti designati. Non di meno gli Stati membri dovrebbero essere liberi di non introdurre tale regime o di consentire ad altre entità di svolgere un ruolo comparabile a quello dei rappresentanti designati, purché tali entità siano assoggettate allo stesso regime degli intermediari del credito. Le norme sui rappresentanti designati di cui alla presente direttiva non obbligano in alcun modo gli Stati membri a consentire ai rappresentanti designati di operare nella rispettiva giurisdizione, a meno che tali rappresentanti siano considerati alla stregua di intermediari del credito ai sensi della direttiva stessa.

(71) Al fine di garantire la vigilanza efficace delle autorità competenti sugli intermediari del credito, un intermediario del credito che sia persona giuridica dovrebbe essere abilitato nello Stato membro in cui ha sede legale. Un intermediario del credito che non sia persona giuridica dovrebbe essere abilitato nello Stato membro in cui ha la sede principale. Inoltre, gli Stati membri dovrebbero esigere che la sede principale di un intermediario del credito sia sempre situata nello Stato membro d’origine e che essa vi operi effettivamente.

(72) I requisiti di abilitazione dovrebbero consentire agli intermediari del credito di operare in altri Stati membri secondo i principi della libertà di stabilimento e della libera prestazione dei servizi, previo espletamento di un’adeguata procedura di notificazione tra le autorità competenti. Anche nei casi in cui gli Stati membri decidano di abilitare tutti i singoli dipendenti dell’intermediario del credito, l’intenzione di svolgere un’attività di prestazione di servizi dovrebbe essere notificata sulla base dell’intermediario del credito piuttosto che del singolo dipendente. Tuttavia, benché la presente direttiva preveda un quadro che consente a tutti gli intermediari del credito abilitati, compresi gli intermediari del credito con vincolo di mandato verso un solo creditore, di operare nell’intera Unione, la stessa non prevede tale quadro per i rappresentanti designati. In questo caso i rappresentanti designati che intendono operare in un altro Stato membro dovrebbero osservare i requisiti di abilitazione degli intermediari del credito stabiliti nella presente direttiva.

(73) In alcuni Stati membri gli intermediari del credito possono operare in relazione a contratti di credito offerti da enti creditizi e da enti non creditizi. In linea di principio agli intermediari del credito abilitati dovrebbe essere consentito di operare nell’intero territorio dell’Unione. Tuttavia l’abilitazione da parte delle autorità competenti dello Stato membro d’origine non dovrebbe consentire agli intermediari del credito di fornire servizi in relazione a contratti di credito offerti da enti non creditizi ai consumatori in uno Stato membro in cui a tali enti non è consentito operare.

(74) Gli Stati membri dovrebbero poter disporre che chi svolge attività di intermediazione del credito a titolo accessorio nell’ambito di un’attività professionale, ad esempio avvocati o notai, non sia soggetto alla procedura di abilitazione ai sensi della presente direttiva, purché tale attività professionale sia disciplinata e le norme pertinenti non ostino allo svolgimento, a titolo accessorio, di attività di intermediazione del credito. Tuttavia la deroga alla procedura di abilitazione di cui alla presente direttiva dovrebbe comportare che le persone in questione non possono beneficiare del regime di passaporto previsto dalla direttiva stessa. Le persone che presentano o rinviano semplicemente un consumatore a un creditore o a un intermediario del credito a titolo accessorio nell’esercizio della loro attività professionale, ad esempio segnalando l’esistenza di un particolare creditore o intermediario del credito al consumatore o un tipo di prodotto offerto da detto creditore o intermediario del credito senza ulteriore pubblicità né intervento nella presentazione, nell’offerta, nei preparativi o nella conclusione del contratto di credito, non dovrebbero essere considerate intermediari del credito ai sensi della presente direttiva. Né dovrebbero essere considerati intermediari del credito ai sensi della presente direttiva i mutuatari che, senza svolgere alcuna altra attività di intermediazione del credito, trasferiscono semplicemente un contratto di credito a un consumatore mediante una procedura di surrogazione.

(75) Per garantire la parità di condizioni tra i creditori e per promuovere la stabilità finanziaria — e in attesa di una maggiore armonizzazione — gli Stati membri dovrebbero assicurarsi che vigano misure appropriate per l’abilitazione e la vigilanza degli enti non creditizi che offrono contratti di credito relativi a beni immobili residenziali. Secondo il principio di proporzionalità la presente direttiva non dovrebbe stabilire condizioni dettagliate per l’abilitazione o la vigilanza dei creditori che offrono tali contratti di credito ma che non sono enti creditizi secondo la definizione del

(76) È opportuno che gli Stati membri stabiliscano norme relative alle sanzioni da applicare in caso di violazione delle disposizioni nazionali adottate a norma della presente direttiva e ne garantiscano l’attuazione. Benché la scelta delle sanzioni sia lasciata alla discrezionalità degli Stati membri, le sanzioni previste dovrebbero essere efficaci, proporzionate e dissuasive.